Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Первая неделя 2024 года будет богатой на макроэкономические данные, которые либо оправдают ралли на рынке и ожидания снижения ставок, либо нет.

Слишком сильные данные подорвут ожидания того, что ставки будут понижены уже в марте, а слабые данные заставят инвесторов серьезно засомневаться в возможности «мягкой посадки».

Производственный индекс ISM за декабрь прогнозируется на уровне 47,1 по сравнению с 46,7 в предыдущем месяце, а индекс для сектора услуг — на уровне 52,5 по сравнению с 52,7. Отчет ADP, согласно ожиданиям, будет свидетельствовать об увеличении числа рабочих мест в декабре на 113 тыс. по сравнению со 103 тыс. в ноябре.

И наконец, число рабочих мест вне сельского хозяйства, как ожидается, составит за декабрь 163 тыс. по сравнению со 199 тыс. в ноябре.

Такие показатели в целом соответствуют прежним трендам и не свидетельствуют о значительных изменениях в экономическом росте. Согласно модели ФРБ Атланты GDPNow, ВВП в четвертом квартале вырос на 2,4% годовых с коррекцией на сезонные факторы.

Если ориентироваться на эти оценки, доводов в пользу скорого снижения процентных ставок сейчас недостаточно. Если макроданные совпадут с прогнозами, этого, как мне кажется, хватит для того, чтобы доходность трежерис развернулась вверх после недавнего снижения, а финансовые условия ужесточились.

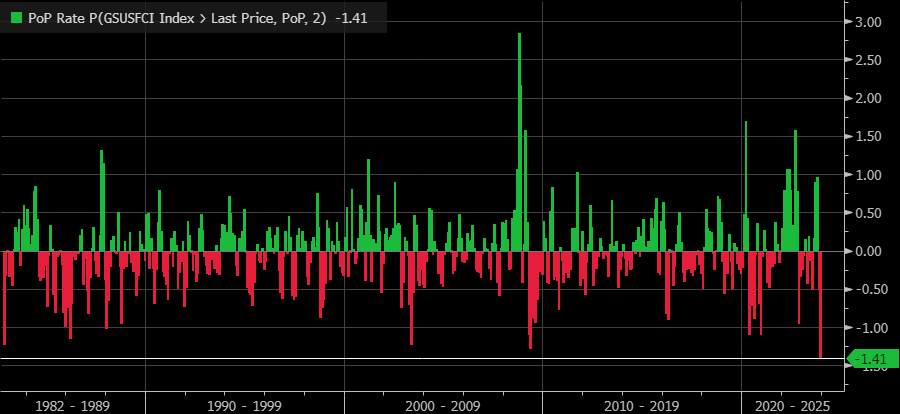

По большинству параметров финансовые условия смягчились настолько, что это смягчение уже заменило понижение ставок.

Индекс финансовых условий GS за последние два месяца снизился на рекордную величину, и можно утверждать, что это в дальнейшем окажет стимулирующее воздействие на американскую экономику.

Кроме того, начали расти ставки фрахта: индекс WCI Composite Container Freight Benchmark повысился до 1660 к 21 декабря с уровня 1381, зафиксированного 30 ноября.

Интересно, проявится ли недавнее увеличение стоимости фрахта в PMI отпускных цен в производственном отчете ISM за декабрь.

Прогнозов нет, но в ноябре этот показатель составил 49,9. Ясно одно — увеличение стоимости фрахта и смягчение финансовых условий со временем приводят к росту цен.

Доходность, вероятно, развернется вверх

В этом случае недавнее снижение долгосрочных ставок, как мне кажется, сменится обратной динамикой. Трудно сказать, насколько сильно может увеличиться доходность на длинном конце кривой. Тем не менее, графики тоже указывают на вероятность роста доходности 10-летних трежерис.

RSI начинает консолидироваться и даже демонстрирует признаки разворота вверх. Серьезным испытанием для 10-летних трежерис станет 10-дневная экспоненциальная скользящая средняя.

Если доходность совершит пробой выше этого уровня, следующей ее целью станет линия нисходящего тренда на 4%, а после этого уже можно будет говорить о росте примерно к 4,35%.

Это, как мне кажется, в целом приведет к повышению кривой спреда 10/2, причем в основном за счет длинного конца. Похоже, кривая совершает пробой из нисходящего тренда.

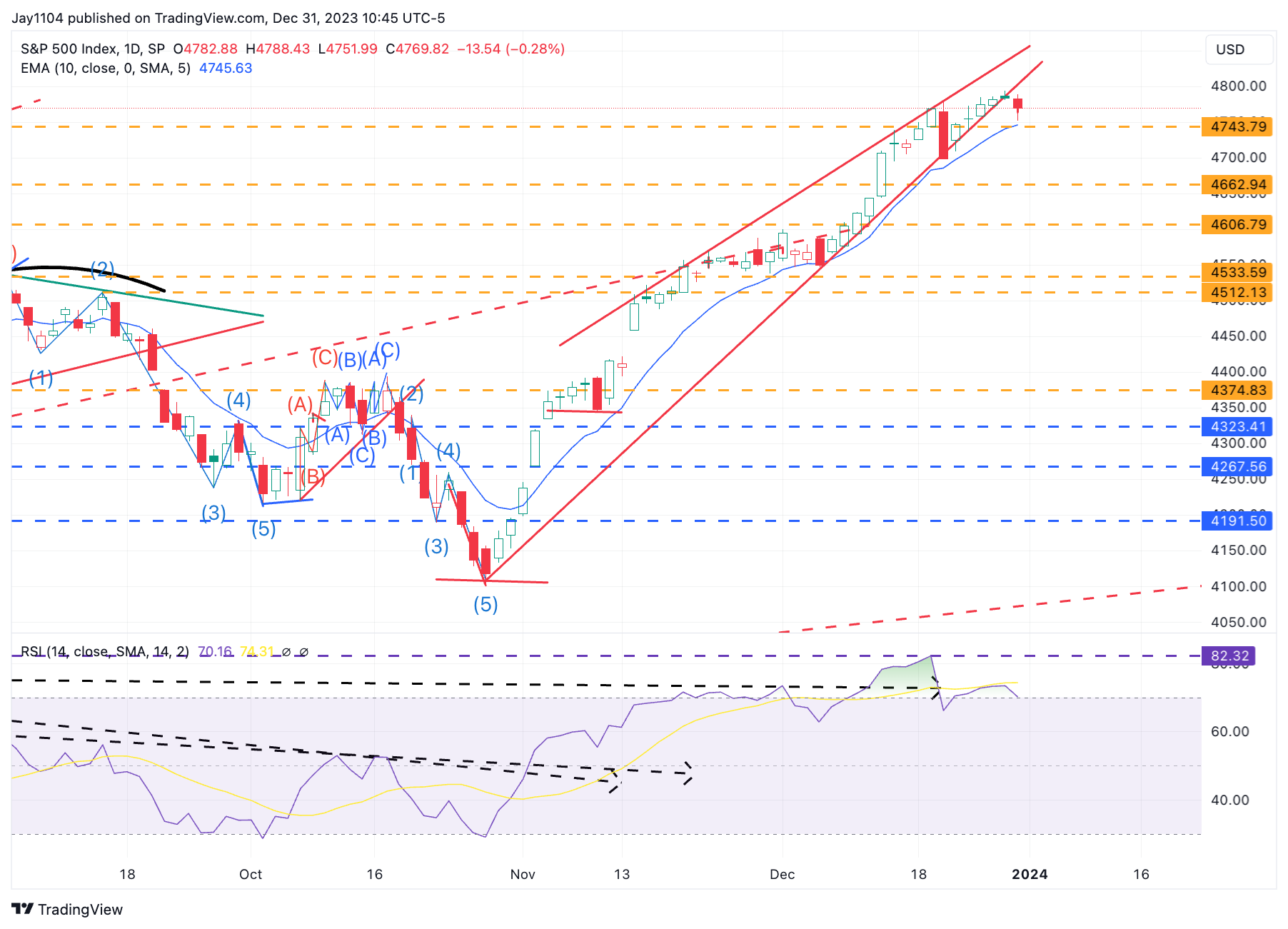

S&P 500: рост доходности трежерис может отпугнуть «быков»

Что касается S&P 500, то рост доходности трежерис и увеличение крутизны кривых создадут для индекса проблемы, особенно если они произойдут потому, что в публикуемых на этой неделе макроданных начнет отражаться смягчение финансовых условий.

Кроме того, S&P 500 совершил пробой ниже паттерна «растущий клин» и приближается к 10-дневной экспоненциальной скользящей средней, которую не пробивал со 2 ноября.

Эта скользящая средняя находится на 4745, около уровня нулевой гаммы.

Уровень нулевой гаммы отделяет территорию положительной гаммы от территории отрицательной гаммы. При пробое ниже уровня нулевой гаммы индекс перейдет на территорию отрицательной гаммы, и увеличится волатильность. Я по-прежнему считаю, что в ближайшие недели вероятно падение S&P 500 к уровню 4100.

Сейчас многое, похоже, зависит от выходящих на этой неделе макроданных. Чтобы рынок продолжил двигаться по восходящей траектории, данные должны совпасть с ожиданиями. Слишком сильные или слишком слабые данные нанесут болезненный удар по новогоднему ралли.

***

От редакции

Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, как это делают наши авторы, предлагаем вам воспользоваться InvestingPro.

Кроме того, редакция российского Инвестинга дарит вам купон на дополнительную скидку 10% на двухгодовую подписку: RUINVESTOR0124.

Не забудьте ввести код купона в специальное поле при оформлении и оплате подписки!