S&P 500 и другие американские индексы акций закрылись с хорошим приростом в пятницу. После прорыва медвежьего канала на прошлой неделе индекс SPX почти всю неделю находился в консолидации вблизи отметки 4350 пунктов, но в пятницу совершил уверенный рывок, преодолев отметку в 4400 пунктов. Ралли с начала ноября оказалось действительно впечатляющим: за исключением двух торговых дней, SPX продемонстрировал внутридневной рост, в результате чего его капитализация увеличилась на 6.5%. Таких эпизодов в истории индекса было не более 10.

Перспектива продолжения ралли американского рынка будет зависеть от новых данных по американской экономике, которые ожидаются в этой неделе. Из высказываний председателя Центрального банка Пауэлла и других чиновников на прошлой неделе можно сделать вывод, что ФРС вполне может повысить ставку еще раз в декабре, если данные будут указывать на необходимость этого шага. Ключевыми отчетами на этой неделе будут индекс потребительских цен во вторник, данные о розничных продажах в среду, заявки на пособия по безработице в четверг и объемы строительства жилья в пятницу.

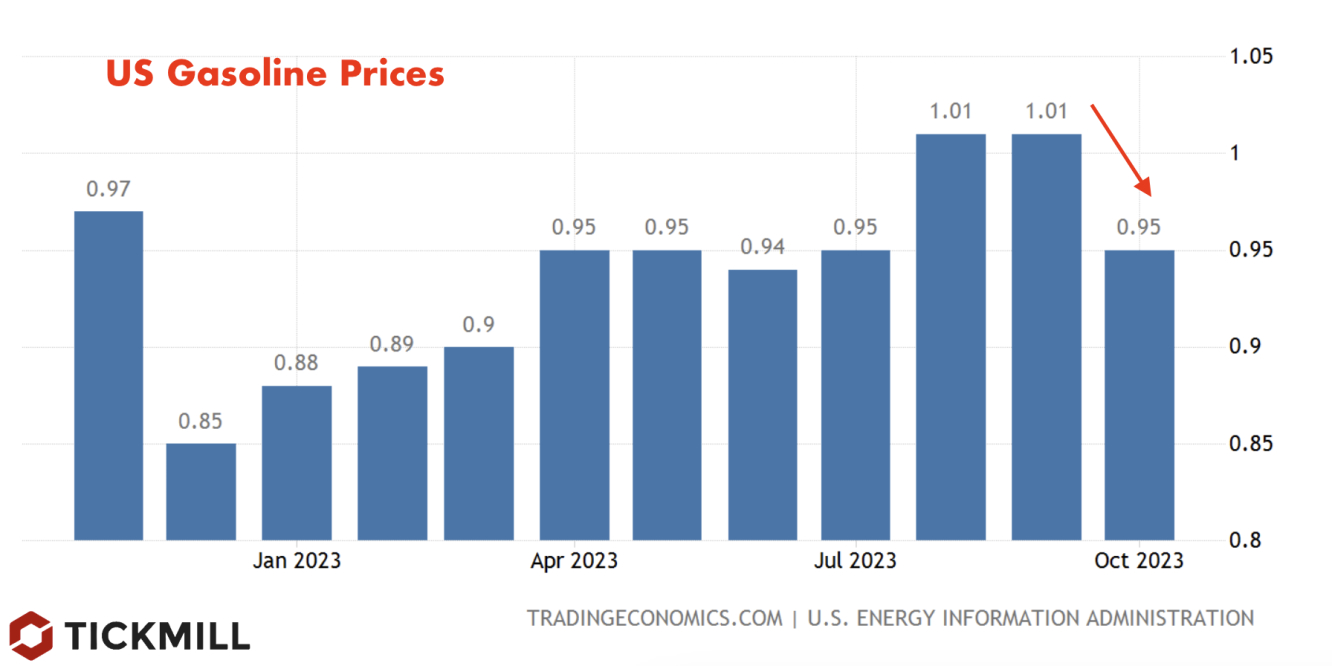

Ожидается, что общий уровень инфляции в США за октябрь составит 0.1%, в то время как базовая инфляция будет на уровне 0.3%, после предыдущих 0.3% в октябре. Резкое снижение цен на бензин в этот месяц, вероятно, вызовет «эффект домино» и снизит инфляционное давление в других категориях, что может привести к тому, что общий индекс потребительских и производственных цен останется на уровне предыдущего месяца.

Предварительная статистика показывает, что продажи автомобилей снизились в октябре, а расходы по кредитным картам также не оправдали ожиданий, указывая на потенциальное снижение темпов потребительских расходов. Промышленное производство в США также столкнулось с нисходящим импульсом, о чем свидетельствует слабый индекс ISM в производственном секторе, что, вероятно, отразится и на производственном индексе цен (PPI), который будет опубликован в четверг.

В строительном секторе также нарастают риски, учитывая, что ставки по ипотеке поднялись до 8%, что, по всей видимости, стало катализатором для существенного замедления потенциального покупательского трафика.

Что касается базовой инфляции, внимание участников рынка, вероятно, сосредоточено на двух основных компонентах – инфляции в сфере услуг и инфляции арендных ставок (Shelter). В прошлом месяце, при умеренных общих цифрах, рынки, тем не менее, рассматривали изменения в CPI как ястребиный риск, поскольку ускорилась инфляция в сфере услуг.

Учитывая, что индекс SPX приближается к ключевому психологическому уровню сопротивления в 4500 пунктов, участники рынка могут использовать поступающие данные на этой неделе для фиксации прибыли, что, вероятно, вызовет небольшую коррекцию перед тем, как рынок сможет перенастроиться на предновогоднее ралли с возможным тестированием уровня 4500 в качестве потенциальной точки пробоя. Коррекция на фондовом рынке будет положительным явлением для доллара, который может укрепиться до верхней границы текущего медвежьего канала, соответствующей области 106.30:

Артур Идиатулин, рыночный обозреватель Tickmill UK