Средняя историческая доходность доллара в ноябре – отрицательная, и, похоже, ноябрь этого года не станет исключением. Доллар начал месяц с достаточно сильного снижения, за неполную неделю торговый курс доллара подешевел на примерно на 1.7%. Индекс DXY резким движением вниз вышел из диапазона, в котором цена консолидировалась с середины сентября:

Диапазон, в котором индекс доллара колебался почти полтора месяца, представлял собой область годовых максимумов, в последний раз индекс доллара торговался так дорого в ноябре 2023. На этом горизонтальном отрезке движения могла происходить фаза постепенного накопления коротких позиций крупными игроками, а спусковым крючком для потенциального переворота тренда стало прошедшее заседание ФРС.

Амплитуда снижения в 1.7% за менее чем неделю говорит о том, что сдвиг в ожиданиях был довольно резкий и определенный, который вряд ли отыграют назад в краткосрочной перспективе без веского повода. Можно заметить также, что в прошлом году в ноябре также началось обвальное снижение, как одно из подтверждений фактора сезонности в ослаблении доллара.

На прошлой неделе экономика США разочаровала рынки рядом слабых показателей и экономических отчетов. Это были как «мягкие» опросные данные, так и статистика официальных органов. Индексы активности в сфере услуг и производства оказались ниже ожиданий, в особенности разочаровывающим стал индекс PMI в сфере услуг (актуальный показатель 51.8, прогноз 53 пункта).

Опросы менеджеров по закупкам показали, что сфера услуг выросла октябре значительно меньшим темпом, чем ожидалось, что усилило опасения по поводу затухания позитивного импульса в экономике, возникшего примерно в середине лета.

Трудовая статистика также удивила не очень приятным образом, прирост первичных заявок на пособия по безработице неожиданно ускорился (до 217К в неделю), также продолжили расти и длительные заявки на пособия по безработице, указывая на то, что с середины сентября сложность поиска работы (т.е. выхода из состояния безработного) устойчиво растет.

Ниже ожиданий оказались как рост рабочих мест по оценке частного агентства ADP, так и согласно NFP – прирост составил 150К против 178К прогноза, а уровень безработицы вырос до 3.9%. Существенным голубиным сигналом стало замедление темпов роста оплаты труда за месяц до 0.2% (прогноз 0.3%).

ФРС и ее глава Пауэлл на прошедшем заседании сделали акцент на том, что декабрьское решение будет всецело опираться на входящие данные, и в свете слабой статистики рынок был вынужден практически исключить из рассмотрения декабрьское повышение ставки, а также повысить вероятность понижения ставки во второй половине 2024 года.

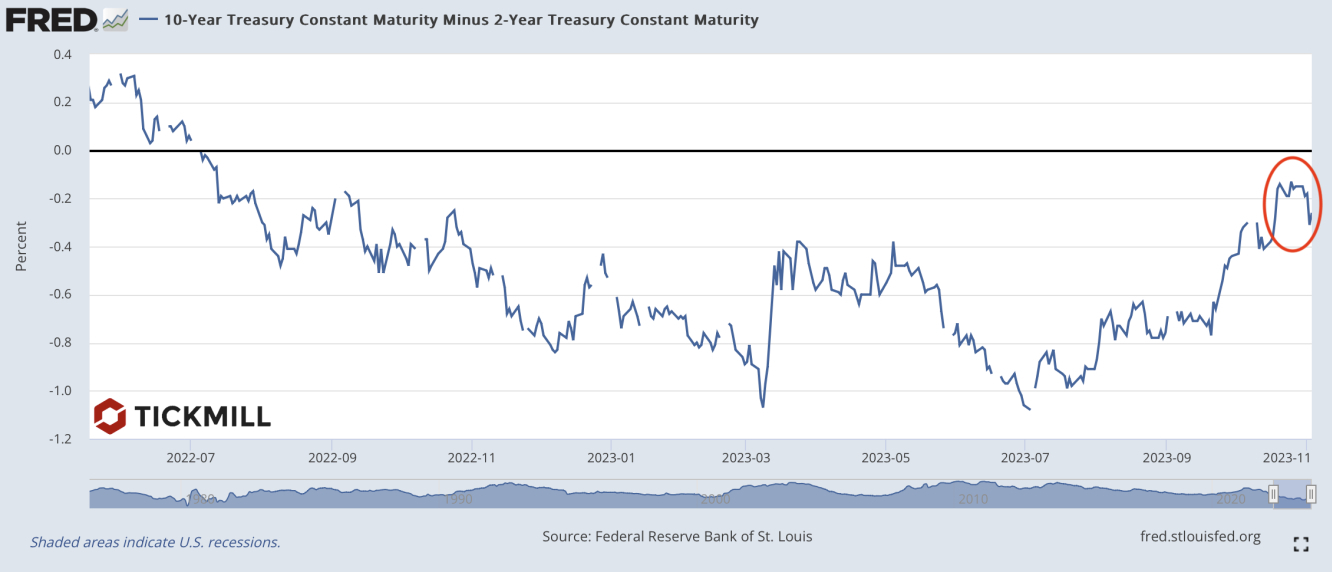

Доходности казначейских облигаций снизились, например доходность к погашению двухлетней облигации упала с максимума в 5.24% до 4.87%, эффективно отражая ожидания рынков, что ужесточения политики ФРС в декабре не произойдет. Вообще скорректировалась вниз вся кривая доходности, при этом произошел разворот в спреде (разнице) между доходностями длинных и коротких облигаций, он откатился с -0.13%, до -0.26% показывая, что вложения в госдолг, стоимость которого больше подвержена влиянию инфляции, стал чуть более привлекательный, чем вложения в короткие бумаги, а значит ожидания инфляции снизились:

Календарь экономических релизов на этой неделе довольно скучный, важных отчетов по американской экономике не ожидается. Учитывая амплитуду снижения доллара на этой неделе, в отсутствие данных, которые могли бы усилить опасения по замедлению импульса в экономике США, часть участников рынка может решить зафиксировать прибыль от шорта доллара.

Технический анализ для краткосрочной перспективы, в частности по паре EUR/USD, указывает на некоторую перекупленность в моменте. Цена достигла верхней границы бычьего канала, которая может выступить барьером для дальнейшего повышения на этой неделе:

Артур Идиатулин, рыночный обозреватель Tickmill UK