Нефть взлетела к максимумам середины 2025 года из-за геополитики

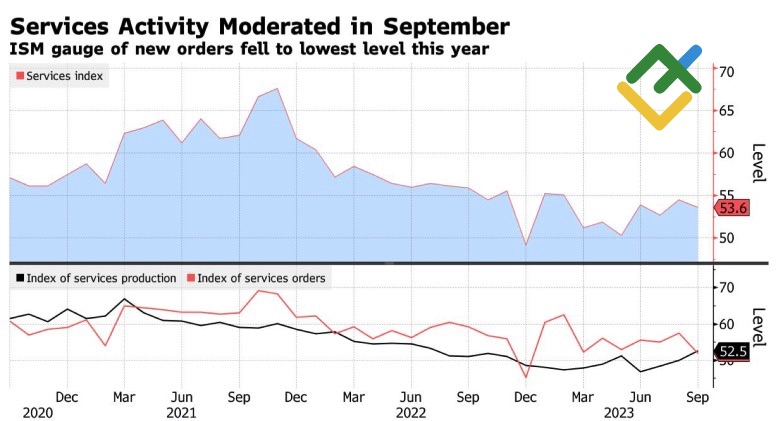

Возможно, экономика США не так крепко стоит на ногах, как принято считать? Замедление деловой активности в секторе услуг от ISM с 54,5 до 53,6 в сентябре, а также скромный прирост занятости в частном секторе от ADP в 89 тыс., самый слабый с января 2021, заставили инвесторов усомниться в целесообразности дальнейших распродаж казначейских облигаций США. Доходность трежерис упала, фондовые индексы выросли, а «медведи» по EUR/USD были вынуждены отступить.

Динамика деловой активности в секторе услуг США

Ничуть не меньше смущают инвесторов регулярные пересмотры статистики по занятости Министерством труда в сторону понижения. Каждый месяц в 2023, заканчивая июлем, она в итоге ухудшалась. На рынке даже начали острить по этому поводу, рассуждая об отсроченном охлаждении экономики США. Если монетарная политика ФРС зависит от данных, а эти данные на финише оказываются недостоверными, как принимать решения? Неудивительно, что объемы торгов в момент важных релизов снижаются по сравнению с предыдущими годами.

Впрочем, чем ниже ликвидность, тем выше риски резких колебаний. И сентябрьский отчет о рынке труда США обещает стать блокбастером. На мой взгляд, ралли EUR/USD в преддверии его выхода в свет – ничто иное, как закрытие позиций нежелающими лезть в пекло вперед батьки спекулянтами. Рынок нервный, его взлеты и падения на краткосрочном горизонте инвестирования предсказать невозможно, однако структурно ничего не изменилось.

Опционы по-прежнему сигнализируют о светлом будущем доллара США при помощи роста рисков разворота. Консенсус-прогноз экспертов Reuters предполагает падение евро до $1,04 в течение октября, а 1 из 20 специалистов говорит о паритете в EUR/USD. Впрочем, экономисты продолжают верить, что через 12 месяцев основная валютная пара вырастет. Приблизительно на 6%.

Динамика рисков разворота по доллару и доходности трежерис

Структурно в паре EUR/USD действительно ничего не изменилось. На протяжении веков Казначейство США выступало гарантом безопасности во всем мире, а сейчас оно, напротив, является источником повышенной опасности. Согласно исследованиям Barclays, дефицит американского бюджета подскочил до 7% от ВВП. Такой цифры не было за пределами войн и рецессии с 1930. Минфин вынужден заниматься эмиссиями долговых обязательств. Однако одно дело — когда ФРС при помощи QE не дает ценам на них падать; другое — когда центробанк ужесточает денежно-кредитную политику.

В итоге стоимость 10-летних трежерис с марта 2020 рухнула на 46%. Это вдвое превосходит предыдущий спад в 1981, когда имела место агрессивная монетарная рестрикция ФРС во главе с Полом Волкером по подавлению инфляции. Показатель превышает среднее проседание S&P 500 в 39% во время 7 предыдущих «медвежьих» рынков.

В таких условиях сложно найти предпосылки для слома нисходящего тренда по EUR/USD. Оптимальный вариант — сконцентрировать внимание на продажах основной валютной пары на росте в направлении 1,0535, 1,0595 и 1,0645.