Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Рынки акций понесли болезненные потери на прошлой неделе: индекс S&P 500 упал более чем на 3%, а Nasdaq 100 — почти на 3,5%. Еще сильнее снизился Russell 2000, потерявший почти 4%. Рынки упали, но давайте посмотрим правде в глаза: пространство для падения еще сохраняется. S&P 500 торгуется всего на 6% ниже пика, а Nasdaq 100 снизился лишь на 7,7%. Это относительно небольшое снижение с учетом того, что Nasdaq остается на 38% выше декабрьских минимумов, а S&P 500 — на 23,5% выше октябрьского минимума.

На данном этапе S&P 500 скорректировал свое ралли лишь на 23,6%. Не исключена коррекция на 38,2%, при которой индекс откатится к 4178. При коррекции на 61,8% индекс упадет до 3977. Это стандартные уровни согласно волновой теории Эллиотта и анализу Фибоначчи. Учитывая сильнейший рост процентных ставок, я буду удивлен, если дело ограничится падением прошлой недели. Возможен ли отскок в ближайшие дни? Он не исключен. И все же мне кажется, что падение рынка еще далеко не закончено.

S&P 500 – дневной таймфрейм

Индекс доллара нацелен на ралли

Стоит также учитывать, что доллар вот-вот совершит важный пробой после роста до уровня сопротивления 105,6. Вполне очевидно, что американская валюта, видимо, продолжит укрепляться в паре против иены, особенно с учетом бездействия Банка Японии на прошлой неделе и повышения темпов инфляции.

Между тем, Европейский центральный банк (ЕЦБ), похоже, не уверен, что ему дальше делать, а Банку Англии следовало повысить процентные ставки на прошлой неделе, но он этого не сделал. С точки зрения экономической ситуации США по-прежнему опережают многие страны мира, а это означает, что доллар продолжит укрепляться по отношению к евро, фунту и иене.

Доллар укреплялся бы также против юаня, если бы Народный банк Китая не продолжал упорно устанавливать дневной базовый курс для своей валюты на абсурдно низком уровне. Впрочем, курс юаня вовсе не такой свободно плавающий, как считают многие.

Индекс доллара – дневной таймфрейм

Рост доходности сулит новые проблемы акциям?

Однако более серьезной проблемой для акций на данном этапе стало резкое повышение доходности облигаций с середины мая, которое сопровождалось сильным падением доходности прибыли S&P 500.

В результате этого сузился спред между доходностью прибыли S&P 500 и доходностью 10-летнего долга. Это явление охватило все рынки вследствие смягчения финансовых условий, поскольку большинство инвесторов считали, что ФРС начнет агрессивно снижать процентные ставки позднее в 2023 году. На прошлой неделе центробанк дал ясно понять, что рынок заблуждался.

Доходность прибыли S&P 500

То же самое произошло с высокодоходными облигациями и облигациями инвестиционного класса, спред по которым тоже сузился, что указывало на оправданность более низкой премии по сравнению с трежерис.

Но сейчас ситуация, видимо, меняется. Индекс спреда высокодоходного долга за последние пару дней резко повысился и продолжил изменяться по восходящей, а это говорит о том, что должна вырасти и доходность прибыли S&P 500.

HYG совершил пробой вниз

Это по сути подразумевает, что на предстоящей неделе инвесторам нужно в первую очередь следить за биржевым фондом высокодоходных корпоративных облигаций HYG, особенно с учетом того, что он пробил симметричный треугольник, формировавшийся последние несколько месяцев. Если темпы падения HYG ускорятся, это будет сигналом о том, что его примеру последует и S&P 500.

HYG – дневной таймфрейм

Спреды, возможно, продолжат увеличиваться

Существуют весомые причины полагать, что HYG продолжит снижаться, особенно с учетом того, что ранее он не падал вслед за TLT, IEF и LQD (это биржевые фонды для трежерис со сроком погашения от 20 лет, для трежерис со сроком погашения 7-10 лет и корпоративных облигаций соответственно).

HYG – дневной таймфрейм

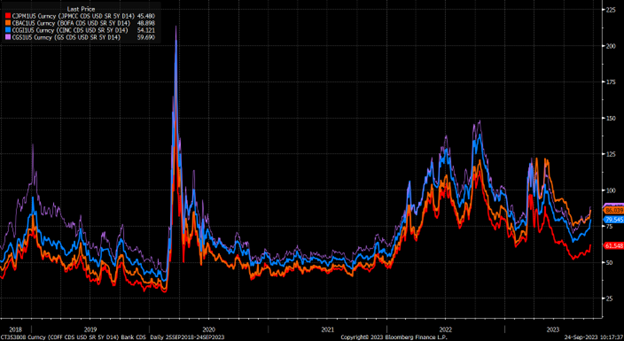

Этот тренд также нашел проявление в кредитно-дефолтных свопах ведущих банков. Увеличение стоимости свопов свидетельствует об усилении рисков в банковском секторе, а это тревожный сигнал для всего рынка акций.

Кредитно-дефолтные свопы в банковском секторе

Поэтому, даже если доходность трежерис не вырастет еще сильнее или просто будет консолидироваться в боковом тренде, спреды все равно могут увеличиться, поскольку они, пожалуй, должны были сузиться еще с самого начала. Инвесторы на рынках рисковых классов активов, похоже, рассчитывали на то, что ФРС начнет понижать ставки, а ее денежно-кредитная политика будет не такой ограничительной, как следовало из опубликованных в сентябре экономических прогнозов ФРС.

Они заблуждались. Теперь рынкам акций и высокодоходных облигаций спекулятивного класса, видимо, нужно будет восстановить соответствие с рынком трежерис. Это, вероятно, приведет к ужесточению финансовых условий, что негативно отразится на акциях.

Прогнозы о понижении ставок ФРС

Полупроводниковый сектор пробил поддержку

Philadelphia Semiconductor Index в четверг пробил «линию шеи» и в пятницу неудачно перепроверил уровень пробоя. Если только в понедельник индексу не удастся вернуться на уровень 3390 и закрыться в плюсе, пробой будет подтвержден, при этом следующий уровень поддержки находится примерно на 3–4% ниже.

Philadelphia Semiconductor Index — 30-минутный таймфрейм

Техсектор тоже, похоже, будет нести потери

Биржевой фонд технологического сектора (XLK), по-видимому, торгуется у технической поддержки после пробоя вниз из паттерна «бриллиант». График не предвещает ничего хорошего. Если только ему не удастся удержаться выше района $164, этот биржевой фонд, вероятно, снизится на 5–6% к уровням конца мая. Кроме того, индикатор RSI движется по нисходящей траектории и пока даже не достиг уровня 30.

XLK – дневной таймфрейм

Акции сектора дискреционного спроса тоже упадут?

Похожая ситуация складывается на графике биржевого фонда сектора дискреционного потребительского спроса (NYSE:XLY), который торгуется у поддержки в районе $160. Этот ETF может упасть еще на 4%. При этом еще большую тревогу вызывает заметный на его графике долгосрочный технический урон. XLY достиг максимумов августа 2022 года, пробил эти уровни в июле 2023 года, затем упал ниже и снова безуспешно попытался проверить их на прочность. Это говорит о том, что от этого сектора не стоит ждать роста до более высоких уровней в сколько-нибудь скором времени.

XLY – дневной таймфрейм