Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

• Внешний фон нейтрален: азиатские фондовые индексы показывают смешанную динамику, фьючерсы на S&P 500 торгуются в нулях, нефть незначительно дешевеет, а доллар показывает нейтральную динамику против валют G10

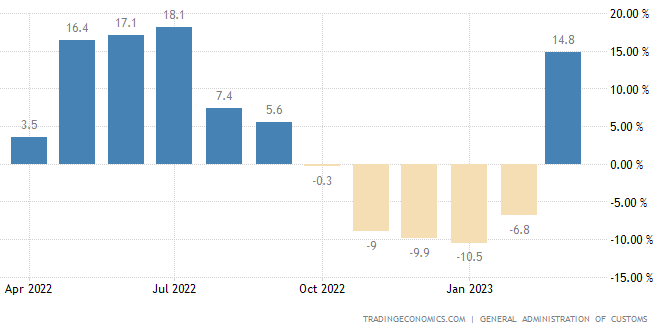

• Профицит торгового баланса Китая в марте вырос до $88,19 млрд с $16,82 млрд, выше консенсуса на уровне $40,0 млрд и почти в два раза выше аналогичного показателя 2022 г. Этому способствовали рост экспорта на 14,8% г/г и снижение импорта на 1,4% г/г

Китай резко и неожиданно увеличил объем экспорта в марте

В марте экспорт из Китая вырос на 14,8% г/г (рынок ждал снижения на 7,1% г/г), что стало первым положительным значением в годовом сопоставлении с сентября и самым высоким показателем за восемь месяцев. Это очень обнадеживающий, но пока разовый сюрприз, который еще не позволяет говорить о формировании устойчивого тренда.

Рынок акций РФ стабилизировался вместе с рублем

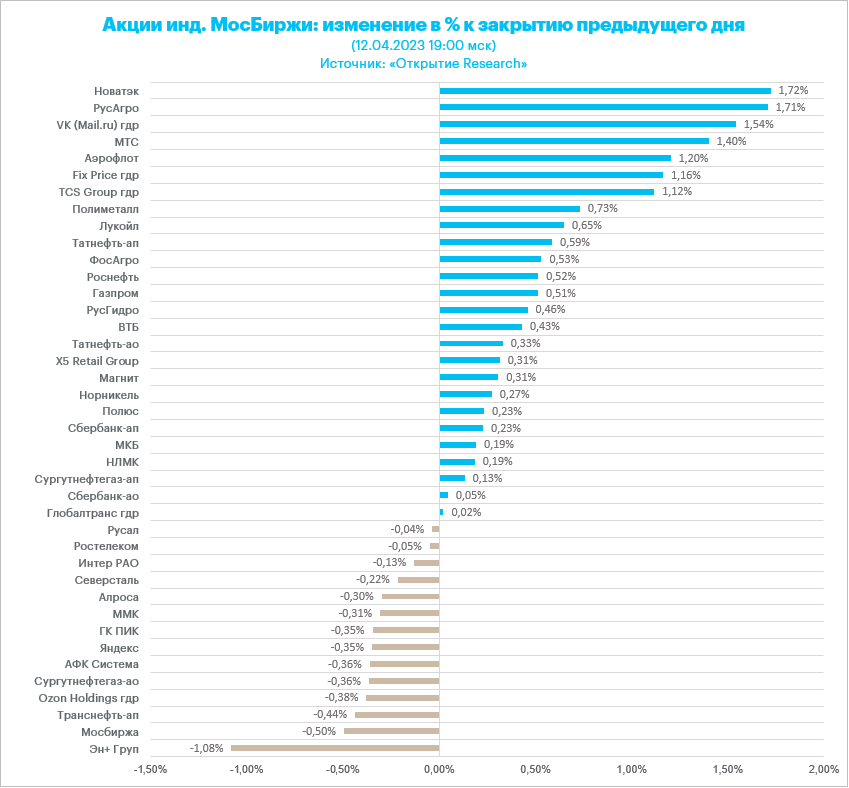

В среду, 12 апреля, индекс Мосбиржи вырос на 0,19% до 2 538,47 п., а индекс РТС — на 0,21% до 975,46 п. Курс доллара к рублю снизился на 1,5 копейки до 81,95.

7 отраслевых индексов находились в плюсе, 3 — в минусе. Наилучшую динамику показали металлы/добыча (+1,32%), химия/нефтехимия (+0,86%) и потребительский сектор (+0,43%). Отстали транспорт (-0,38%), ИТ (-0,09%) и финансы (-0,07%).

Индекс Мосбиржи провел сессию, консолидируясь в узком полуторапроцентном коридоре на заметно снизившемся объеме торгов (39,3 млрд руб.). Индекс стабилизировался после формирования разворотной медвежьей свечи во вторник, когда наблюдался повышенный интерес к фиксации прибыли (объем торгов тогда составил 82,4 млрд руб., что оказалось рекордным значением для минусового дня с 26 сентября).

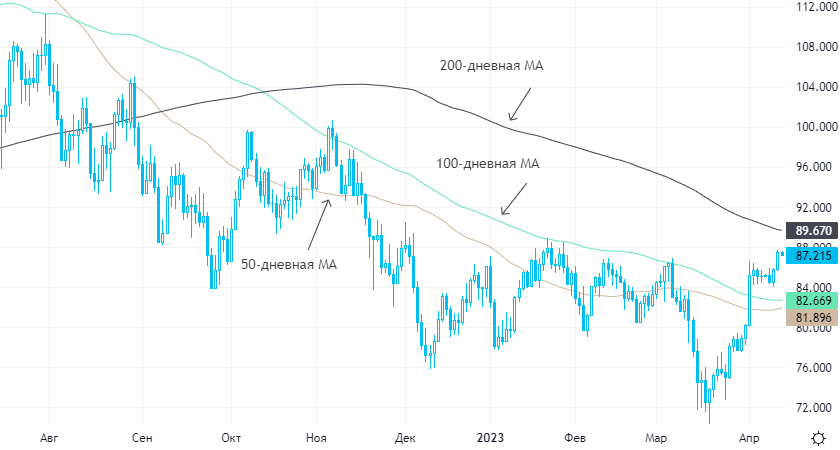

Курс рубля также стабилизировался, проведя сессию в узком коридоре неподалеку от локальных минимумов.

Индекс Мосбиржи сильно кратко- и среднесрочно перекуплен, и ближайшие дни и недели рынок акций РФ может провести в коррекции/консолидации. Дополнительное давление на него может оказывать вполне возможный коррекционный рост рубля, который, напротив, сильно перепродан. А поддержку — рост на нефть, которая вчера вышла вверх из многодневного консолидационного диапазона.

13 апреля (среда) совет директоров «ЭЛ5-Энерго» ((MCX:ELFV), ранее — «Энел Россия») рассмотрит рекомендации по дивидендам за 2022 год. Дивидендов здесь мы уже не ждем.

14 апреля (пятница) «Ленэнерго» планирует опубликовать финансовую отчетность по МСФО за 2022 год. Отчетность по МСФО для «префов» (MCX:LSNG_p) не играет особой роли. Однако дивполитика предполагает, что по обыкновенным акциям (MCX:LSNG) компания платит 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО.

Чистая прибыль по РСБУ в 2022 г. по сравнению с 2021 годом сократилась на 9,2% и составила 17,9 млрд рублей. Даже если цифра по МСФО будет больше, мы не видим большой привлекательности в обыкновенных акциях компании, если их сравнивать с префами.

Рынок акций США провалил попытку роста на данных по инфляции

В среду, 12 апреля, S&P 500 снизился на 0,41% до 4 091,95 п. 7 из 11 основных секторов индекса закрылись в минусе. Наилучшую динамику показали промышленность (+0,33%), энергетика (+0,11%) и производство материалов (+0,07%). Отстали производство товаров длительного пользования (-1,54%), телекомы (-0,89%) и ИТ (-0,61%).

S&P 500 находится на 9,3% ниже 52-недельного максимума (21 апреля 2022 г.) и на 17,1% выше 52-недельного минимума (13 октября 2022 г.). Скользящий коэффициент «цена/прибыль» индекса составляет 20,0х, форвардный — 18,9х. Скользящая дивидендная доходность S&P 500 (12 месяцев) составляет 1,7%.

Темпы роста потребительской инфляции в США в марте замедлились до 0,1% м/м, 5,0% г/г с 0,4% м/м, 6,0% г/г, ниже консенсуса на уровне 0,2% м/м, 5,1% г/г. Темпы роста базового ИПЦ, за которым внимательно следит ФРС, замедлились до 0,4% м/м, с 0,5% м/м, но ускорились до 5,6% г/г с 5,5% г/г. Впрочем, оба этих показателя в точности соответствовали ожиданиям рынка.

Инвесторам понравились данные цифры, и S&P 500 начал торги с гэпа вверх в область многонедельных максимумов. После этого почти сразу инициативу перехватили продавцы, и остаток сессии рынок акций США оставался под давлением, однако диапазон его колебаний по итогам дня составил всего около 1%.

Данные по инфляции оказались позитивными, но не настолько, чтобы заставить инвесторов думать о том, что ФРС откажется от повышения ставки в мае на 25 б.п. (рынок фьючерсов оценивает вероятность такого события лишь в 31%). Тем не менее рекордный с 2011 года объем чистой короткой спекулятивной позиции во фьючерсах на S&P 500 является очевидным бычьим фактором, создающим риски шорт-сквиза.

Из опубликованного вчера вечером протокола заседания FOMC 22 марта следует, что члены Комитета теперь ждут «мягкой рецессии» позже в этом году. Выступавшие в последние дни представители ФРС подавали смешанные сигналы относительно возможной динамики процентной ставки.

В пятницу ряд крупнейших банков США представит квартальные отчеты. Это событие может помочь инвесторам лучше понять ситуация в экономике США и оказать влияние на рынок акций.

На 23:00 мск:

- S&P 500 — 4 091,95 п. (-0,41%), с нач. года +6,6%

- VIX — 19,09 пт (-0.01 пт), с нач. года -2.58 пт

- MSCI World — 2 795,48 п. (-0,06%), с нач. года +7,4%

Цены на нефть в среду вышли вверх из шестидневного консолидационного диапазона

Цены на нефть в среду вышли вверх из шестидневного консолидационного диапазона, который был сформирован после решения ведущих участников альянса ОПЕК+ сократить добычу в мае. Поводом для роста цен послужили данные о замедлении темпов роста потребительской инфляции в США в марте.

На этом фоне рынок проигнорировал сообщение Минэнерго США об увеличении коммерческих запасов нефти в стране на неделе до 7 апреля на 0,6 млн баррелей, тогда как консенсус предполагал их сокращение на 1,04 млн баррелей, а API в ночь на среду сообщил о снижении данного показателя на 1,4 млн баррелей. Впрочем, запасы в Кушинге, а также запасы бензина и дистиллятов продолжили снижаться.

Сегодня ожидается публикация ежемесячного обзора по рынку нефти от ОПЕК, который может пролить свет на ожидания картеля. Вчера глава МЭА Фатих Бироль сообщил, что во втором полугодии спрос на черное золото, вероятно, превысит предложение.

Кривые фьючерсов на нефть Brent и WTI остаются в устойчивой бэквордации, что указывает на силу рынка.

На 07:30 мск:

- Brent, $/бар. — 87,03 (-0,34%) с нач. года +1,3%

- WTI, $/бар. — 83,00 (-0,31%) с нач. года +3,4%

- Urals, $/бар. — 62,07 (-0,32%) с нач. года -3,1%

- Золото, $/тр. унц. — 2 018,97 (+0,20%) с нач. года +10,7%

- Серебро, $/тр. унц. — 25,50 (-0,01%) с нач. года +6,4%

- Алюминий, $/т — 2 323,50 (-0,06%) с нач. года -2,3%

- Медь, $/т — 8 922,00 (+0,06%) с нач. года +6,6%

- Никель, $/т — 23 390,00 (-0,80%) с нач. года -22,2%