Мосбиржа готовится запустить торги криптовалютами

Итоги среды

Доллар подешевел против всех валют Большой десятки. Реакция на публикацию китайского индекса деловой активности PMI в производственной сфере. Производственный PMI оказался максимальным с 2012 года. Активность в сфере услуг также растет. При этом рынок недвижимости демонстрирует признаки стабилизации.

На этом фоне резко подорожал к доллару китайский юань, сформировав драйвер давления на американского конкурента. В результате индекс доллара почти протестировал уровень 104 п., но затем отскочил от него.

Поддержку доллару вечером в среду оказал рост доходностей казначейских облигаций, ястребиные комментарии главы ФРБ Атланты Рафаэля Бостика и публикация американского индекса деловой активности ISM в производственной сфере. Сам февральский индекс оказался чуть выше своего январского значения, но ниже прогнозов, составив 47,7 п. Показатель ниже 50 п., что говорит о продолжающемся замедлении деловой активности.

Однако инвесторы обратили внимание на ценовой компонент индекса ISM. Тот составил 51,3 п., превысив прогнозы и январский показатель. Ценовой компонент намекает на усиление ценового давления, что подтверждает правильную ястребиную позицию ФРС. Это позитивно для доллара.

Старт четверга

На старте четверга доллар вновь прибавлял в цене против всех валют G10. Просырьевые валюты Большой десятки были в аутсайдерах. Доходности трежерис продолжали рост, поскольку Рафаэль Бостик считает, что ставки ФРС должна поднять до 5-5,25% и держать их на этом уровне до 2024 года.

Глава ФРБ Миннеаполиса Нил Кашкари еще не решил, будет ли он в марте голосовать за повышение ставки на 25 или 50 б.п., но намекнул, что собственный прогноз ФРС (dot plot) может быть повышен, что дает рынку куда более понятный сигнал.

Наш взгляд на краткосрочные перспективы доллара

Рынок фьючерсов на ставку по федеральным фондам продолжает закладывать в цены все более агрессивную стратегию повышения ставок в США. На сегодня котировки подразумевают уже пик ставок в сентябре на уровне 5,5%. При этом нельзя исключать риска того, что рынок скоро будет закладываться на пиковую ставку ФРС уже на уровне 6%.

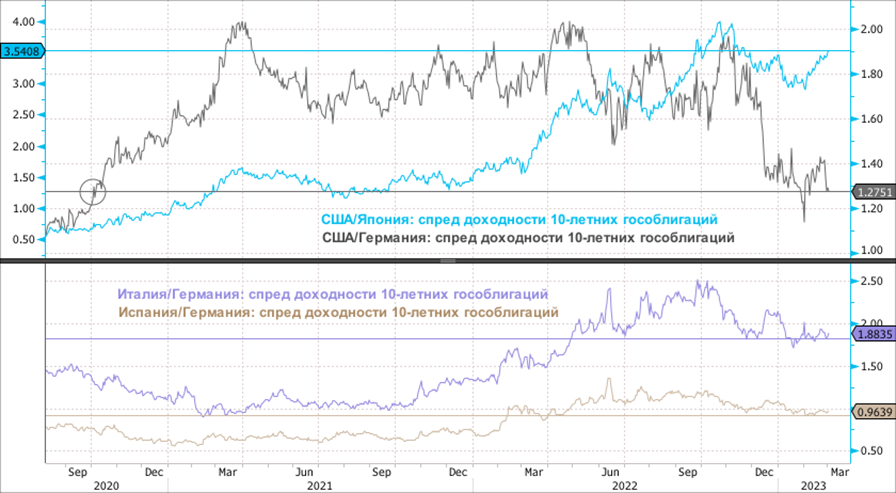

Ожидания того, что ставка в этом году может быть снижена, растворились. Это оказывает доллару поддержку. Более заметно — против иены, поскольку спред доходностей между 10-летними облигациями США и Японии вырос в марте до максимумов с ноября 2022 года.

Однако спред США/Германия не демонстрирует резкого увеличения, поскольку инфляционные данные по ряду европейских стран сигнализируют, что ЕЦБ также будет вынужден сохранять ястребиную позицию дольше, чем предполагалось ранее.

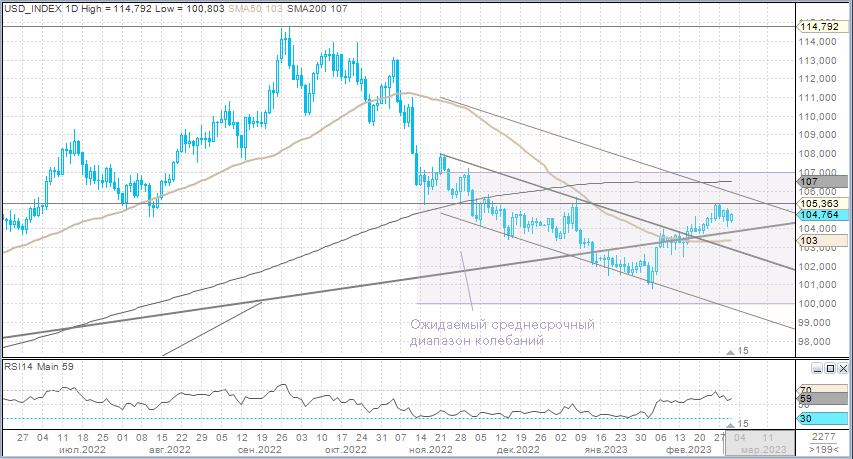

Мы ожидали на этой неделе спекулятивную игру в диапазоне 104–106 п. по индексу доллара. Пока именно так и происходит. Считаем, что доллар не полностью исчерпал потенциал роста. Рост до 105-106 (ближе к верхней границе) все еще весьма вероятный сценарий.

· Четверг. Индекс потребительских цен в еврозоне

· Четверг. Количество первичных заявок на получение пособия по безработице в США за отчетную неделю

· Пятница. Индексы деловой активности PMI в сфере услуг (расчет S&P Global) для стран еврозоны

· Пятница. Индекс цен производителей в еврозоне