Аналитические обзоры недели с Уолл-стрит

Summary | В двух словах

• Какие уроки из геополитического конфликта может извлечь мировая экономика.

• Что означает для рынка продажа нефти из стратегических резервов.

• Чему криптохакеры учат венчурных инвесторов.

• Как рынок предугадывает крупные продажи акций.

• Когда биржевые фонды превращаются из инвестиционных инструментов в фишки для игры в казино.

• Какой сектор фондового рынка стал лучшим в первом квартале этого года.

Bird’s View | Макро

Однажды оступившийся надежнее того, кто никогда не ошибался.

Нассим Талеб

На протяжении последних тридцати лет мир был достаточно стабилен, чтобы страны сфокусировались на развитии экономических связей, а корпорации – на снижении издержек и повышении эффективности. Глобальная экономика с каждым годом становилась все более взаимосвязанной, и казалось, что так будет всегда.

Как пишет Foreign Policy, конфликт в Украине разрушил эту иллюзию, но отдельные симптомы того, что привычная модель глобализации начинает давать сбой, были заметны и раньше. Торговая война между США и Китаем уже заставила многие компании задуматься над геополитическими рисками и пересмотреть свои планы развития в Китае.

Закрытие предприятий и ограничение передвижения, вызванные пандемией, привели к глобальному нарушению цепочек поставок. Сейчас, когда Шанхай и другие регионы Китая снова закрываются для борьбы с вирусом, вероятны новые сбои в мировой экономике.

Но потери, вызванные конфликтом в Украине, и скорость, с которой они возникли, беспрецедентны.

Британский энергетический гигант BP (LON:BP), крупнейший иностранный инвестор в Россию, списывает 25 миллиардов долларов и теряет треть добычи нефти и газа после выхода из состава акционеров российской Роснефти (MCX:ROSN).

Европейские лизинговые компании могут потерять самолеты, застрявшие в России, общей стоимостью до 5 миллиардов долларов.

Французский автопроизводитель Renault (PA:RENA) потерял 30% рыночной капитализации, так как сворачивает производство в России.

Всего около 400 крупных иностранных компаний полностью ушли из России или приостановили свою деятельность, в то время как в десять раз меньше корпораций продолжают работать в обычном режиме.

В результате происходит масштабный пересчет рисков – к инвесторам приходит понимание ненулевой вероятности катастрофических потерь. Так, например, в случае попытки Китая вторгнуться на Тайвань, потери были бы сопоставимы с теми, с которыми столкнулись корпорации в связи с конфликтом в Украине.

Поэтому иностранные инвесторы спешно покидают китайский рынок; Институт международных финансов, объединяющий более 450 банков из разных стран мира, уже назвал этот процесс беспрецедентным по масштабам и интенсивности, намного превышающим отток с других развивающихся рынков.

Каковы последствия того, что компании и инвесторы массово пересматривают риски? Недавнее исследование Федеральной резервной системы США показывает, что у такого решения есть как краткосрочные, так и долгосрочные издержки.

Судя по данным за последнее столетие, крупные события, связанные с геополитическим риском, такие как террористические атаки и военные конфликты, обычно приводят к замедлению экономического роста, снижению доходности фондовых рынков и перетоку капитала с развивающихся рынков в страны с развитой экономикой, которые воспринимаются как более стабильные.

Harvard Business Review на основе еще одного исследования пишет и про более долгосрочные последствия. Растущие геополитические риски в итоге замедляют инновации, поскольку компании считают будущее более неопределенным и опасаются тратить средства на перспективные новые технологии.

Эти негативные последствия могут сохраняться в течение многих лет, даже когда кризисы остаются далеко позади.

Зачем это знать?

В погоне за эффективностью транснациональные компании десятилетиями игнорировали самые разные риски – от террористических атак и войн до землетрясений и пандемий. Теперь они получили сильный импульс к переменам, чтобы сократить цепочки поставок и сделать упор на устойчивость, а не эффективность.

Правительства, в свою очередь, переоценят зависимость от авторитарных государств в области критически важных товаров и технологий. Такой пересчет рисков наверняка будет дорогостоящим, но, похоже, его время пришло.

From the markets | Рынки

30 стран – союзниц США по Международному энергетическому агентству (МЭА) решили использовать 60 миллионов баррелей нефти из резервных запасов в дополнение к 180 миллионам баррелей, о выделении которых уже объявили США.

Это – беспрецедентный шаг по поставке на рынок дополнительного объема нефти в условиях повышенной волатильности цен на фоне сокращения российских поставок и новых ковидных ограничений в Китае – крупнейшем импортере нефти.

МЭА ожидает, что в апреле добыча нефти в России сократится на четверть, что приведет к дефициту мировых поставок энергоносителей в размере 3 миллионов баррелей в день. Открытие резервных запасов поможет восполнить этот дефицит, но лишь частично.

Зачем это знать?

Рынок нефти по-прежнему остается напряженным, об этом говорит бэквордация фьючерсов – ситуация, когда ближние по экспирации контракты торгуются дороже дальних. Обычно все наоборот: хранение физической нефти стоит денег, поэтому чем больше времени остается до окончания контракта и поставки товара, тем дороже фьючерс. Сохранение бэквордации – верный знак того, что спрос по-прежнему продолжает превышать предложение.

The Gaze into tomorrow | Венчуры и частные инвестиции

В конце марта неизвестные хакеры украли 173 600 эфиров и 25,5 миллиона токенов USDC на сумму более 600 миллионов долларов из блокчейна Ronin, который лежит в основе популярной криптоигры Axie Infinity.

Это крупнейший на сегодняшний день взлом сетей децентрализованных финансов и уже второй за последнее время, связанный с межсетевыми криптоплатформами – они позволяют пользователям передавать криптовалюту между различными блокчейнами. Месяцем ранее 322 миллиона долларов были украдены из межсетевого протокола Wormhole, правда, позднее их удалось вернуть.

Всего, по оценкам аналитической компании Chainalysis, уязвимости в межсетевых платформах привели за год к краже криптовалюты на сумму более 1 миллиарда долларов.

Зачем это знать?

Такие крупные инциденты, скорее всего, изменят подход венчурных инвесторов к финансированию криптовалютных проектов. Тщательный аудит кода и протоколов безопасности перед инвестированием будет иметь все большее значение.

Венчурные фонды, инвестирующие преимущественно в криптовалютную сферу, все чаще будут развивать внутреннюю экспертизу и поддерживать портфельные компании в вопросах безопасности – как это уже делает, например, один из самых успешных венчурных фондов Andreessen Horowitz.

Oops! | Скандалы

Настоящая детективная история разворачивается прямо сейчас на американских биржах. Как выяснил The Wall Street Journal, уже на протяжении нескольких лет, непосредственно перед продажей институциональными инвесторами крупных пакетов акций, цена снижалась – как будто рынок заранее знал, что будет дальше.

Это происходило, например, когда инвестиционная компания Bain Capital (NYSE:BCSF) решила продать акции Canada Goose Holdings (NYSE:GOOS); компания 3G Capital выставила на продажу акции Kraft Heinz (NASDAQ:KHC); а Apollo Global Management (NYSE:APO) – акции Norwegian Cruise Line Holdings (NYSE:NCLH).

О таких сделках не должен знать никто, кроме продавца и инвестиционного банка, который проводит сделку. Но проведенный The Wall Street Journal анализ почти 400 таких сделок за 2018–2021 годы показывает, что информация о продажах просачивается на рынок раньше времени, что обходится продавцам в миллионы долларов упущенной прибыли – в среднем около 1,4 миллиона долларов за сделку.

Теперь эта странная закономерность находится в центре федерального расследования: регуляторы пытаются выяснить, сообщают ли банки отдельным клиентам о предстоящих крупных продажах. Комиссия по ценным бумагам США запросила торговую отчетность у ряда крупных банков и хедж-фондов, в то время как Министерство юстиции США проводит собственное расследование.

Обычно крупный владелец пакета акций, чтобы его продать, обращается в инвестиционный банк, потому что размещение крупного приказа напрямую на фондовой бирже может привести к неконтролируемому снижению цены. Инвестиционный банк, в свою очередь, договаривается о покупке акций с некоторой скидкой к цене закрытия рынка текущего торгового дня. Затем банк стремится продать этот пакет акций другим клиентам (обычно хедж-фондам) по более высокой цене, чтобы заработать на разнице.

Такие сделки могут быть рискованными для банков: если они неправильно оценят спрос на бумагу или рынок внезапно упадет, они останутся в убытке. Это создает условия для утечки информации: знание того, кто будет покупать акции и по какой цене, может помочь банку скорректировать свое предложение и снизить риск потерь. А подсказка хедж-фондам о выгодной сделке – открыть короткую позицию по акции перед крупной заявкой на продажу – снимает риски уже с фондов. В итоге в проигрыше остается только продавец, теряя на сделке миллионы долларов.

Зачем это знать?

Этот скандал служит еще одним напоминанием о том, что расхождение интересов клиента и финансового института, оказывающего ему услуги, как правило, заканчивается плохо для клиента, даже несмотря на регулирование.

Not the machines | Поведение

Чемпионом по активности среди всех торгуемых на бирже инструментов в этом году, по данным FactSet, стал фонд ProShares UltraPro QQQ (NASDAQ:TQQQ). В среднем за торговый день из рук в руки переходило более 119 миллионов акций, что на 65% больше, чем в прошлом году. Этот фонд копирует ежедневную динамику индекса Nasdaq 100, утраивая ее за счет кредитного плеча.

Три из десяти других наиболее активно торгуемых биржевых продуктов также предлагают кредитное плечо или обратную базовому индексу динамику, позволяя инвесторам увеличить размер открытых позиций или сделать ставку на падение. Активы под управлением фондов, предоставляющих такую обратную экспозицию на акции (их еще называют инверсными), подскочили до 11,5 миллиарда долларов в этом году, что стало самым высоким уровнем с 2011 года, а по сравнению с прошлым годом их рост составил 42%, согласно данным Morningstar Direct.

Торговая активность в продуктах, привязанных к индексу волатильности Cboe Volatility Index (или VIX), также достигла максимума. Фонд ProShares Ultra VIX Short-Term Futures ETF (NYSE:UVXY) стал третьим наиболее активно торгуемым биржевым продуктом в этом году. Это фонд с кредитным плечом, предназначенный для получения прибыли от растущей волатильности.

История таких рискованных биржевых продуктов не обошлась без катастроф, в результате которых трейдеры оставались без денег. Так, продукт, который ставил против индекса волатильности VIX, – биржевые ноты VelocityShares Daily Inverse VIX Short Term – внезапно перестал существовать в 2018 году после всплеска волатильности, вызвав хаос на рынке деривативов.

А в этом марте компания WisdomTree Commodity Securities заявила, что закроет фонд с тройной экспозицией на никель после того, как рост геополитических рисков привел к резким колебаниям цен на этот металл.

Чуть ранее компания сообщила о прекращении торгов одним из своих инверсных фондов, связанных с никелем. Стоимость обоих продуктов составила «ноль» или «меньше ноля», заявила компания в уведомлении для инвесторов, добавив, что «инвесторам не следует ожидать, что они получат деньги за ценные бумаги, которыми владеют».

Зачем это знать?

Обычные инвесторы редко задумываются о том, из чего сделаны продукты, обещающие кратную прибыль: использование свопов, фьючерсов и других деривативов увеличивает не только комиссии ETF, но и риски, лежащие в основе подобных фондов. Как предупреждает Комиссия по ценным бумагам, нет никакой гарантии того, что такие инвестиционные продукты будут всегда способны верно отслеживать динамику целевого актива.

Beyond words | График

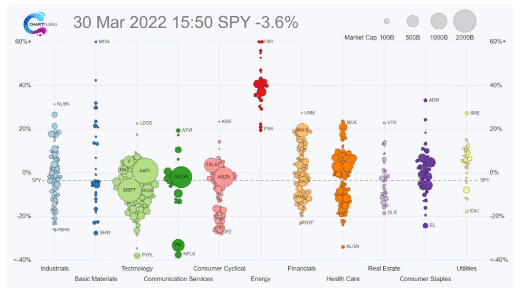

В начале года американский фондовый рынок достиг исторического максимума, прежде чем упасть на 13% к началу марта, а затем снова вырасти за следующие четыре недели. И падение, и последовавший за ним рост вошли в число самых быстрых в истории.

В результате такой волатильности только два из одиннадцати секторов фондового рынка подошли к концу первого квартала с положительной динамикой – энергетика и коммунальные услуги. И если традиционно защитный сектор коммунальных услуг показал незначительную положительную доходность, то энергетический сектор на фоне развития геополитических конфликтов вырос за квартал на 40%.

Динамика фондового рынка США по секторам в первом квартале 2022 года

Источник: Chartfleau.com.

Зачем это знать?

Бывает, рынок резко меняется, и вчерашние фавориты, такие как технологические и коммуникационные компании, остаются позади. Такие перемены сложно предвидеть, особенно когда они связаны с форс-мажорными обстоятельствами вроде реализации геополитических рисков. Лучшее, что можно сделать, – это выстроить управление рисками, чтобы обеспечить защиту активов.

Data | Данные

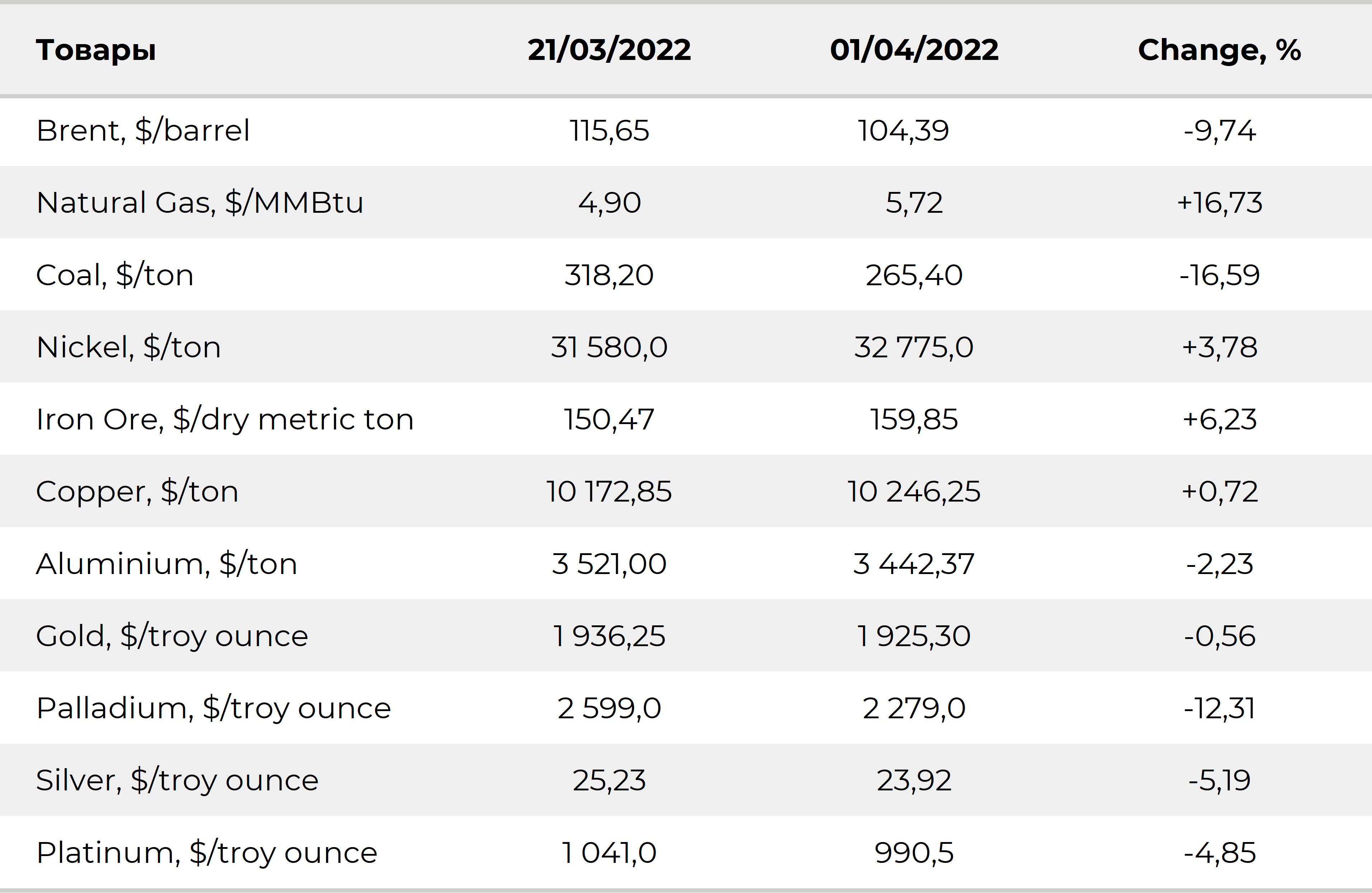

Товарно-сырьевые рынки

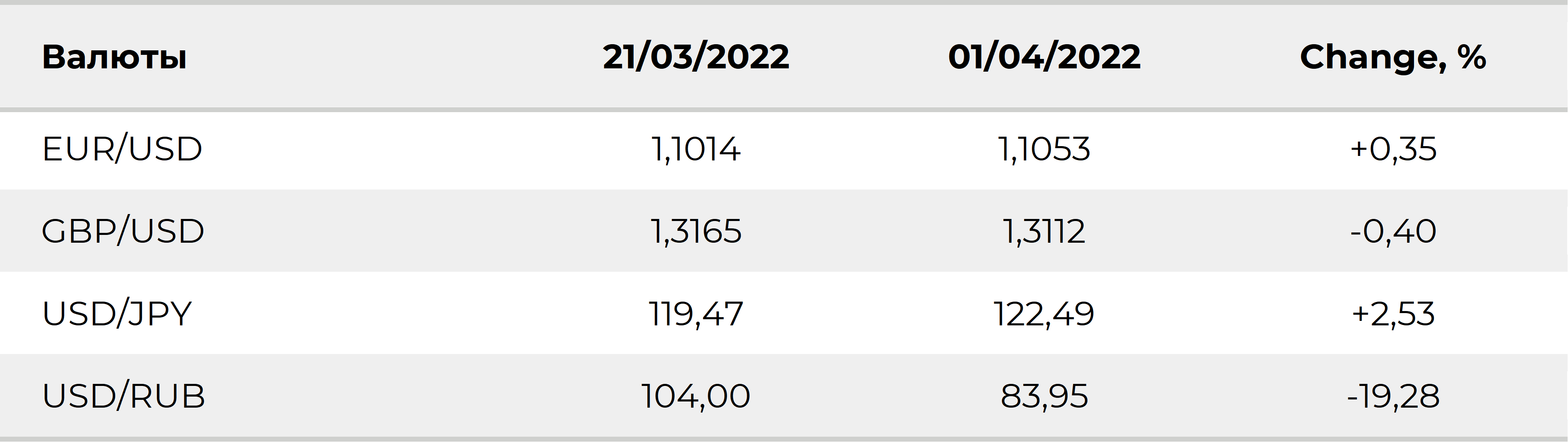

Валюты