США разрешили продажу российской нефти с танкеров

Масштабы многолетнего ралли акций Microsoft (NASDAQ:MSFT) продолжают превосходить даже самые оптимистичные ожидания.

За один только 2021 год капитализация гиганта рынка ПО выросла почти на 55%, что почти вдвое превышает прирост отраслевого бенчмарка NASDAQ 100. Прошлым летом MSFT вошла в историю, когда ее стоимость достигла 2 триллионов долларов; до нее это удалось только Apple (NASDAQ:AAPL).

Главным драйвером сумасшедшего пятилетнего ралли, в ходе которого акции Microsoft взлетели на 441%, стали успехи компании в новых сегментах, акцент на которых сделал генеральный директор Сатья Наделла (в основном это касается облачных вычислений).

И многие аналитики полагают, что потенциал роста Microsoft еще не исчерпан, что делает компанию одним из фаворитов в секторе крупных технологических компаний. Одним из главных поводов для оптимизма является тот факт, что переход корпоративного сектора «в облака» только начался.

Подразделение Azure, которое предоставляет вычислительные мощности стартапам и крупным предприятиям, будет процветать долгие годы. По данным Wedbush Securities, в течение следующего десятилетия годовой объем рынка облачных услуг приблизится к 1 триллиону долларов.

Уникальное преимущество

Согласно недавнему материалу Bloomberg, у Microsoft есть уникальное преимущество, позволяющее привлечь заинтересованных в облачных решениях клиентов. В отличие от своих конкурентов, MSFT прочно закрепилась в сегментах «традиционного» программного обеспечения и операционных систем для ПК, что позволяет ей лучше интегрировать облачные услуги в существующие системы.

Bloomberg ссылается на результаты проведенного Morgan Stanley опроса директоров по информационным технологиям; как оказалось, в течение следующих трех лет Microsoft будет получать наибольшую долю соответствующих бюджетов (опередив, в том числе, Amazon (NASDAQ:AMZN)).

В предстоящие годы эти преимущества должны и дальше генерировать для Microsoft огромные доходы.

Источник: InvestingPro

Согласно инструменту InvestingPro, в текущем квартале Microsoft нарастит прибыль на 25%, а сама положительная тенденция, вероятно, сохранится на протяжении всего года.

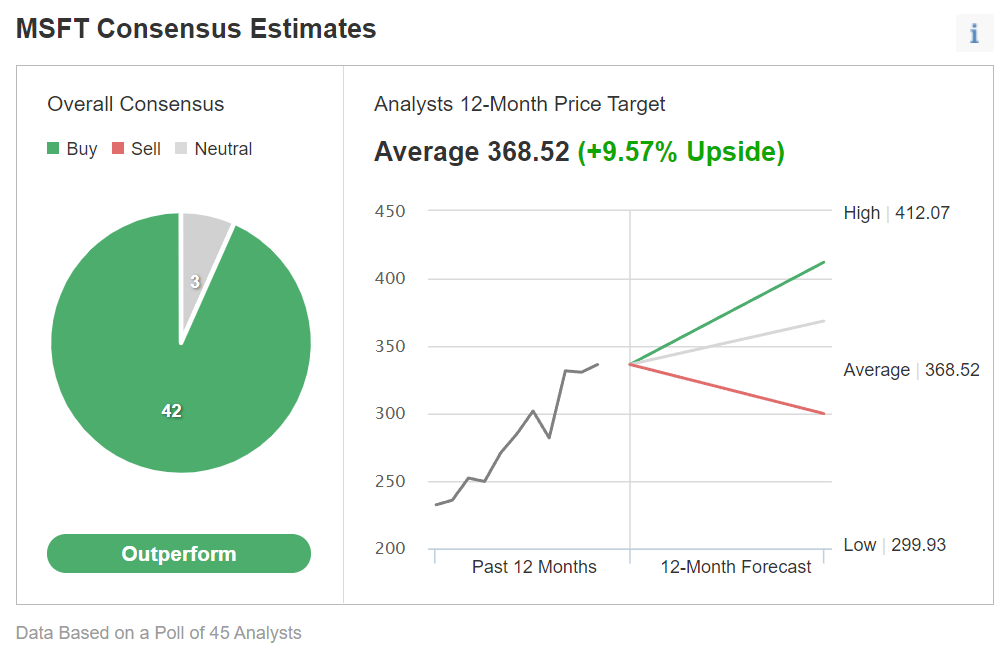

При этом 45 опрошенных Investing.com аналитиков в целом полагают, что акции MSFT будут торговаться «лучше рынка».

Источник: Investing.com

Усредненный 12-месячный целевой уровень для акций в $368,52 расположен на 9,57% выше пятничных $336,32; диапазон оценок ограничен отметками $299,93 и $412,07.

Аналитики Credit Suisse, установившие таргет на 400 долларах, в недавней заметке назвали Azure мощным драйвером роста Microsoft. Согласно их ожиданиям, данное подразделение продолжит сокращать отставание от лидера сегмента облачных вычислений в лице Amazon Web Services:

«Мы полагаем, что в следующие пять лет Microsoft будет наращивать доходы на 15-20 процентов в год ... а прибыль и свободный денежный поток на акцию — на 20 или более процентов в год благодаря эффекту масштаба (даже с поправкой на рост капиталовложений инвестиций) и программе выкупа акций. Мы считаем, что эти потенциальные масштабы роста все еще не отражены должным образом в оценках аналитиков».

За время своего пребывания в должности Наделла также диверсифицировал доходную базу Microsoft, потратив более 45 миллиардов долларов на приобретение ряда компаний, в том числе социальную сеть LinkedIn, разработчиков видеоигр Mojang и Zenimax, а также сервис GitHub.

Пандемия также пошла на пользу MSFT. Миллионы работников и студентов, оказавшиеся на карантине, используют программные продукты компании для организации связи. Кроме того, крупные корпоративные клиенты ускорили переход к облачным сервисам, а молодежь (и не только) оформила подписку Xbox Game Pass.

Эксперты Wells Fargo в недавней заметке для клиентов отметили:

«Даже после того, как Microsoft стала одной из крупнейших компаний на планете ... мы по-прежнему считаем ее будущее светлым, чему способствуют перспективы дальнейшего роста компании в сегментах IT, на которые придется огромная доля расходов корпоративного сектора ... возможность дальнейшей монетизации сильных позиций на ряде конечных рынков ... а также устойчивый рост выручки и прибыли».

Подведем итог

Microsoft продолжает расширять свою долю в новых областях цифровой экономики, включая облачные вычисления и искусственный интеллект, сохраняя при этом лидирующие позиции на рынке традиционного ПО благодаря таким продуктам, как Windows и Office.

Это преимущество должно обеспечить компании устойчивый двузначный рост выручки, прибыли и свободного денежного потока, что делает ее одним из самых безопасных вложений на 2022 год среди крупных компаний.