Сентябрь подтвердил своё звание худшего месяца года для фондовых рынков США. Далее сезонные паттерны предполагают намного более оптимистичный взгляд на перспективы до конца года. Однако инвесторы рискуют излишне поспешить, если будут рассматривать покупки акций прямо с первых минут нового месяца.

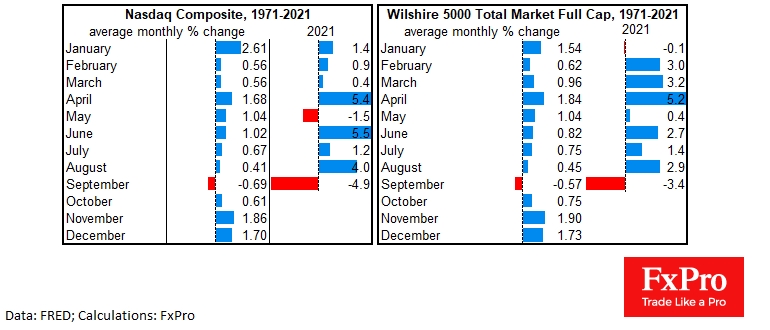

Расчет на истории последних 50 лет, доступный для Nasdaq Composite (в составе которого сейчас преимущественно акции высокотехнологических компаний) и для Wilshire 5000 Total Market Full Cap (наиболее широкий индикатор рынка США) позволяет с оптимизмом смотреть на последний квартал.

В октябре рынкам в среднем удается преодолеть спад предыдущего месяца. Наибольший импульс роста наблюдается в период ноября-января, когда среднемесячный прирост превышает 1.5%.

При этом именно в октябре были наиболее разрушительные эпизоды падения рынков с 27% падением Nasdaq, 23% провалом Wilshire в 1987 и потерей 17.5% в октябре 2008 обоими индексами. Лучшая динамика октября была в 1974 году с ростом на 17.2% по Nasdaq и 17.6% по Willshire.

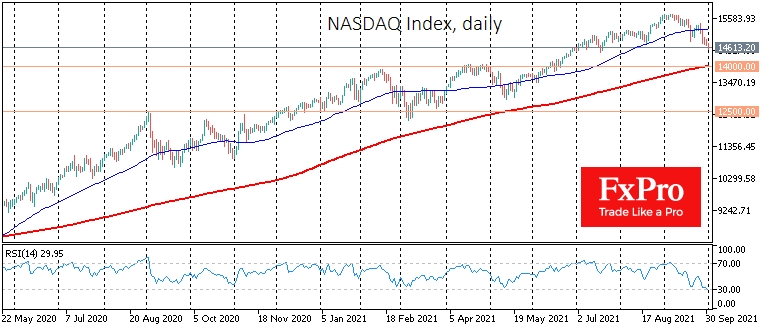

Более близкое рассмотрение последней динамики указывает на развитие коррекции на фондовых рынках из-за ужесточения тона монетарной политики. Индекс относительной силы на дневных графиках Nasdaq приближается к 30, области перепроданности, где не был с марта 2020.

Это может стать предвестником усиления волатильности в ближайшие дни. Сигналом для покупки в подобных случаях является возвращение RSI на нейтральную территорию выше 30, а не механический выход на перепроданность.

Медведи демонстрируют явную силу. Nasdaq теряет позиции пятую торговую сессию подряд, преодолев предыдущие минимумы. С текущих уровней вблизи 14650 индекс может не встретить значимых препятствий вплоть до области 14000, на которой располагаются пиковые уровни февраля и апреля, а также вблизи которой проходит 200-дневная скользящая средняя.

Более глубокое снижение индекса засвидетельствует более негативные процессы, нежели просто регулярную коррекцию, а также способна стать свидетельством экономической рецессии. Потенциально этого нельзя исключать в случае энергетического кризиса и намерений ФРС подавить инфляцию. Однако подобное развитие выглядит как экстремально-негативный сценарий, имеющий невысокие шансы на реализацию.

На наш взгляд, рынки сейчас в процессе переоценки излишне оптимистичных ожиданий и оценок, которые тянули акции вверх в прошлые месяцы. При этом монетарная политика сохраняет в целом стимулирующий уклон, а экономика – внушительные темпы роста, которые и вызвали логистические проблемы. Впрочем, эта ситуация обещает выправиться в течение ближайших недель.

Команда аналитиков FxPro