Investing.com — В результате распродажи в среду индекс Nasdaq 100 потерял рыночную стоимость $1 трлн, и главными аутсайдерами стали NVIDIA (NASDAQ:NVDA), Microsoft (NASDAQ:MSFT) и Apple (NASDAQ:AAPL) на фоне общего падения фондового рынка, пишет Bloomberg.

В среду инвесторы разочаровались в перспективах ИИ, что привело к обвалу индекса Nasdaq 100 на $1 тлн, поскольку возникли вопросы о том, как скоро окупятся значительные инвестиции в эту технологию.

Падение Nasdaq составило более чем 3%, что стало худшим днем для индекса с октября 2022 года. В списке отстающих оказался целый ряд «фаворитов» технологии ИИ во главе с такими полупроводниковыми компаниями, как Nvidia Corp ., Broadcom Inc (NASDAQ:AVGO) и Arm Holdings (NASDAQ:ARM)Plc.

Обвал был спровоцирован промежуточным отчетом о прибыли Alphabet (NASDAQ:GOOG). во вторник вечером, в котором были указаны завышенные капитальные расходы. Акции компании упали более чем на 5%, продемонстрировав худшие показатели с января. Акции Tesla Inc (NASDAQ:TSLA) упали более чем на 12% после того, как ее главный исполнительный директор Илон Маск сообщил скудные подробности об инициативе его компании по созданию автономных автомобилей.

«Главная проблема заключается в том, какова рентабельность инвестиций в инфраструктуру ИИ? — сказал Алек Янг, главный инвестиционный стратег Mapsignals. — Тратится безумное количество денег. Возможно, они окупятся через несколько лет. Но думаю, инвесторы понимают, что для отдачи потребуется время, а доходы гипермасштабируемых компаний пострадают в краткосрочной перспективе из-за того, сколько они тратят на это».

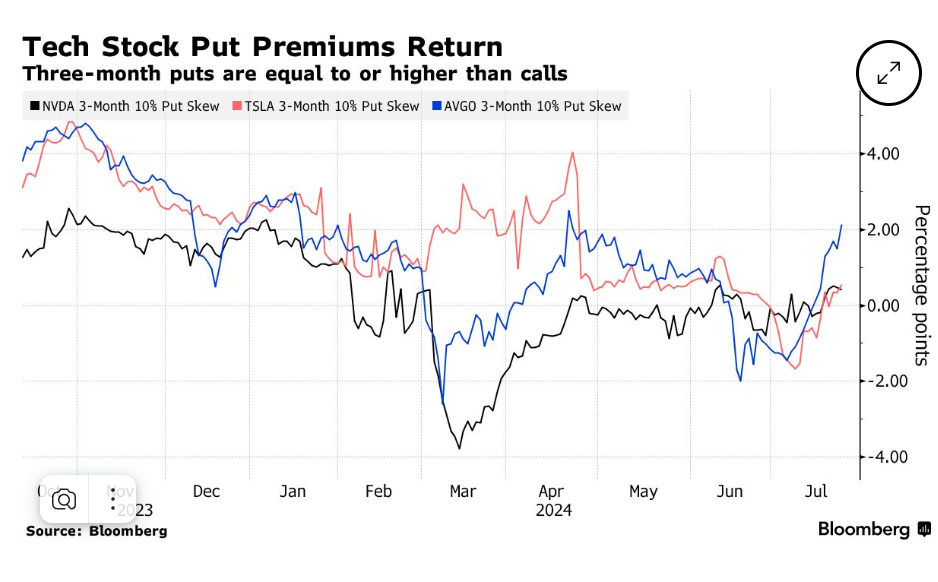

В результате трейдеры стали платить больше, чтобы защититься от колебаний в технологическом секторе. Волатильность опционов на Nvidia выросла до самого высокого уровня с середины марта, а премия за путы на Broadcom Inc. достигла 3-месячного максимума.

Спад наступил через 2 недели после того, как более низкие, чем ожидалось, показатели инфляции в США спровоцировали массовый переход от бенефициаров технологического сектора к компаниям, которые больше всего выиграют от снижения ставки ФРС, в первую очередь, к акциям фирм с малой капитализацией. Четвертую сессию подряд — и в 10-й раз за 11 дней — в среду акции малых компаний превысили показатели роста более крупных собратьев. На этой неделе индекс Russell 2000 вырос на 0,5% по сравнению с потерями 1,5% у S&P 500 (NYSE:SPY) и 2,6% у Nasdaq 100.

Несмотря на то, что ротация из технологического сектора продолжается, движения в этом секторе были достаточно бурными, чтобы предположить, что «в игру вступило» что-то еще. В частности, инвесторы, похоже, прислушиваются к растущим спекуляциям в некоторых кругах на Уолл-стрит о том, что «пузырь» ИИ, увеличивший стоимость S&P 500 на $9 трлн за последний год, должен лопнуть. Хотя события в среду могут и не ознаменовать начало этого процесса, масштабы падения вызывают тревогу.

«В краткосрочной перспективе может возникнуть небольшая усталость от ИИ, просто потому что часть этих инвестиций, сделанных Big Tech в ИИ, могут и не окупиться в тот период времени, на который рассчитывали инвесторы», — сказал Невилл Джавери, портфельный менеджер Allspring Global Investments.

Производители аппаратного обеспечения, используемого для вычислений с помощью ИИ, пережили в среду самое большое падение после стремительного роста в этом году. Котировки Super Micro Computer Inc (NASDAQ:SMCI) упали на 9,15%. Nvidia упала на 6,8%, а Broadcom Inc. потеряла 7,6%. Крупнейшие по капитализации компании также отступили: Meta Platforms Inc (NASDAQ:META)* снизилась на 5,6%, Microsoft (NASDAQ:MSFT) упала на 3,6%, а Apple Inc. — на 2,9%.

Однако некоторые трейдеры считают эти движения временными.

«Я не думаю, что тут на лицо что-то иное, кроме того, что ряд акций, которые показали исключительно хорошие результаты и имеют солидную годовую доходность с начала года, фиксируют прибыль, несмотря на то, что Google (NASDAQ:GOOGL) не получил значительного роста», — сказал Майкл Сансотерра, директор по инвестициям Silvant Capital Management.

В результате распродажи индекс Bloomberg так называемой «Великолепной семерки» технологических акций упал на 5,9%, впервые с мая опустившись ниже средней цены за последние 50 дней. С начала года индекс вырос на 33%.

Джим Ковелло, глава отдела исследований акций Goldman Sachs (NYSE:GS) — из числа экспертов на рынке, которые утверждают, что коммерческие надежды на ИИ преувеличены, и ставят под сомнение огромные расходы, необходимые для создания инфраструктуры, необходимой для вычислений и обучения больших языковых моделей.

Разговоры о «пузыре» в сфере ИИ были подогреты активностью на рынках деривативов, где инвесторы вложились в «бычьи» опционы на индексы и отдельные акции, особенно Nvidia, что послужили «топливом» во время ралли. Эти настроения менялись по мере того, как ротация в технологическом секторе набирала обороты, и потенциально могли привести к падению в среду.

Например, на прошлой неделе спрос на «медвежьи» пут-опционы Nvidia превысил спрос на колл-опционы больше всего за 5 месяцев. Хеджирование «хвостовых рисков», которое приносит прибыль в случае обвала акций — возможно, вплоть до 30%-го падения — росло самыми быстрыми темпами с октября. А стоимость защиты от спада на 10% или около того была на самом высоком уровне с августа 2023 года.

Оценки акций технологических компаний перешли на исторически нестабильной территории. 2 недели назад соотношение цены и предполагаемой прибыли в индексе информационных технологий S&P 500 достигло максимума с 2002 года. Многие компании из группы крупных технологических компаний по-прежнему оцениваются на очень высоком уровне, несмотря на распродажу. Цена акций Nvidia в 36 раз превышает прогнозируемую прибыль на следующие 12 месяцев по сравнению со средним показателем 21 в S&P 500. Цены Apple и Microsoft превышают прогнозируемую прибыль в течение следующих 12 месяцев более чем в 30 раз. Это подняло ставки на прибыль в непростое время, поскольку рост доходов технологических гигантов замедлился.

Хотя результаты Alphabet развеяли надежды на то, что ИИ внесет больший вклад в финансовые результаты компаний с крупнейшей капитализацией, инвесторы еще не получили известий от оставшихся компаний группы «Великолепная семерка». Microsoft Corp . планирует отчитаться 30 июля, за ней последуют Meta Platforms Inc., Apple Inc. и Amazon.com Inc (NASDAQ:AMZN). позднее на этой неделе. Nvidia, крупнейший бенефициар расходов на ИИ, будет последней, кто отчитается 28 августа.

«Мы по-прежнему придерживаемся нашего взгляда на рост капитализации, качества и роста, — сказала Кайла Седер, стратег по макроэкономическим активам в State Street (NYSE:STT). — Потому что, даже если есть опасения по поводу доходов в сфере высоких технологий, они являются более привлекательным вариантом с точки зрения роста доходов и фундаментальной силы».

*Meta признана экстремистской организацией и запрещена на территории РФ