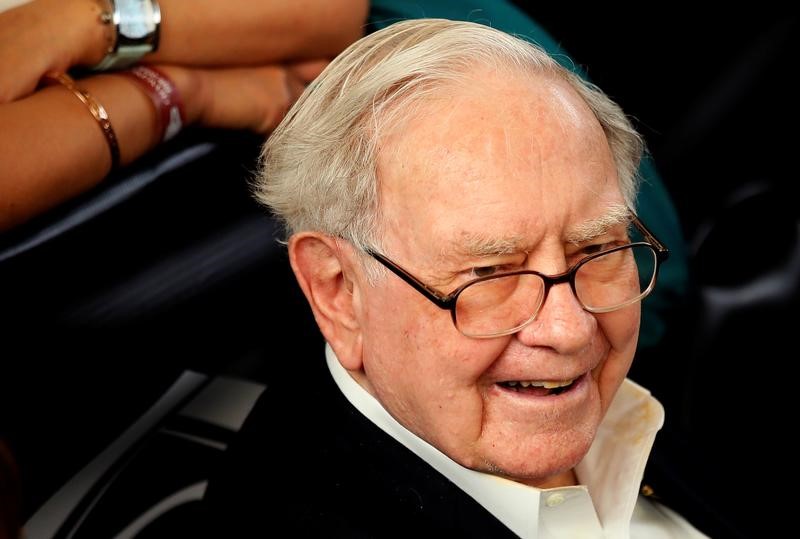

Investing.com — В этом году на рынке сложились особо сложные условия: основные фондовые индексы: Dow Jones, S&P 500, Nasdaq перешли на «медвежью» территорию, пока озабоченная противостоянием рекордно высокой инфляции ФРС США предпринимает все усилия для борьбы с ней, повышая ставку. Поэтому инвесторам, которые беспокоятся о будущем, разумнее всего обратить внимание на миллиардера, прозванного «Оракулом из Оклахомы», который получал огромную прибыль в любом экономическом цикле, включая периоды высокой процентной ставки: Уоррена Баффета, пишет Yahoo.

Корпорация Баффета Berkshire Hathaway (NYSE:BRKb) (NYSE:BRK.B) с 1965 по 2021 год демонстрировала совокупную годовую прибыль в размере 20,1%, что превышало совокупную годовую доходность S&P 500 в размере 10,5% за тот же период. Взглянем на 3 крупнейших публичных актива Баффета в 2023 году.

1. Apple (NASDAQ:AAPL)

Сколько бы ни стоил новый iPhone, потребители все равно любят будут покупать продукты Apple (NASDAQ:AAPL). В этом году, по словам руководства фирмы, количество установленного оборудования превысило 1,8 млрд устройств. И хотя конкуренты предлагают более дешевые устройства, миллионы пользователей в мире все же не хотят жить вне экосистемы Apple, что дает ей экономическую мощь. Все это означает, что по мере роста инфляции Apple может спокойно перекладывать возрастающие расходы на потребителей, не слишком беспокоясь о падении объема продаж. Акции Apple являются крупнейшим холдингом корпорации Баффета, представляющим около 38% портфеля Berkshire. За последние 5 лет акции компании выросли более чем на 200%, и в настоящее время Apple предлагает дивидендную доходность в размере 0,7%.

2. Bank of America (NYSE:BAC)

Это второй по величине холдинг в портфеле Баффета, занимающий 10,4% портфеля. Акции банков сегодня на высоте: пока многие секторы опасаются повышения процентной ставки, банки ждут этого с нетерпением, так как ссужают деньги по более высоким ставкам, чем берут взаймы, присваивая себе разницу. В июле Bank of America увеличил свои квартальные дивиденды на 5% до 22 центов на акцию — и сегодня предлагает годовую доходность 2,7%.

3. Chevron (NYSE:CVX)

Эта нефтяная компания в этом году смогла похвастаться крупной прибылью и денежными потоками, так как в периоды высокой инфляции энергетический и нефтяной бизнес в целом, который является капиталоемким, дает хорошую отдачу. Одним из его крупных шагов в 2022 году стала покупка Баффетом акций Chevron (NYSE:CVX) — их 9,1% в его портфеле. Совет директоров Chevron одобрил увеличение квартальных дивидендов на 6% до $1,42 на акцию, что дает компании годовую дивидендную доходность в размере 3,3%.

— При подготовке использованы материалы Yahoo

Следите за нашими новостями в социальных сетях: Telegram, «ВКонтакте» и «Одноклассниках».