Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

- На фоне начавшегося оттока средств из технологического сектора заманчивые возможности сейчас есть во многих других сегментах рынка.

- Я воспользовался функциями «фильтр акций» и «справедливая стоимость» InvestingPro, чтобы отыскать дешевые, недооцененные компании с существенным потенциалом роста.

- Многофункциональная платформа InvestingPro помогает инвесторам выявлять недооцененные акции и зарабатывать на рыночных трендах.

- Ищете новые актуальные торговые идеи? Оформите подписку на Pro всего за 799 руб. в месяц.

Инвесторы начали выводить средства из технологического сектора, и настало время поговорить о заманчивых возможностях с существенным потенциалом роста в других секторах рынка.

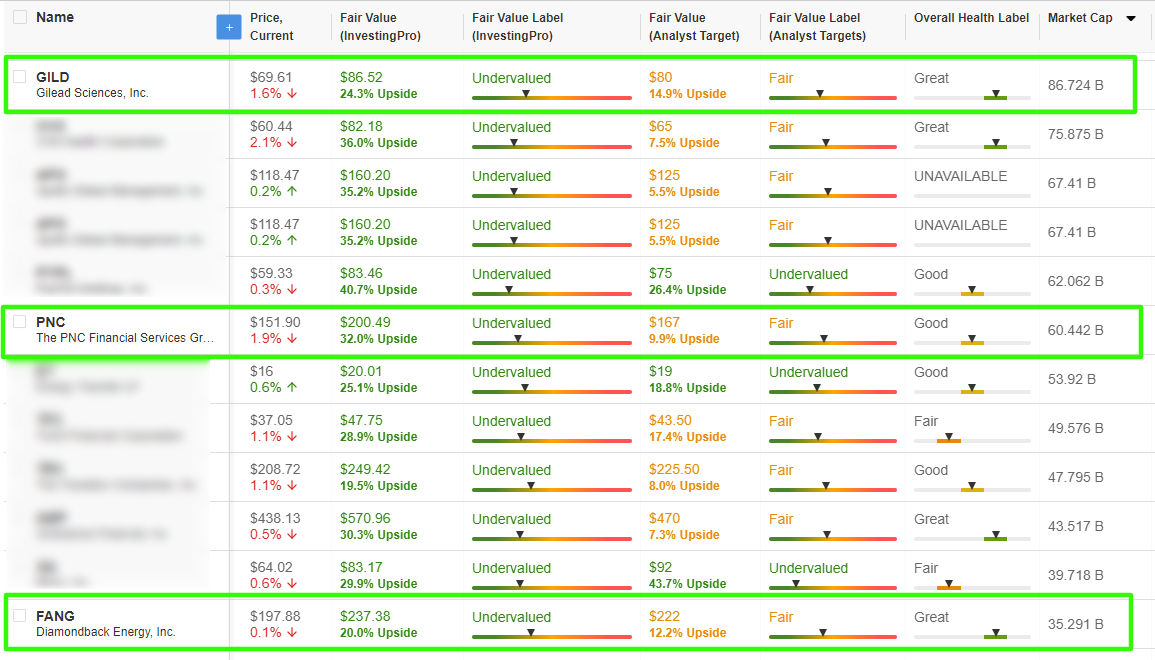

Воспользовавшись фильтром акций InvestingPro, я выявил три привлекательные компании: Gilead Sciences (NASDAQ:GILD), PNC Financial Services (NYSE:PNC) и Diamondback Energy (NASDAQ:FANG).

Source: InvestingPro

На руку каждой из этих трех компаний сейчас играют мощные факторы, обеспечивающие их инвестиционную привлекательность в складывающейся рыночной обстановке.

Но это еще не все. Согласно моделям справедливой стоимости InvestingPro, их акции торгуются с существенным дисконтом, что означает значительный потенциал роста.

Вы тоже можете воспользоваться передовыми инструментами InvestingPro для исследований и анализа, чтобы находить актуальные инвестиционные возможности и принимать взвешенные решения.

1. Gilead Sciences

- Потенциал роста к справедливой стоимости: +24,3%

- Рыночная капитализация: $86,7 млрд

Gilead Sciences — ведущая биофармацевтическая компания, занимающаяся исследованиями, разработкой и коммерциализацией инновационных препаратов. Обширный портфель Gilead включает препараты для лечения ВИЧ, гепатита В и С, гриппа, рака и воспалительных заболеваний.

Gilead внесла большой вклад в разработку противовирусных препаратов, укрепив свои позиции лидера биофармацевтической отрасли.

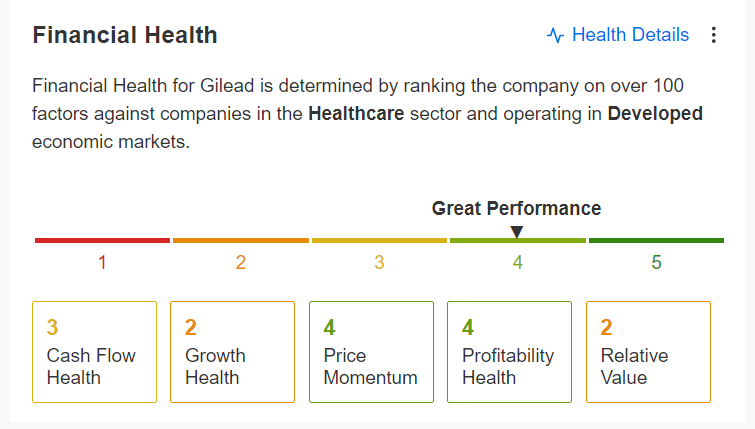

Источник: InvestingPro

Как показывает InvestingPro, у Gilead Sciences более высокий, чем в среднем, рейтинг финансового состояния, что подчеркивает благоприятные перспективы прибыльности и доходность свободного денежного потока. Также стоит отметить, что компания уже девять лет подряд увеличивает годовой дивиденд.

Благоприятные факторы и перспективы роста

- Лидерство на рынке препаратов от ВИЧ. Gilead сохраняет доминирующие позиции на рынке препаратов от ВИЧ благодаря своим инновационным лекарствам. Это обеспечивает компанию стабильной выручкой и возможностями для роста за счет одобрения новых препаратов и дальнейших разработок.

- Экспансия в онкологии. Биотехнологический гигант расширяет свой онкологический портфель за счет стратегических приобретений и партнерств в стремлении увеличить долю на рынке онкологических препаратов. Например, в результате покупки Immunomedics (NASDAQ:IMMU) портфель Gilead пополнился многообещающим препаратом Trodelvy.

- Сильный портфель разрабатываемых препаратов. У Gilead сильный портфель новых препаратов на различных этапах разработки. Портфель разрабатываемых продуктов компании включает новые препараты для лечения ВИЧ, а также онкологических заболеваний и заболеваний печени, которые, как ожидается, станут драйвером выручки в будущем.

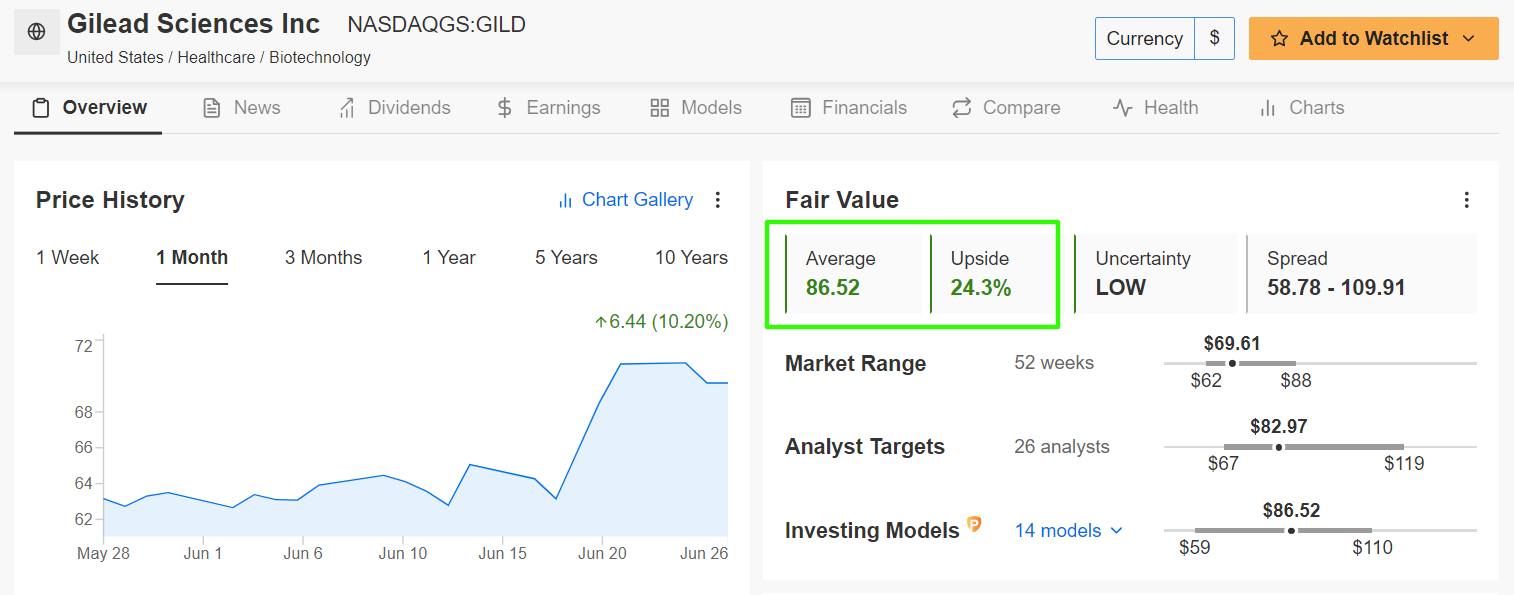

Оценка

Акции Gilead Sciences привлекательно оценены: модель справедливой стоимости на базе ИИ показывает, что бумаги могут вырасти на 24,3% по сравнению со вчерашним уровнем закрытия $69,61. Справедливая стоимость составляет $86,52.

Источник: InvestingPro

С учетом существенного потенциала роста, а также сильного портфеля разрабатываемых препаратов и лидерских позиций на рынке, Gilead —привлекательный вариант для инвесторов в складывающейся на рынке ситуации.

2. PNC Financial Services

- Потенциал роста к справедливой стоимости: +32%

- Рыночная капитализация: $60,5 млрд

PNC Financial Services Group — диверсифицированный поставщик финансовых услуг, предлагающий широкий спектр банковских продуктов и услуг, в том числе в сегментах розничного банкинга, корпоративного и институционального банкинга и управления активами. Компания в основном ведет деятельность в США и славится своим сильным региональным присутствием, а также исключительным уровнем обслуживания клиентов. PNC предоставляет услуги миллионам клиентов, в том числе физическим лицам, компаниям малого бизнеса, корпорациям и правительственным ведомствам.

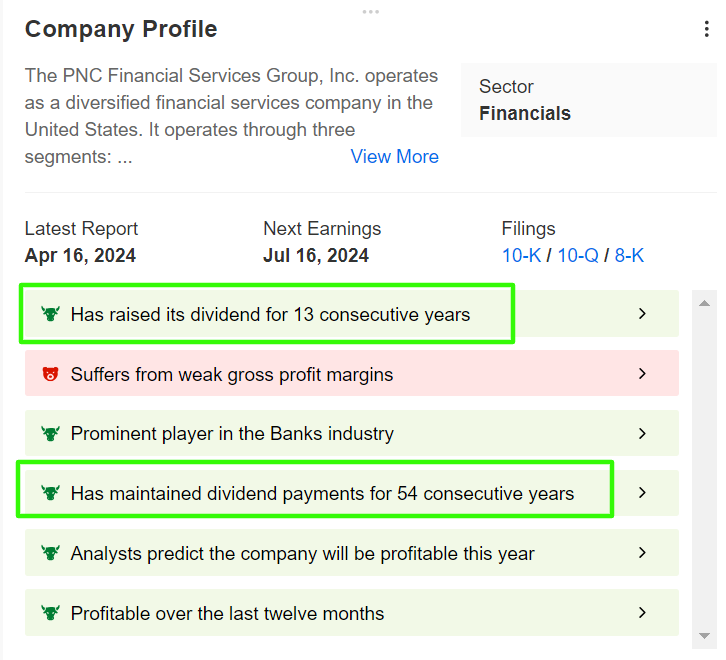

Компания входит в число крупнейших кредиторов в сегменте Small Business Administration и крупнейших эмитентов кредитных карт в США. Источник: InvestingPro

Источник: InvestingPro

Как можно видеть выше, InvestingPro в целом свидетельствует о достаточно благоприятном финансовом положении PNC, подчеркивая привлекательную оценку компании, позитивные фундаментальные показатели и надежную прибыльную бизнес-модель. Также стоит отметить, что компания выплачивает дивиденды уже 54 года подряд.

Благоприятные факторы и перспективы роста

- Цифровая трансформация. PNC активно инвестирует в свою платформу цифрового банкинга, улучшая обслуживание клиентов за счет таких инновационных технологий, как мобильный банкинг, онлайн-банкинг и цифровые платежи. Эти новшества должны привлечь технически подкованных клиентов и стимулировать рост в сегменте цифрового банкинга.

- Экспансия в сегменте управления состояниями. PNC сосредоточила усилия на расширении своего бизнеса управления состояниями и консалтинга, нацеленного на состоятельных индивидуальных и институциональных клиентов. Предлагая персонализированные услуги финансового планирования, управления инвестициями и доверительного управления, PNC стремится увеличить свое присутствие на растущем рынке услуг в сегменте управления состояниями.

- Инициативы по экспансии. Стратегические приобретения, в том числе BBVA (BME:BBVA) USA, существенно укрепили присутствие PNC в ключевых регионах. Как ожидается, эта сделка стимулирует рост выручки и повысит конкурентоспособность компании.

Оценка

Акции PNC Financial Services существенно недооценены: модель справедливой стоимости на базе ИИ показывает, что бумаги могут вырасти на 32% по сравнению с текущей рыночной ценой $151,90. Справедливая стоимость составляет $200,49.

Источник: InvestingPro

PNC — привлекательный вариант для инвесторов ввиду существенного «бычьего» потенциала вкупе с активными усилиями компании в области цифровой трансформации и стратегическими инициативами роста.

3. Diamondback Energy

- Потенциал роста к справедливой стоимости: +20%

- Рыночная капитализация: $35,3 млрд

Diamondback Energy — независимая нефтегазовая компания, занимающаяся приобретением и разработкой нефте- и газоносных участников в Пермском бассейне в западном Техасе. На долю этого региона, простирающегося от западного Техаса до юго-востока штата Нью-Мексико, приходится порядка 30% совокупных объемов нефтедобычи в США, что делает Diamondback заметным игроком американской нефтегазовой отрасли.

Компания славится эффективностью и высоким качеством активов и успела стать лидером отрасли, в том числе в одном из самых богатых нефтью регионов США.

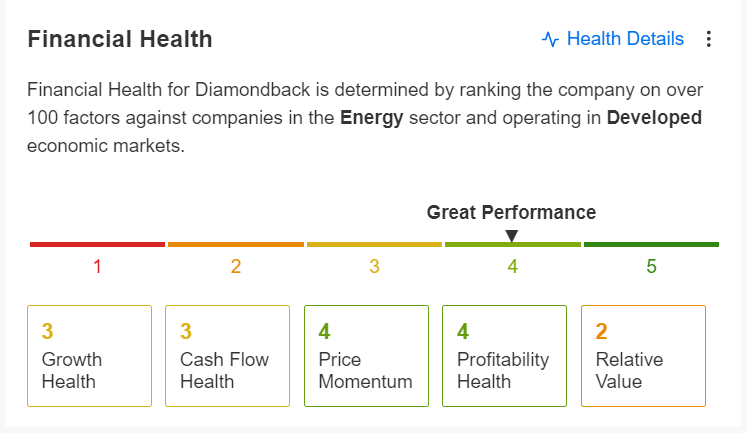

Источник: InvestingPro

У Diamondback Energy почти идеальный рейтинг финансового состояния. Среди прочего InvestingPro подчеркивает позитивные перспективы прибыли, растущий чистый доход и в целом благоприятные перспективы прибыльности.

Благоприятные факторы и перспективы роста

- Высокие цены на нефть. Diamondback Energy должна выиграть от роста цен на сырьевые товары с учетом восстановления мирового спроса на энергоносители и нефтяных цен. Это восстановление должно способствовать увеличению выручки и прибыльности.

- Операционная эффективность. Diamondback известна своими низкими издержками и сильным генерированием денежного потока. Благодаря сосредоточенности на операционной эффективности и управлении издержками компания сохраняет устойчивость даже при волатильных рыночных условиях.

- Стратегические приобретения. Стратегическое приобретение качественных активов в Пермском бассейне дополнительно укрепляет производственные возможности и резервы компании. Ранее в этом году Diamondback договорилась о покупке за $26 млрд компании Endeavor Energy Resources, также ведущей добычу в Пермском бассейне, укрепив тем самым свои позиции как одного из ведущих операторов в регионе.

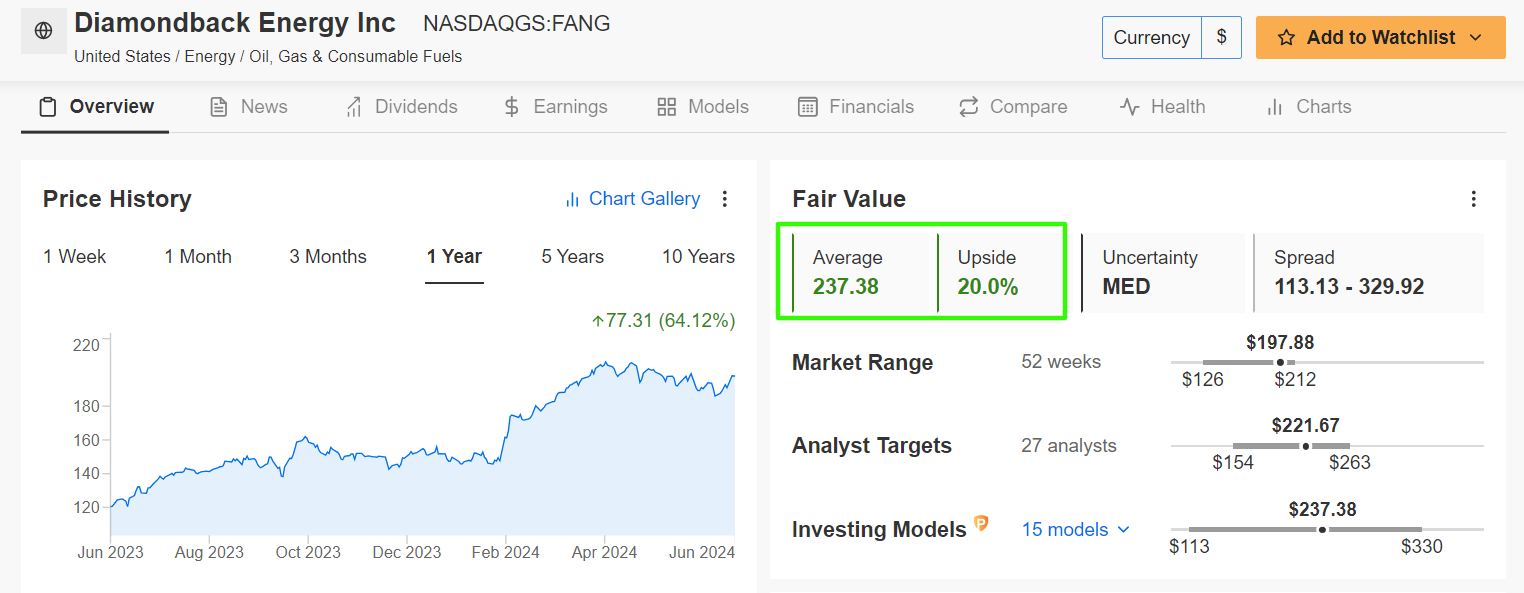

Оценка

Акции Diamondback Energy торгуются с дисконтом: модель справедливой стоимости на базе ИИ показывает, что бумаги могут вырасти на 20% по сравнению со вчерашним уровнем закрытия $197,88. Справедливая стоимость составляет $237,38.

Источник: InvestingPro

С учетом существенного потенциала роста, а также сильных операционных результатов и благоприятной конъюнктуры, Diamondback Energy — привлекательный вариант для инвесторов в складывающейся ситуации.

Не забывайте заглядывать на платформу InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений.

InvestingPro поможет как начинающим инвесторам, так и опытным трейдерам открыть для себя мир инвестиционных возможностей, минимизировав при этом риски в складывающейся непростой обстановке с повышенной инфляцией, высокими процентными ставками и усиливающейся геополитической турбулентностью.

Оформите подписку и получите доступ к следующим инструментам:

- ProPicks. Самые привлекательные акции с доказанным послужным списком, отобранные с использованием технологий ИИ.

- ProTips. Наглядные сводки на основе сложных финансовых данных.

- Справедливая стоимость. Позволяет сразу же понять, переоценены акции или недооценены.

- Фильтр акций. Находите лучшие акции при помощи сотен фильтров и критериев.

- Лучшие идеи. Узнайте, акции каких компаний покупают Уоррен Баффетт, Майкл Бьюрри и Джордж Сорос.

Дисклеймер: На момент написания статьи я у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 ETF (SPY (NYSE:SPY)) и Invesco QQQ Trust ETF (QQQ). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.

Еще больше аналитики и идей — на странице Джесси Коэна в X/Twitter @JesseCohenInv.