Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

- Доллар подскочил вверх после сильных данных по занятости, оправившись от падения по ходу прошлой недели.

- На этой неделе траекторию американской валюты, вероятно, определят ключевые данные по инфляции и заседание ФРС.

- Евро сдал позиции по отношению к доллару, при этом склонность к риску остается ограниченной.

- Инвестируйте, как крупные фонды, менее чем за $9 в месяц с помощью ProPicks, нашего инструмента для отбора акций на базе ИИ. Узнать подробности

Доллар США сменил направление на прошлой неделе, оправившись от первоначального падения и подскочив в сторону уровня 105 на фоне позитивных данных по занятости.

Надежды на потенциальное понижение ставок ФРС быстро сникли вслед за публикацией данных по числу рабочих мест вне сельского хозяйства, которые существенно превысили ожидания, невзирая на вышедшие ранее на неделе слабые опережающие индикаторы.

Это оказало давление на рынок акций, а вот тренд на восстановление доллара, зародившийся неделей ранее, сохранился.

Валютным рынкам предстоит решающая неделя

На этой неделе ожидается очередное ключевое событие — публикация в среду индекса потребительских цен (ИПЦ) США. Эти данные, за которыми сразу же последует объявление решения ФРС по процентным ставкам, существенно повлияют на рыночную волатильность.

Макроданные в целом неоднозначные: за слабым отчетом ADP последовали сильные данные по занятости вне сельского хозяйства. И если ожидания сильного роста занятости в США только укрепились, то повышение уровня безработицы вызывает неопределенность.

Ситуацию, возможно, прояснит выходящий на этой неделе ИПЦ. Показатель выше ожиданий может побудить ФРС проявить осторожность в своих комментариях, увеличив привлекательность доллара в качестве актива-убежища. ИПЦ ниже ожиданий может смягчить давление на ФРС, подготовив почву для потенциального понижения ставок.

ФРС первоначально ожидала три понижения ставок в 2024 году, но текущие прогнозы указывают лишь на одно понижение. Точные сроки остаются предметом спекуляций и существенно отразятся на рынках.

В начале этой недели наблюдается сдержанная склонность к риску из-за сохраняющегося эффекта от данных по занятости. Доллар по-прежнему демонстрирует положительный импульс против других основных валют, при этом индекс доллара поднялся в сторону 105.

События этой недели, в частности ИПЦ и заседание ФРС, определят краткосрочную траекторию американской валюты и помогут сформировать ожидания относительно дальнейших действий центробанка.

При последнем ралли индекс доллара вернулся к растущему каналу, что сигнализирует о потенциальном завершении коррекции апреля-мая. Что любопытно, индекс обрел поддержку непосредственно на идеальном уровне растяжения Фибоначчи 0,618.

Теперь решающее значение имеют макроданные этой недели и настроения инвесторов. В случае ослабления склонности к риску DXY может подскочить в сторону целевых уровней 105,5, 105,85 и даже 106,3.

Если говорить о технических перспективах, то рост DXY выше майского сопротивления поддерживает «бычий» сценарий. В случае отката нужно будет следить за поддержкой 104,9.

С другой стороны, при оптимизме на рынках спрос на доллар может сократиться. В этом случае станет возможным откат ниже основной поддержки 104 и в сторону района 103,5.

Евро упал на фоне увеличения спроса на доллар

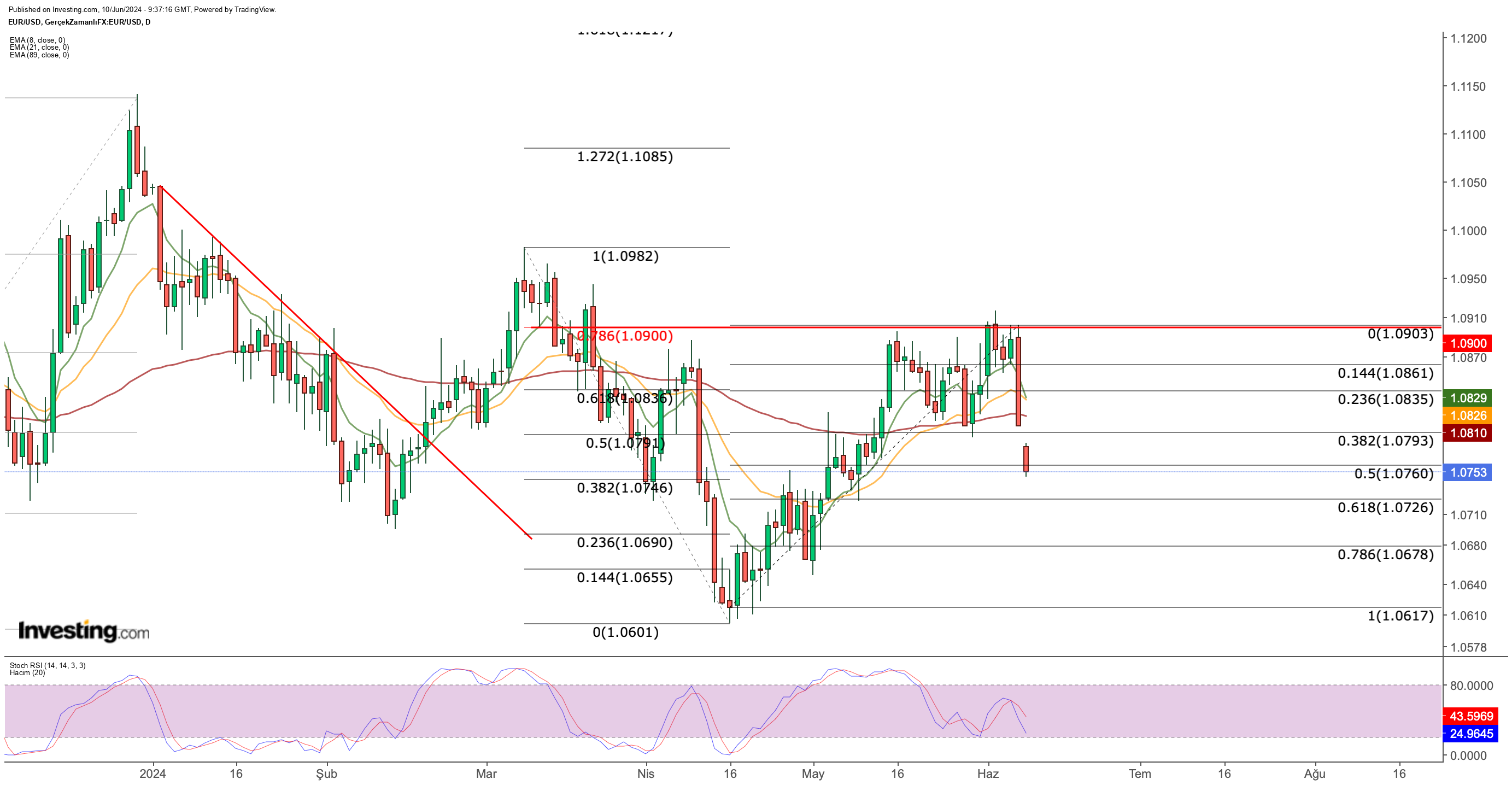

Понижение процентных ставок в еврозоне так и не смогло подтолкнуть вверх пару EUR/USD. Сопротивление на 1,09 устояло, и высокий спрос на доллар, подогретый пятничными данными, столкнул пару в сторону зоны 1,07.

Выборы в Европарламент и объявление президента Франции Макрона о проведении досрочных выборов создают неопределенность на рынках.

Пара EUR/USD начала неделю ниже уровня поддержки 1,08. Следующая ключевая поддержка находится на 1,0725. В случае пробоя этого уровня пара может на этой неделе упасть вплоть до 1,068. С учетом недавнего тестирования месячных минимумов перспективы у EUR/USD по-прежнему явно негативные.

Золото пытается обрести поддержку ниже $2300

Увеличение спроса на доллар также оказало давление на драгоценные металлы. Цены на золото резко обвалились, опустившись ниже поддержки $2325, которая держалась с конца мая. Цена ненадолго задержалась в районе уровня $2290, который обеспечил поддержку в апреле.

Золото уже с середины мая торгуется в нисходящем тренде. Однако не исключено, что назревает потенциальный разворот в более мощной зоне поддержки около $2260. Этот уровень совпадает с 3-месячной EMA и уровнем растяжения Фибоначчи 0,382, а значит, это важная техническая линия поддержки.

Дальнейшее укрепление доллара может столкнуть цены на золото к $2260, однако покупатели могут проявить активность на этом уровне, просигнализировав о развороте. Что любопытно, стохастический индикатор RSI на дневном таймфрейме вот уже некоторое время находится на территории перепроданности. Если ценам удастся установить новый нижний предел над $2325, это может спровоцировать появление «бычьих» сигналов.

***

Инвестируйте по-новому в 2024 году с инструментом ProPicks

Институциональные инвесторы и инвесторы-миллиардеры по всему миру первыми начали задействовать технологии ИИ, активно используя, разрабатывая и подстраивая их под свои потребности, что позволяет им увеличивать доходность и минимизировать убытки.

Теперь их примеру могут, не выходя из дома, последовать пользователи InvestingPro с помощью нашего нового флагманского фильтра акций ProPicks, разработанного на базе технологий ИИ.

С нашими шестью стратегиями, включая популярнейшую стратегию «Технологические титаны» инвесторы теперь каждый месяц смогут в несколько кликов получать лучшую подборку акций на рынке.

Оформите подписку и больше никогда не пропускайте «бычьи» рынки!

Не забудьте свой подарок! Используйте коды OAPRO1 и OAPRO2 при оплате и получите скидку 10% на годовую и двухгодичную подписку на Pro.

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.