Промышленное производство в Германии неожиданно рухнуло

- Мощное ралли технологического сектора на этой неделе дало слабину, и инвесторы начали выводить из него средства в пользу других секторов на фоне возобновившихся опасений об инфляции.

- Пока техсектор сбавляет обороты, аналитики в сложившейся ситуации выделяют две недооцененные компании финансового сектора с большим потенциалом роста.

- Инвесторам, возможно, стоит добавить их акции в свои портфели.

- Ищете новые актуальные торговые идеи? Оформите подписку на InvestingPro менее чем за $9 в месяц и больше никогда не пропускайте «бычьи» рынки, не зная, какие купить акции. Срок действия предложения ограничен.

Ралли технологического сектора начинает угасать после мощнейшего скачка, и инвесторы занялись переосмыслением состава своих портфелей в свете меняющихся тенденций на рынке. Привлекательными альтернативами для них становятся акции финансовых компаний.

С рекомендациями «активно покупать» и внушительным потенциалом роста, компании Apollo Global Management (NYSE:APO) и KKR & Co. (NYSE:KKR) обладают привлекательными долгосрочными перспективами на фоне новой волны опасений об инфляции и ротации средств инвесторов из технологического сектора.

Вооружившись инструментами InvestingPro, доступ к которым можно получить менее чем за $9 в месяц, давайте попробуем разобраться, чем же выгодно выделяются эти две компании и с чем связан оптимизм аналитиков.

1. Apollo Global Management

- Динамика с начала 2024 года: +18,1%

- Рыночная капитализация: $62,5 млрд

- Потенциал роста к справедливой цене: +39,1%

Apollo Global Management — это ведущая в мире компания по управлению альтернативными инвестициями с обширным портфелем, охватывающем прямые инвестиции, долговые инструменты и недвижимость.

Акции компании торгуются в мощном восходящем тренде большую часть этого года, прибавив с его начала около 18%.

Акции Apollo Global Management

Источник: Investing.com

Мировые рынки не стоят на месте, и убедительный послужной список Apollo, включающий успешные инвестиции и дисциплинированный подход к распределению капитала, позволяет надеяться, что компания будет оставаться успешной в ближайшие месяцы.

Согласно данным InvestingPro, аналитики рекомендуют «активно покупать» акции Apollo Global Management, ссылаясь на несколько потенциальных драйверов роста. К ним относятся сильные результаты инвестиционного портфеля, успешная активность в сфере привлечения средств и благоприятные перспективы различных инвестиционных стратегий компании.

Вдобавок к этому, сосредоточенность Apollo на операционных улучшениях и создании ценности в рамках проактивного подхода к управлению портфелем позволяет надеяться на сильный рост прибыли и продаж.

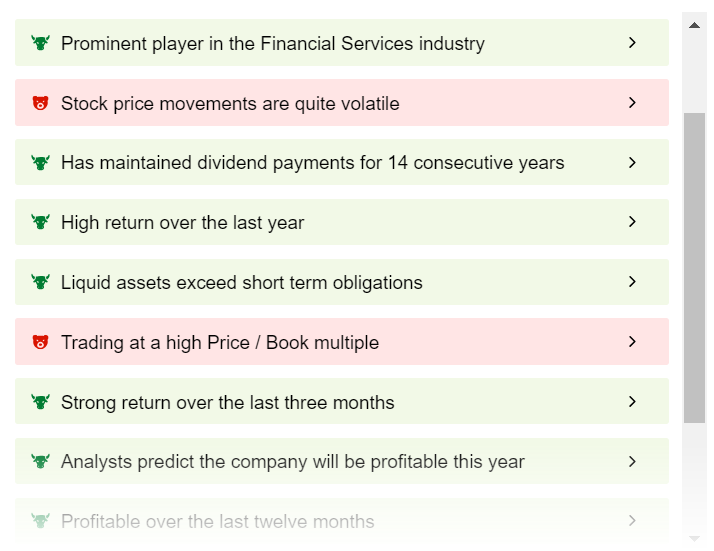

Негативные факторы согласно ProTips

Как показывает ProTips, Apollo находится в хорошей финансовой форме благодаря безупречному балансу и благоприятным перспективам прибыльности.

ProTips для Apollo Global Management

Источник: InvestingPro

Также стоит отметить, что компания не переставая выплачивает дивиденды уже 14 лет подряд, что свидетельствует о силе ее основного бизнеса.

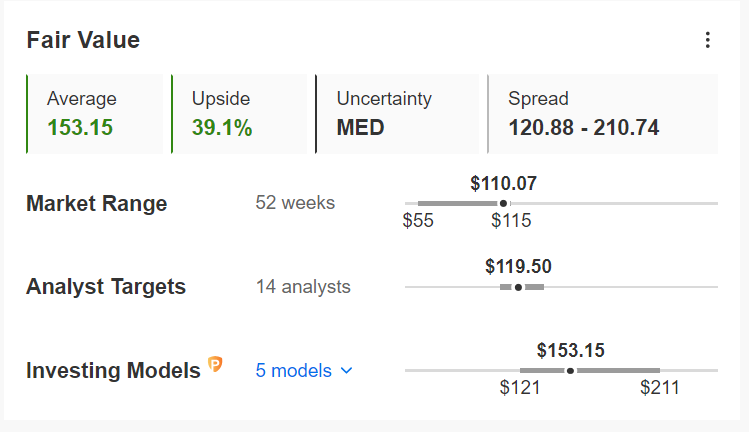

Справедливая стоимость

Согласно InvestingPro, акции Apollo чрезвычайно недооценены и могут вырасти на 39,1% с уровня закрытия четверга $110,07.

Справедливая стоимость Apollo Global Management

Источник: InvestingPro

Справедливая стоимость бумаг составляет $153,15.

2. KKR & Co.

- Динамика с начала 2024 года: +16,9%

- Рыночная капитализация: $85,7 млрд

- Потенциал роста к справедливой цене: +9,6%

KKR — это ведущая мировая инвестиционная фирма, управляющая инвестициями в различные классы активов, включая прямые инвестиции, инфраструктуру и недвижимость.

Акции этой компании с начала года подскочили примерно на 17%.

Акции KKR

Источник: Investing.com

Инвесторам в поисках убедительных вариантов для покупки стоит присмотреться к бумагам KKR. Как и в случае с Apollo, аналитики рекомендуют «активно покупать» акции KKR, считая, что они обладают существенным потенциалом роста.

К ключевым причинам этого оптимизма относятся сильные результаты инвестиционного портфеля KKR, а также благоприятные макроэкономические условия для альтернативных инвестиций.

Дальнейший успех компании также, вероятно, помогут обеспечить ее сосредоточенность на инвестировании в секторы с высокими темпами роста и ее способность раскрывать ценность за счет операционных улучшений.

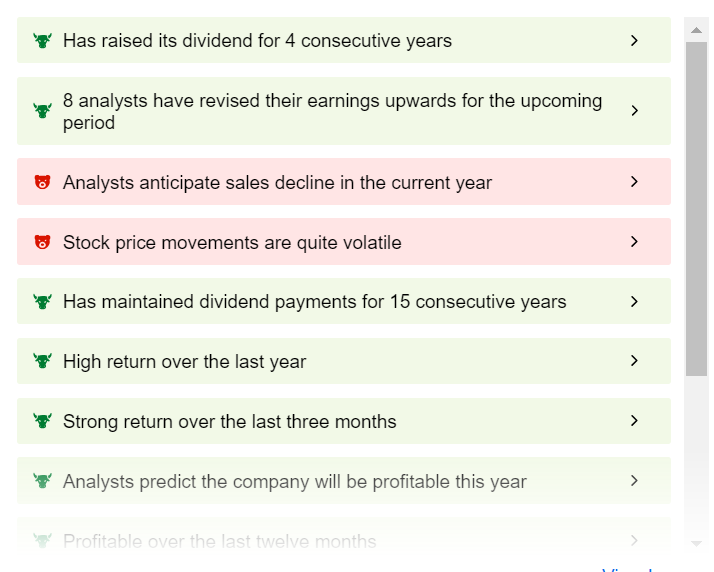

Негативные факторы согласно ProTips

Как можно видеть ниже, согласно InvestingPro, у компании преимущественно благополучное финансовое состояние. Можно, в частности, выделить позитивные перспективы прибыли, увеличение чистого дохода и оптимистичные общие ожидания в отношении прибыльности.

ProTips для KKR

Источник: InvestingPro

ProTips также упоминает, что KKR сохраняет свой годовой дивиденд уже 15 лет подряд, при этом она увеличивала его последние четыре года благодаря растущему свободному денежному потоку.

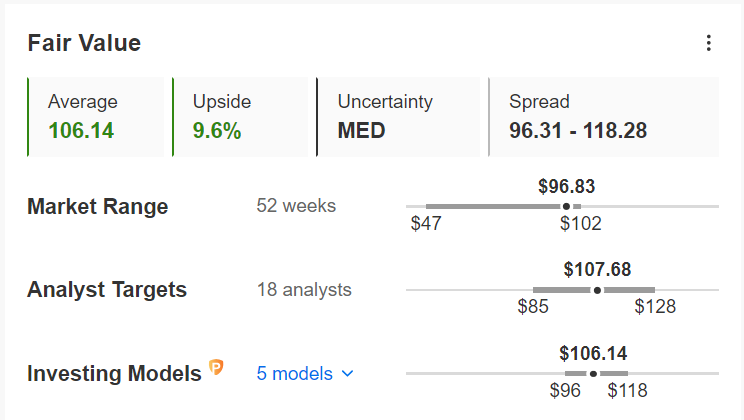

Справедливая стоимость

Справедливая стоимость акций KKR согласно InvestingPro подразумевает потенциал роста примерно на 10%.

Справедливая стоимость акций KKR

Источник: InvestingPro

В таком случае акции достигнут уровня $106,14 по сравнению с ценой закрытия последней сессии $96,83.

***

Не забывайте заглядывать на платформу InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений.

Читатели этой статьи получат дополнительную скидку 10% на годовую и двухгодичную подписку по кодам PROTIPS2024 (1 год) и PROTIPS20242 (2 года).

Оформите подписку и больше никогда не пропускайте «бычьи» рынки!

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 ETF (SPY (NYSE:SPY)) и Invesco QQQ Trust ETF (QQQ).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.