Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

- Доллар США отступил в условиях повышения склонности инвесторов к риску, но «бычий» тренд сохраняется на фоне «ястребиного» подхода ФРС.

- Инвесторы ждут данные, в том числе по розничным продажам, заявкам на пособие по безработице и настроениям потребителей.

- Теханализ для индекса доллара указывает на сохранение склонности к росту; USD/JPY приближается к ключевому уровню 150,00, создавая торговые возможности.

- Инвестируйте, как крупные фонды, всего за $9 в месяц с помощью нашего фильтра акций ProPicks на базе ИИ. Узнать подробности

Доллар США снижался в начале европейской сессии уже второй день подряд в условиях повышения склонности инвесторов к риску. Однако «бычий» тренд сохраняется на фоне сильных макроэкономических данных и «ястребиного» подхода ФРС, и сейчас не понятно, продолжится ли это ослабление.

После публикации во вторник более высокого, чем ожидалось, ИПЦ во второй половине этой недели ожидаются данные по розничным продажам, заявкам на пособие по безработице и настроениям потребителей.

Доллар, вероятно, получит поддержку, если эти данные, особенно розничные продажи, будут свидетельствовать об устойчивости американской экономики.

Помимо фиксации прибыли после сильного роста вслед за ИПЦ, еще одним источником давления на доллар в последние полтора дня стало повышение склонности инвесторов к риску на мировых фондовых рынках.

Немецкий индекс DAX этим утром достиг нового рекордного максимума, несмотря на осторожные комментарии главы ЕЦБ Кристин Лагард и смешанные корпоративные отчеты.

Настроения на рынках улучшились после отскока акций американских техгигантов, которые сильно упали днем ранее из-за ИПЦ. Быстрое улучшение настроений способствовало росту чувствительных к риску сырьевых долларов по отношению к американской валюте.

Пара EUR/USD немного восстановилась после заявлений Лагард о том, что рост зарплат становится все более важным фактором для центробанка при принятии решений о сроках понижения процентных ставок.

Впрочем, слабые данные из Великобритании ограничили потери доллара.

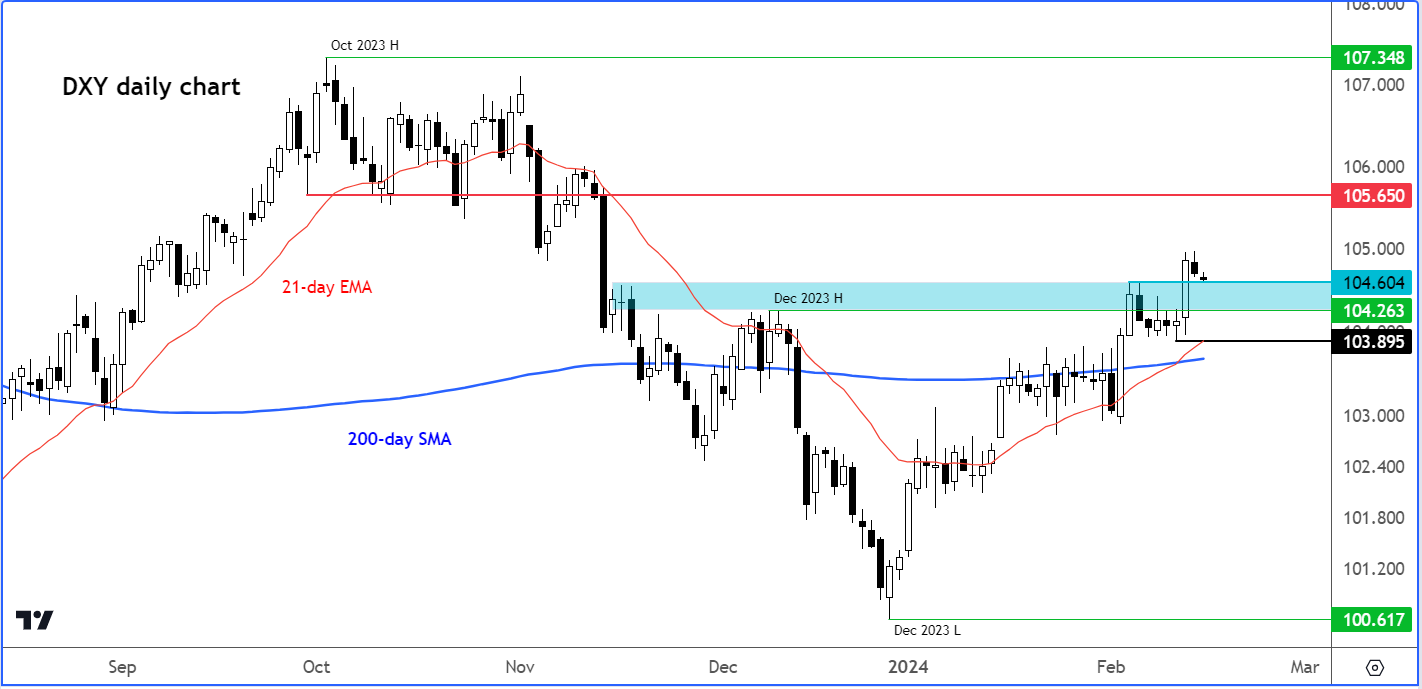

Индекс доллара проверяет на прочность ключевую поддержку

Перед публикацией вышеупомянутых данных индекс доллара достиг вершины ключевой зоны поддержки между 104,26 и 104,60.

Верхняя граница диапазона — это сопротивление прошлой недели, нижняя — декабрьский максимум.

Индексу доллара необходимо удержаться выше этой ключевой зоны для сохранения склонности к росту. Неспособность это сделать станет «медвежьим» сигналом, особенно с учетом того, каким высоким оказался ИПЦ.

Решающий уровень, по моему мнению, находится на минимуме этой недели 103,90. Падение ниже него отменит краткосрочные «бычьи» перспективы, поскольку приведет к формированию более низкого минимума.

DXY – дневной таймфрейм

Если же эта зона поддержки устоит, индекс доллара может сначала подняться выше 105,00, а затем — к старой зоне поддержки 105,65.

USD/JPY проверяет на прочность 150,00. Торговые идеи

Среди валютных пар с долларом стоит следить за USD/JPY. Эта пара торгуется вблизи ключевого уровня 150,00, создавая для трейдеров интересные возможности.

Как можно видеть на недельном таймфрейме, последние два года у USD/JPY возникали трудности при попытках пробить этот круглый уровень:

USD/JPY — недельный таймфрейм

Однако появившийся на графике паттерн продолжения «чашка с ручкой» говорит о том, что эти попытки наконец-то увенчаются успехом.

В краткосрочной перспективе важно, чтобы устояла поддержка в районе 150,00–149,50. Как можно видеть на дневном таймфрейме, пробой этой недели начинался на нижней границе этого диапазона:

USD/JPY – дневной таймфрейм

Сформировавшийся в четверг крупный паттерн «толчок» указывает на вероятность продолжения роста. Паре нужно быстро восстановиться — в противном случае импульс может ослабнуть.

В краткосрочной перспективе решающий уровень, по моему мнению, находится на минимуме вторника 149,21. Потенциальный откат ниже этого уровня может повлечь за собой резкое падение при срабатывании расположенных ниже него стопов.

Но если мой основной сценарий сработает и ралли продолжится, я буду сначала ждать роста выше минимума среды 150,35.

Следующей целью для «быков» может стать максимум этой недели 150,89, после чего пара может нацелиться на максимум «двойной вершины» в районе 181,90–181,95, где она формировала пик последние два года.

***

Не забывайте заглядывать на платформу InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений. Как всегда в инвестициях, при принятии любого решения крайне важно сначала провести тщательный анализ.

Инструмент InvestingPro помогает инвесторам принимать взвешенные решения с помощью всестороннего анализа недооцененных акций с потенциалом существенного роста.

Оформите подписку и больше никогда не пропускайте «бычьи» рынки!

Не забудьте свой подарок! Используйте код OAPRO1 при оплате и получите дополнительную скидку 10% на годовую подписку на Pro и код OAPRO2 для дополнительной 10%-ной скидки на двухгодичную подписку.

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.