ЦБ продлил ограничения на снятие наличной иностранной валюты еще на полгода

- Инвесторы на этой неделе будут ждать данных по розничным продажам, выступлений руководителей ФРС и отчетов компаний за четвертый квартал.

- Goldman Sachs (NYSE:GS) можно рекомендовать к покупке с учетом ожидаемых сильных квартальных результатов.

- Акции Morgan Stanley (NYSE:MS) следует продавать на фоне слабого роста прибыли и выручки.

- Ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться на рынке в любой ситуации. Подробнее

Торги на американских рынках акций завершились в пятницу почти без изменений после первой порции корпоративных отчетов за четвертый квартал. Инвесторов при этом по-прежнему волновал вопрос о том, что ФРС будет делать с процентными ставками в ближайшие месяцы.

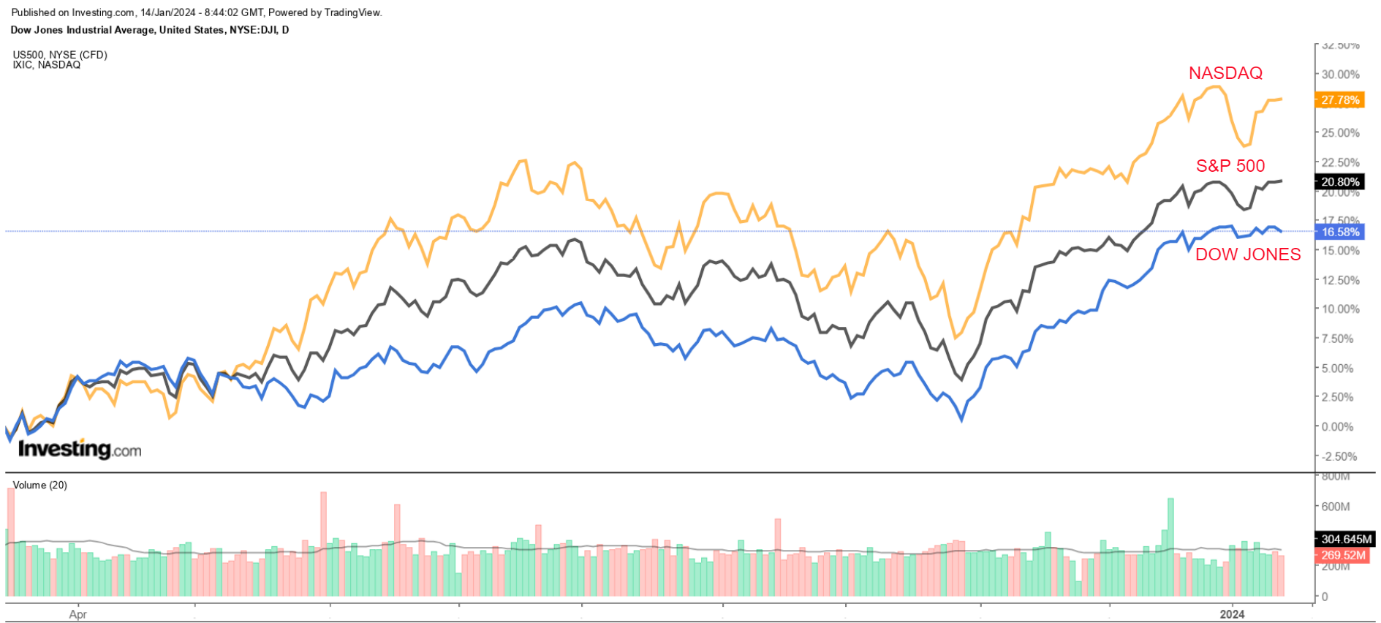

Несмотря на сдержанную динамику пятницы, по итогам недели все три основных индекса показали рост. Индекс «голубых фишек» Dow Jones Industrial Average прибавил 0,3%, индекс широкого рынка S&P 500 вырос на 1,8%, а технологически ориентированный индекс Nasdaq Composite подскочил на 3,1%.

Для S&P 500 это была лучшая неделя с середины декабря, а Nasdaq продемонстрировал самый сильный недельный рост с начала ноября.

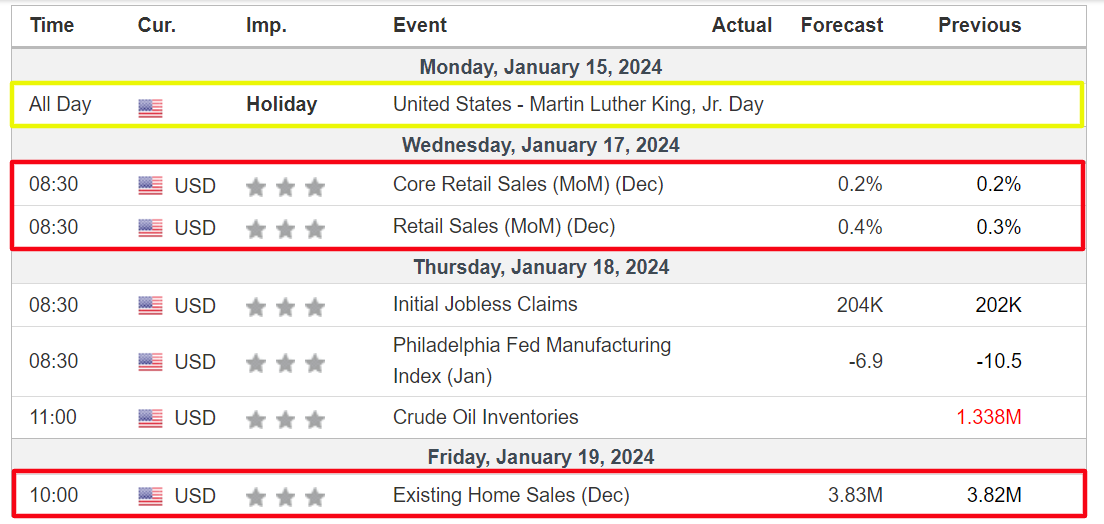

Предстоящая укороченная неделя (рынки в США в понедельник закрыты в связи с Днем Мартина Лютера Кинга) обещает быть насыщенной с учетом набирающего обороты сезона корпоративных отчетов за четвертый квартал.

На этой неделе свои результаты представят такие известные компании, как Goldman Sachs, Morgan Stanley, PNC Financial (NYSE:PNC), Charles Schwab (NYSE:SCHW) и Interactive Brokers (NASDAQ:IBKR).

Помимо отчетов, экономический календарь на эту неделю также содержит данные по розничным продажам, рынку жилья и индекс производственной активности ФРБ Филадельфии.

Экономический календарь

Эти релизы будут сопровождаться выступлениями членов FOMC, в том числе управляющих Кристофера Уоллера и Мишель Боуман и президента ФРБ Нью-Йорка Джона Уильямса.

Согласно инструменту Investing.com для мониторинга ставки ФРС, по состоянию на утро воскресенья финансовые рынки оценивали вероятность понижения ставок в марте на 25 базисных пунктов в 80%.

Ниже мы расскажем об одной компании, акции которой, по всей вероятности, будут пользоваться спросом, и еще одной компании, которая, вероятно, продолжит нести потери вне зависимости от того, в каком направлении будет в итоге двигаться рынок.

Стоит, впрочем, помнить, что наш временной горизонт ограничивается предстоящей неделей (понедельник, 15 января – пятница, 19 января).

Акции к покупке: Goldman Sachs

Я считаю, что акции Goldman Sachs будут показывать опережающую динамику на этой неделе, поскольку свежие результаты этого финансового гиганта, вероятно, превысят консенсус-прогнозы благодаря успехам в подразделениях инвестбанкинга и управления состояниями, а также резкому увеличению активности на рынках слияний и поглощений и IPO.

Финансовые результаты Goldman за четвертый квартал будут опубликованы во вторник перед открытием регулярной сессии, в 12:30 по Гринвичу, и, как ожидается, будут свидетельствовать о возобновившемся росте прибыли после снижения, продолжавшегося несколько кварталов подряд.

По ожиданиям участников рынка, после публикации отчета цена акций GS может измениться примерно на 3% в одном из направлений. После предыдущего отчета, опубликованного в середине октября, акции упали на 4%.

Прогнозы для Goldman Sachs

Как можно видеть выше, аналитики Уолл-стрит прогнозируют прибыль Goldman Sachs за последний квартал 2023 года на уровне $4,27 на акцию, что на 28,6% больше показателя $3,32, зафиксированного годом ранее.

Выручка, согласно прогнозам, увеличилась на 3,4% к сопоставимому кварталу предыдущего года (г/г), до $10,95 млрд, в чем нашел отражение сильный рост выручки от инвестбанкинга и торговли инструментами с фиксированной доходностью.

Стоит отметить, что Goldman Sachs считается самым надежным из ведущих инвестбанков в плане выручки от инвестбанкинга и торговли.

Гендиректор Goldman Sachs Дэвид Соломон, как мне кажется, с оптимизм оценит перспективы на ближайшие месяцы с учетом того, что восстановление активности на глобальных рынках M&A и IPO позитивно влияет на результаты компании.

Акции Goldman Sachs

Акции GS завершили сессию пятницы на уровне $377,75, недалеко от 52-месячного максимума $389,47, зафиксированного 5 января. Исходя из текущей стоимости акций, рыночная капитализация этого базирующегося в Нью-Йорке гиганта инвестбанкинга достигает $129,7 млрд.

С начала 2024 года акции подешевели на 2,1% после роста на 12,3% в 2023 году.

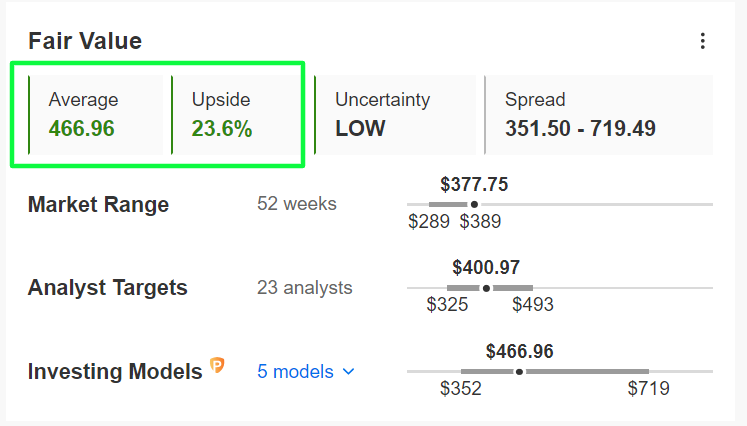

Справедливая стоимость акций Goldman Sachs

Стоит упомянуть, что акции Goldman Sachs выглядят чрезвычайно недооцененными перед публикацией квартального отчета согласно нескольким оценочным моделям InvestingPro, которые указывают на потенциал роста на 23,6% с текущих уровней, примерно до $467.

Акции к продаже: Morgan Stanley

Наша вторая компания тоже представляет сектор финансовых услуг. Акции Morgan Stanley, как мне кажется, будут показывать слабую динамику на этой неделе, поскольку результаты этого ведущего инвестбанка, вероятно, разочаруют инвесторов слабостью во всех ключевых бизнес-сегментах.

Отчет Morgan Stanley за четвертый квартал ожидается во вторник перед открытием регулярной сессии, в 12:30 по Гринвичу.

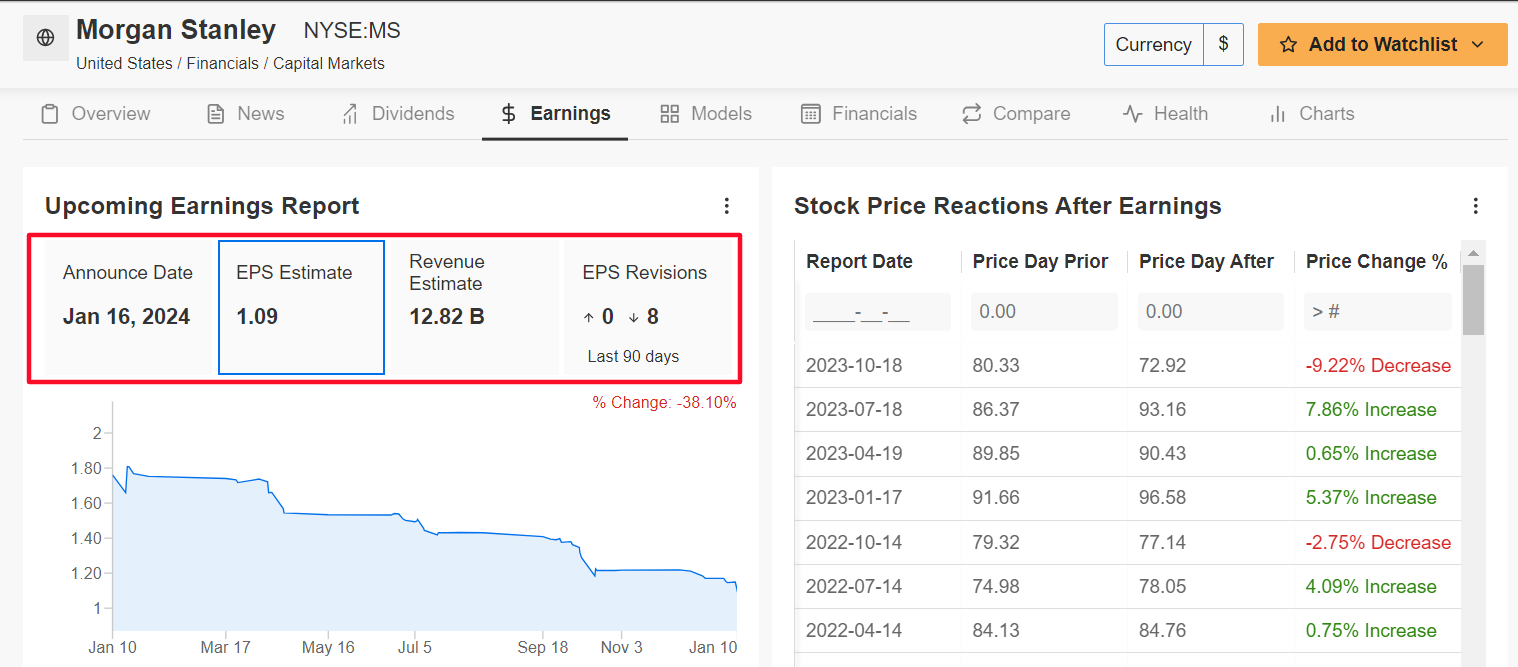

Если судить по рынку опционов, трейдеры закладывают в котировках изменение цены акций MS на 4% в одном из направлений после публикации результатов. После выхода отчета за третий квартал в середине октября акции упали на 9,2%.

За три месяца перед предстоящим релизом все восемь опрошенных InvestingPro аналитиков понизили свои оценки по прибыли на акцию MS, что подчеркивает стоящие перед компанией многочисленные трудности. Прогноз в итоге снизился на 38,1% по сравнению с первоначальными ожиданиями.

Прогнозы по прибыли Morgan Stanley

Согласно консенсус-прогнозу, эта базирующаяся в Нью-Йорке компания финансовых услуг сообщит о прибыли на акцию за четвертый квартал на уровне $1,09, что на 16,8% меньше $1,31 за сопоставимый квартал предыдущего года.

Выручка, согласно прогнозам, выросла всего на 1% г/г до $12,82 млрд на фоне разочаровывающих результатов в ключевых подразделениях управления состояниями и инвестбанкинга.

С учетом этого гендиректор Morgan Stanley Тед Пик, сменивший на посту Джеймса Гормана ранее в этом месяце, вероятно, проявит осторожность в прогнозировании роста чистой прибыли на ближайшие месяцы, поскольку банк испытывает трудности в складывающейся неоднозначной деловой среде.

Акции Morgan Stanley

Акции MS по итогам торгов в пятницу закрылись по $89,70; рыночная капитализация компании составляет $147,2 млрд.

Новый год бумаги начали не самым лучшим образом, упав на 3,8% за первые две недели 2024 года после роста на 9,7% по итогам 2023 года.

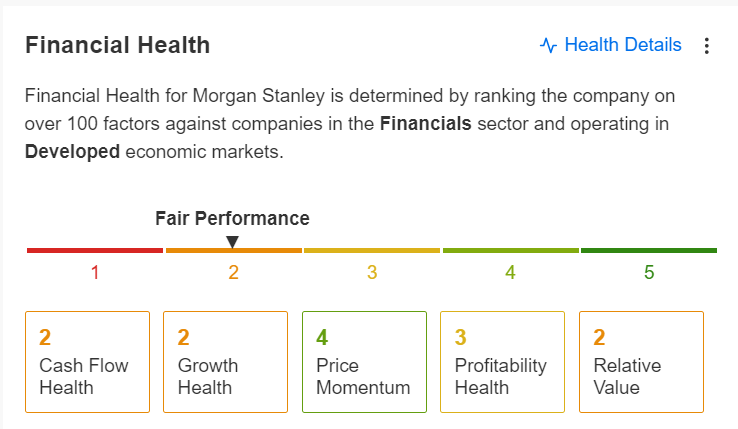

Стоит отметить, что рейтинг финансового состояния у Morgan Stanley сейчас ниже среднего (2 балла из 5 возможных) вследствие беспокойства по поводу перспектив роста и свободного денежного потока.

Рейтинг финансового состояния Morgan Stanley

Не забывайте заглядывать на платформу InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений. Как всегда в инвестициях, при принятии любого решения крайне важно сначала провести тщательный анализ.

Инструмент InvestingPro помогает инвесторам принимать взвешенные решения с помощью всестороннего анализа недооцененных акций с потенциалом существенного роста.

Оформите подписку и больше никогда не пропускайте «бычьи» рынки, не зная, какие купить акции.

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 ETF (SPY (NYSE:SPY)) и Invesco QQQ Trust ETF (QQQ). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR ETF (NYSE:XLK).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.