Рынок в США закончил год одним из самых безумных ралли за всю историю. прибавил 16% с конца октября, причём рост наблюдался по всем секторам рынка. Это стало особенно важным моментом после того, как большую часть 2023 года рост приходился лишь на горстку технологических компаний. На «Великолепную семёрку» tech-гигантов пришлось 64% роста всего индекса S&P 500 в прошлом году.

В середине декабря рынок получил дополнительный импульс к росту, т.к. чиновники ФРС дали сигнал о том, что они готовы снизить процентные ставки в 2024 году. К такому выводу они пришли из-за того, что проблема с инфляцией взята под контроль, и удерживать ставку на высоком уровне (5,5% сейчас) не является необходимостью. Эйфория ожидания снижения ставок охватила финансовые рынки по всему миру. Акции ускорили свой рост вместе с облигациями.

Когда облигации растут, то падает их доходность. Падение доходности лишь усиливает привлекательность акций. В итоге индекс S&P 500 с учетом дивидендов в 2023 году принес инвесторам 26% прибыли, что более чем в два раза превышает среднегодовую доходность в 12% с 1986 года. прибавил 54% и закончил год на рекордных максимумах благодаря сильнейшему росту технологических акций на фоне бума искусственного интеллекта. Экономика США продолжает оставаться устойчивой, что также опровергает предсказания о спаде.

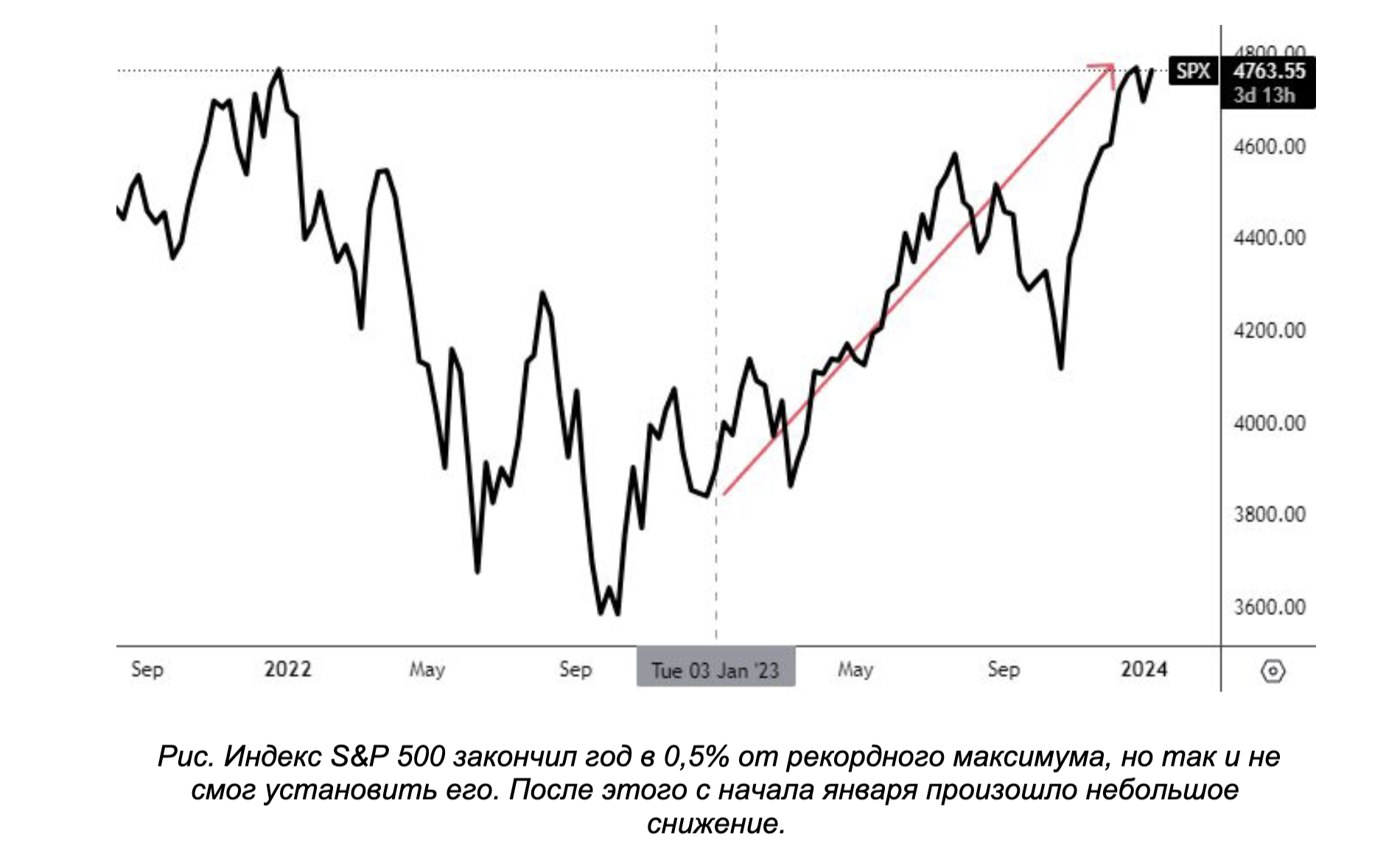

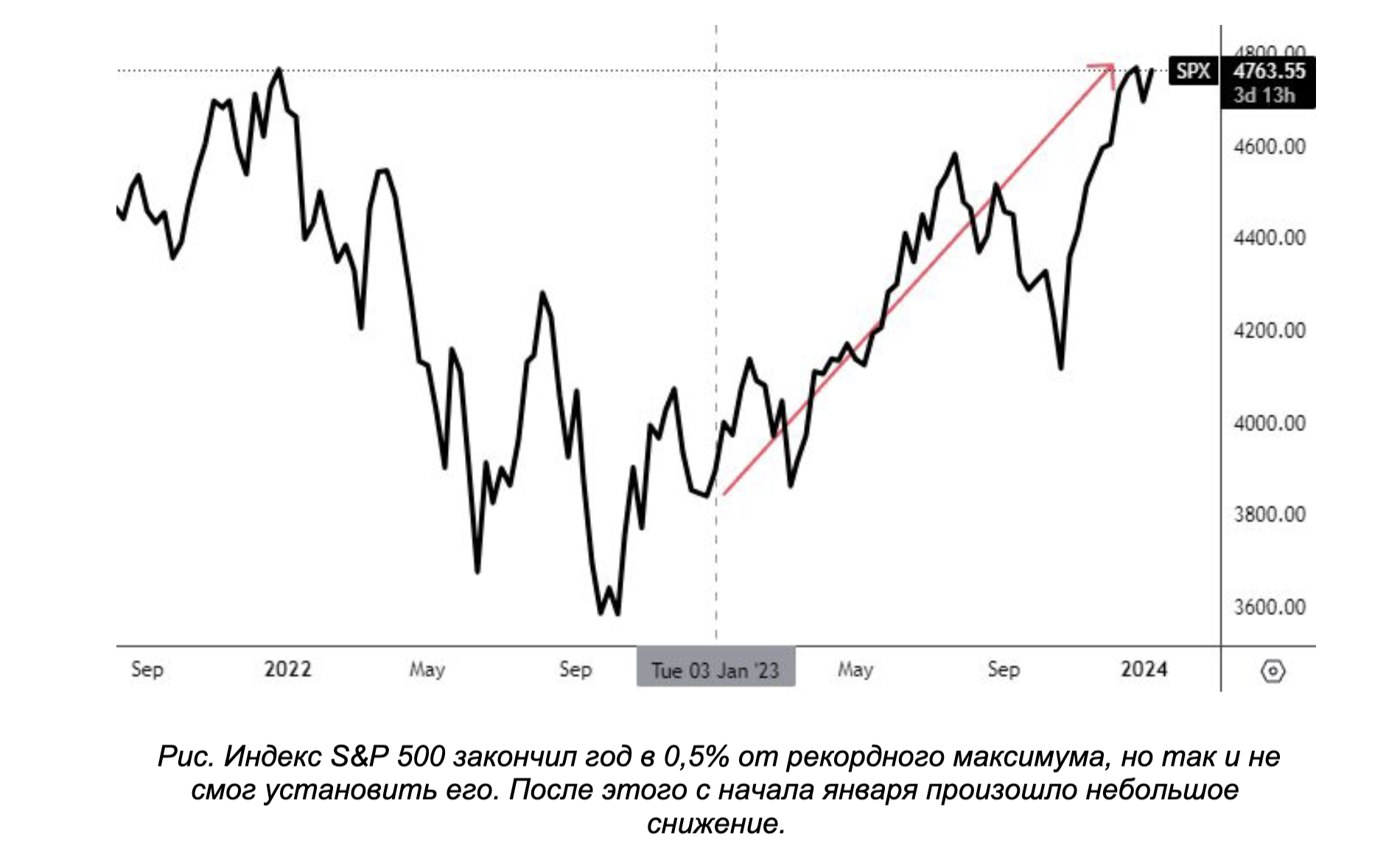

В результате сильнейшего роста под конец года рынок оказался перекупленным по ряду технических факторов. Ведущие банки мира сообщали о переполненных длинных позициях (ставки на рост) инвесторов на конец декабря, особенно среди хедж-фондов.

Чтобы подчеркнуть степень, по которой сообщество трейдеров изменило свои позиции на рынке (от коротких ставок на падение к длинным ставкам на рост): на конец октября они имели позицию -8 по шкале от -10 до +10. К 29 декабря они имели уже +8. Такое примечание делают в Goldman Sachs, основываясь на внутренних данных брокера по позициям клиентов.

В результате рынок с начала года столкнулся с классическим фиксированием прибыли, которое началось с первого торгового дня (2 января). S&P 500 потерял за укороченную первую неделю года – 1,5% (так и не смог установить новый рекорд), а Nasdaq 100 – 3%. Технологические акции пострадали больше всех, как крупнейшие победители 2023 года.

Кроме технических факторов за этим падением особо ничего не стояло, по моему мнению. Инвесторы продолжают оценивать, сколько раз ФРС снизит ставку в 2024 году, и наблюдают за рынком облигаций. В настоящий момент участники рынка оценивают около 5 снижений в 2024 году по 0,25%.

Снижение ставки со стороны ФРС, как и чёткие сигналы ЦБ США о будущих снижениях (рынок действует заранее), снижают ставки по всей экономике (станет легче получать кредиты), что способно поддержать экономический рост и прибыль компаний. Это хорошо для фондового рынка. Так как падение доходности облигаций (их рост) стало одной из важнейших причин сильного скачка акций в конце прошлого года, инвесторы активно наблюдают за тем, как ведут себя облигации.

Среди ключевых событий на прошлой неделе инвесторы получили важнейшие данные по рынку труда: NFP (найм, уровень безработицы и темпы роста зарплат). Отчёт хоть и оказался сильнее ожиданий по заглавным цифрам (найм 216К против прогноза в 175К), но если посмотреть поглубже в детали, то продолжает указывать на постепенное ослабление рынка труда в США, что позитивно для участников рынка. Занятость растёт лишь в нескольких секторах экономики.

Охлаждение экономики с высоких уровней необходимо для уверенного возвращения инфляции к цели ФРС. Поэтому инвесторы хотят видеть данные по экономике устойчивыми, но не слишком сильными и не слишком слабыми. Так называемая «золотая середина» (Goldilocks) – это то, что можно часто услышать в разговорах про американский рынок.

На этой неделе, в понедельник, акции резко подскочили. Возглавляли подъём Big Tech’и. Поддержку рынку оказала Nvidia (NASDAQ:) (чемпион 2023 года с ростом в 250%), которая представила миру свои новые видеокарты для ПК, которые, как сообщили в компании, позволят «пользователям раскрыть весь потенциал искусственного интеллекта на компьютерах с Windows». Акции выросли на 5%+ и потянули за собой весь сектор полупроводников и рынок в целом.

В начале года можно было услышать от торговых отделов ведущих банков о том, что клиенты готовы покупать просадку в S&P 500 на уровне от минус 5% до минус 10%. Я тоже считаю, что -5% по S&P 500 в текущих условиях – это отличный момент для добавления позиций.

Уже в эту пятницу официально стартует сезон отчётов компаний в индексе S&P 500 за 4 квартал 2023 года. Первыми по традиции отчитаются банки. Ожидается, что прибыль американских компаний вырастет на 3% год к году. В прошлые кварталы прибыль компаний в S&P 500 превосходила прогнозы на 4%.

Я считаю, что американские компании выиграют от продолжающегося сильного экономического роста и снижения давления на производственные затраты (это поддержит прибыльность) и вновь побьют консенсус прогнозы. Основное внимание будет также уделяться прогнозам руководителей компаний на будущие кварталы. «Великолепная семёрка» будет отчитываться после 20-х чисел января.

Автор: аналитик Клуба PRO.FINANSY по США, Макс Фокин