МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

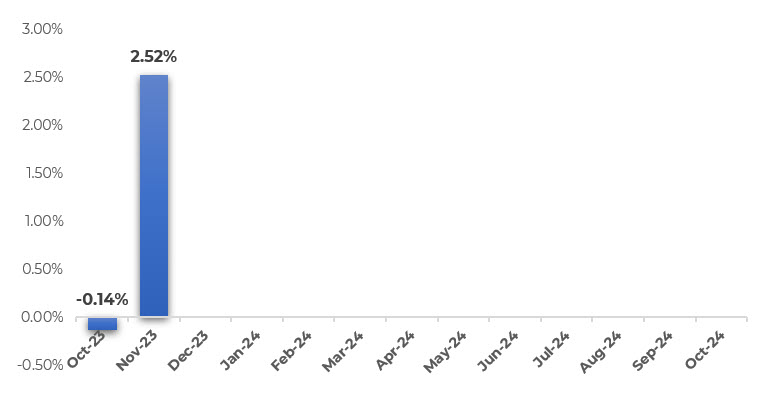

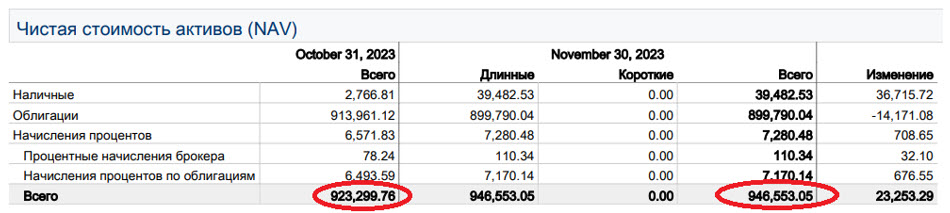

В ноябре портфель вырос на 2,52%.

С $923 299,76 до $946 553,05.

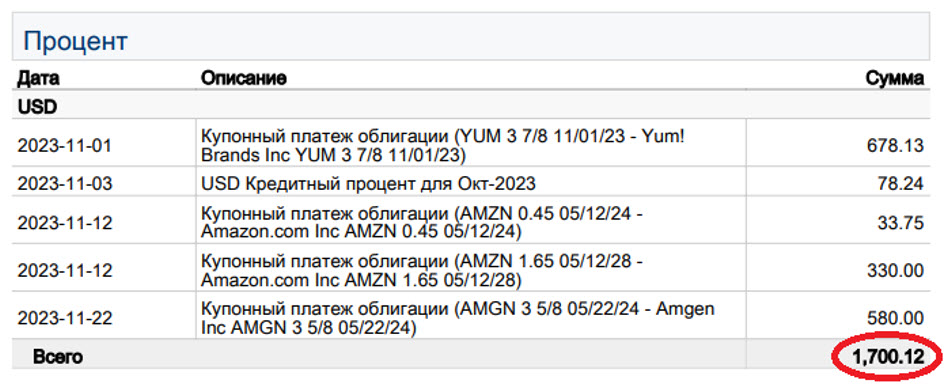

Общий процентный доход составил $1 700,12, из них: $78,24 — процент на свободный остаток, а $1 621,88 — купоны по облигациям.

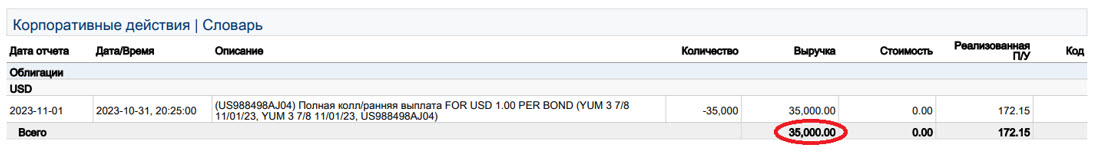

В ноябре были погашены облигации Yum! Brands на сумму $35 000.

Новые облигации в портфель не приобретались. Ожидается коррекция на долговом рынке. Планируется приобретение долгосрочных облигаций в рамках стратегии "лестница облигаций".

Из-за того, что облигация была погашена и на балансе находится кэш, общая индикативная доходность снизилась c 4,95% до 4,89%. Как только облигации будут докуплены, общая доходность портфеля увеличится.

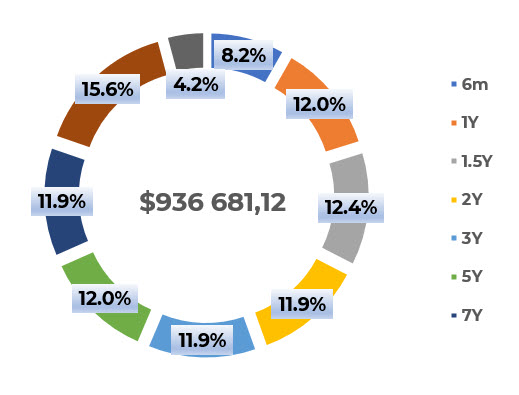

Распределение облигаций в портфеле по срокам на конец ноября выглядит следующим образом:

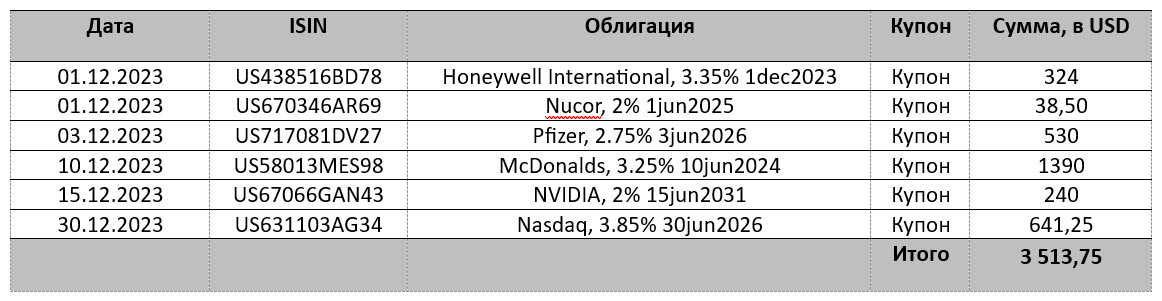

В декабре ожидается ряд выплат:

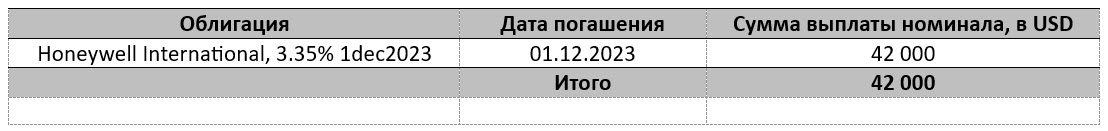

Ожидается погашение:

На конец ноября в портфеле 26 выпусков, на 23 эмитента.

Комментарий по рынку

Что было

В ноябре доходности американских облигаций резко снизились. Доходность десятилетней облигации опустилась почти с 5% до 4,35%.

Резкое снижение доходностей стало следствием замедления инфляции в США. Базовый ценовой индекс расходов на личное потребление (PCE) в октябре снизился до 3,5% с 3,7% месяцем ранее. Базовый индекс потребительских цен снизился в октябре до 4%, с 4,1% месяцем ранее. Снижение ИПЦ наблюдается восьмой месяц подряд.

При снижении инфляции текущая монетарная политика становится более ограничительной из-за роста реальной процентной ставки (разница базовой ставки и инфляции), поэтому при дальнейшем снижении инфляции регулятор будет вынужден снижать ставку, чтобы ее влияние не было разрушительным.

При этом стоит отметить, что данные по ВВП США по-прежнему очень сильные. По предварительным данным ВВП США в 3 квартале вырос на 5,2%, в то время как ожидался рост на 4,9%. Сильная экономика остается проинфляционным риском.

Что дальше

В декабре внимание будет сконцентрировано на статистике по уровню безработицы, данным по ВВП США и инфляции. Дальнейшее замедление инфляции, рост безработицы и снижение темпов роста ВВП будут способствовать тренду на снижение доходностей облигаций.

Также в декабре состоится заседание ФРС США, которое станет последним в 2023 году. При текущих вводных регулятор вряд ли повысит ставку, но и снижать тоже не будет. Наиболее вероятный сценарий — сохранение ставки без изменения, в диапазона 5,25 - 5,5%.

Данная оценка совпадает с динамикой фьючерсов на изменение ставки. Рынки закладывают сохранение базовой процентной ставки в первой половине 2024 года. Первое снижение на 0,25% предполагается в марте. Ранее ожидалось в июне. После чего цикл смягчения монетарной политики по оценке рынка продолжится.

P.S. Очень похоже, что тайминг для входа в стратегию был выбран неплохо. Текущая динамика по инфляции и долгового рынка дает основание полагать, что мы, действительно прошли пик по ставке, и со следующего года она пойдет вниз. Если это действительно так, то главный вопрос — насколько быстрым будет снижение. От этого зависит насколько быстро удастся получить сверхдоходность, прокатившись на более высокой дюрации из-за наличия в портфеле долгосрочных и среднесрочных облигаций.

Всем удачных инвестиций!

Продолжаем следить за статистикой и заявлениям ФРС США.

Не забудьте подписаться на автора, чтобы не пропустить следующие публикации.

Предыдущие статьи из цикла «Инвестируем $1 млн. Реальный кейс»: