Япония в одностороннем порядке распечатает нефтяные резервы, Германия тоже готова

Специально для Investing.com.

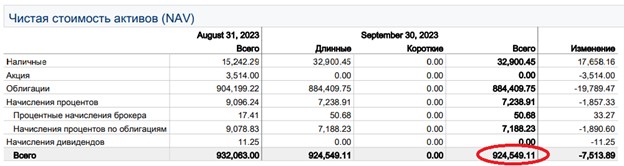

Ранее публиковал статью, где описывал пример портфеля облигаций с ежемесячной выплатой дохода по стратегии лестница облигаций. Увидел положительный отзыв и заинтересованность темой.

Хочу продолжить эту историю, но уже в качестве сериала – “Инвестируем $1 млн”, но теперь на реальном примере и на американском рынке.

За основу взял реальный облигационный портфель под управлением у иностранного брокера. Стоимостью в $1 млн.

В рамках “сериала” планирую ежемесячно публиковать отчет по портфелю, где буду описывать изменения, прошедшие за период. Рассказывать, как принимаю решение по выбору облигаций и, конечно, давать свое мнение относительно монетарной политики в США.

О портфеле

Цель портфеля: в первую очередь — сберечь средства, во вторую — заработать на более высокой дюрации при снижении ставки. Цель долгосрочная.

В портфель включены американские корпоративные облигации из-за их большей доходности по сравнению с теми же Treasures, но все бонды инвестиционного качества.

Короткие облигации чуть более рискованные, но более доходные, а облигации среднесрочные и долгосрочные, напротив, с меньшим риском, но менее доходные.

Очевидно, что финансовые трудности компании спрогнозировать проще на коротком горизонте, нежели на долгосрочном, поэтому для долгосрочных вложений были выбраны облигации более финансово устойчивых компаний.

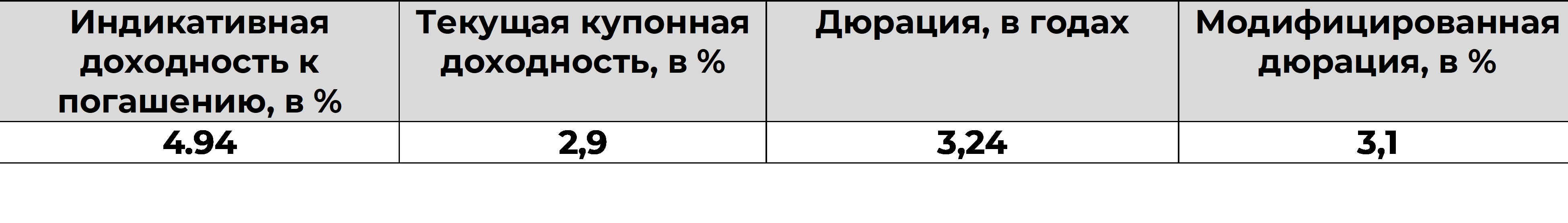

Основные параметры портфеля:

Индикативная доходность портфеля — 4,94% годовых

Как правило, она не идеально совпадает с реальной полученной доходностью. Реальная доходность обычно или ниже, или выше индикативной доходности, но близка к ней. Из-за невозможности быстро реинвестировать все купоны и под ставку, которая была у облигации при покупке.

Текущая доходность — 2,9% годовых

Рассчитывается как купон/чистая цена покупки облигации.

Дюрация портфеля — 3,24 лет (на момент формирования)

Представляет собой среднюю срочность приведенного потока платежей или, если совсем упрощенно, период времени до момента полного возврата инвестиций.

Модифицированная дюрация — 3,1% (на момент формирования)

Показывает, насколько изменится стоимость портфеля в случае изменения его доходности.

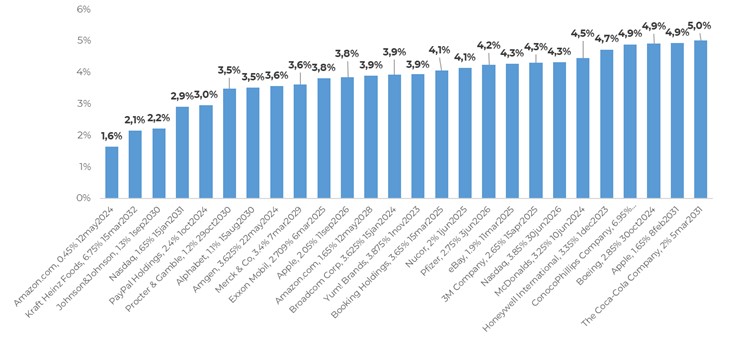

Список облигаций, купленных в портфель:

Всего 26 выпусков облигаций, на 23 эмитента. Достаточная диверсификация для портфеля.

Доля каждой облигации в портфеле:

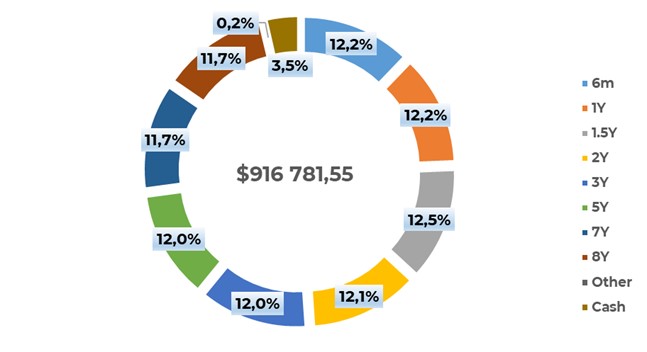

Учитывая возможные изменения в денежно-кредитной политике (ДКП), для реализации была выбрана стратегия "лестница облигаций", позволяющая застраховаться от риска повышения базовой ставки.

Портфель формировался последние три месяца, полагая, что мы уже близки к завершению цикла повышения базовой ставки Федрезервом.

На горизонте двух лет ФРС США может перейти к постепенному смягчению ДКП, но также не исключен сценарий повышения процентной ставки на горизонте года. В этом случае короткие облигации позволят перейти в более доходные бонды по мере их погашения.

В портфель равными долями вошли облигации периодом 6m, 1Y, 1,5Y, 2Y, 3Y, 5Y, 7Y и 8Y. До двух лет погашение облигаций будет осуществляться каждые полгода. После двух лет — каждый год.

Опять же, это обусловлено возможным повышением ставки.

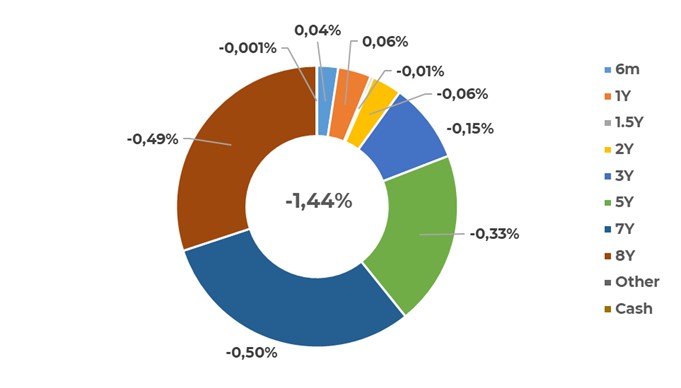

Доли облигаций по срокам в портфеле:

На конец сентября скопился свободный cash на сумму $32 371,80, который будет реинвестирован в подешевевшие длинные облигации. Свободные средства не размещаются в инструменты денежного рынка. Лежат на счете, по ним начисляется процент — 3,5% годовых.

Влияние облигаций на доходность портфеля по сроку:

С начала формирования портфеля на конец сентября он снизился на 1,44%. Очевидно, что наибольшее снижение дали среднесрочные и долгосрочные облигации. 5Y снизились на 0,33%, 7Y снизились на 0,5%, 8Y снизились на 0,49%.

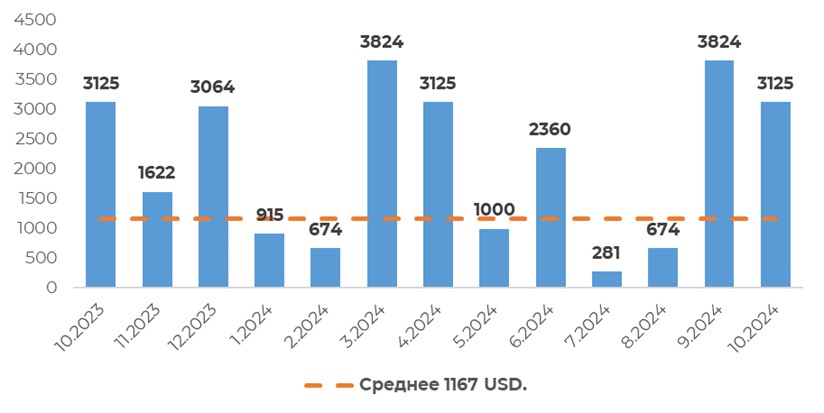

График выплаты купонов:

Портфель каждый месяц приносит купонный доход, в среднем $1167. Ежедневное начисление НКД – $74,54.

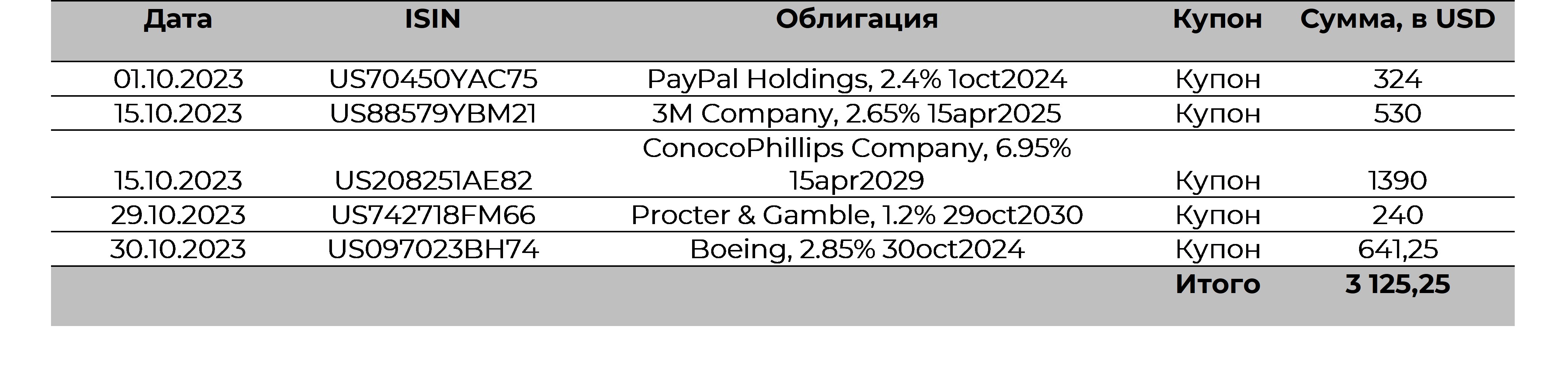

В октябре ожидаются купонные платежи на общую сумму $3125,25 по следующим облигациям:

Все купонные платежи будут впоследствии реинвестированы в покупку новых облигаций вверх по “лестнице облигаций”.

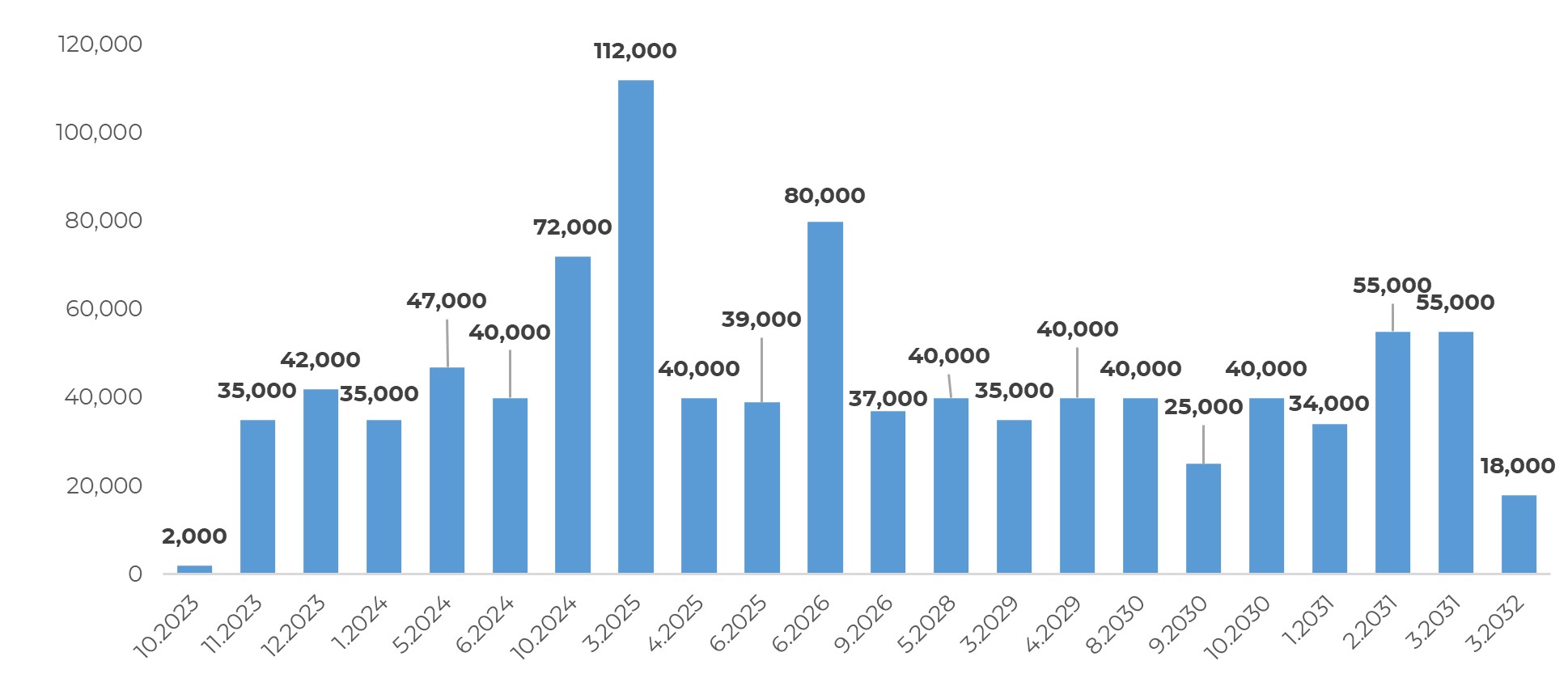

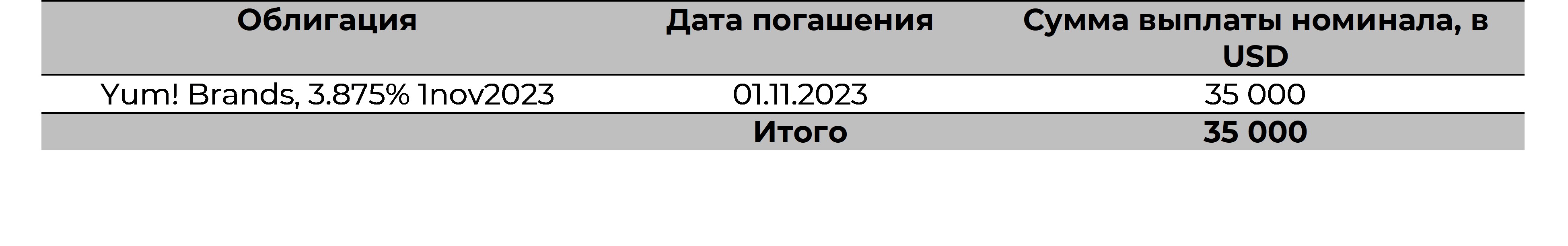

График погашения облигаций:

Следующее крупное погашение облигаций будет в ноябре:

Суммы от погашения, как и в случае с купонами, будут реинвестированы в покупку следующих по лестнице облигаций.

Несколько сценариев развития ситуации

Ставку продолжат медленно поднимать

В случае, если инфляция не будет снижаться или начнет снова расти, ставку, вероятно, продолжат увеличивать, несмотря на замедление экономики.

Образуется “бумажный убыток” по портфелю, но стратегия позволит по мере погашения облигаций реинвестировать средства в следующие выпуски под более высокий процент. Таким образом возможность следовать за ростом ставок сохранится.

Ставка будет сохраняться продолжительное время на текущем уровне, далее постепенное снижение

Стратегия позволит получить зафиксированную высокую доходность по облигациям и даст возможность по мере роста стоимости облигаций выходить из них, перекладываясь частично в акции.

Резкое снижение ставки в случае кризиса

Если в экономике США начнет развиваться полноценный кризис, с высокой вероятностью ФРС США перейдет уже к активному снижению ставок, а значит этот сценарий также можно считать благоприятным. Будет возможность достаточно быстро заработать на росте стоимости облигаций, а затем, например, выйти в кэш или краткосрочные облигации, ожидая начала восстановления рынка акций.

Следующая статья будет опубликована в ноябре, уже в форме отчета.

Пишите ваши комментарии по формату. Какую аналитику по портфелю хотели бы видеть. И в целом любое обсуждение приветствуется.

Стартуем…