Мы наблюдаем с вами безумный рост акций США в ноябре, чему способствует падение доходности облигаций из-за снижающейся инфляции и осознание участниками рынка того, что ФРС закончила с повышением ставок (ещё в июле).

S&P 500 прибавил за неделю 2,2% и закрылся выше отметки 4500, а Nasdaq 100 добавил 1,89%. До рекордного максимума S&P 500 остаётся вырасти на 6,3%, а Nasdaq 100 – 4,7%. Более мягкие данные по экономике, более голубиная риторика Пауэлла, пессимистичные настроения, и, из самого последнего – данные по инфляции ниже ожиданий, в совокупности привели к резкому снижению долгосрочных доходностей (что хорошо для акций) в ноябре, и переоценке рынком дальнейшего пути ФРС.

10-летняя доходность упала с 5% 23.10 до 4,43% к концу недели, после отличного отчёта по индексу потребительских цен (CPI). Ниже представлен график падающей доходности 10-летних облигаций (черная кривая) и S&P 500 (синяя) с начала августа (падает доходность – растут акции):

Общая инфляция не только снизилась до 3,3% (г/г) в октябре с 3,7% (г/г) в сентябре, а что более важно – именно самые важные категории показали признаки смягчения. Инвесторы и чиновники ФРС отдают наибольшее внимание именно базовой инфляции (без продуктов питания и энергоносителей), а в самой базовой инфляции смотрят на категории услуг. Категория базовых товаров в США находится в стадии дефляции. Рост базовой инфляции составил 0,2% (м/м), против ожиданий в 0,3% (м/м), что стало самым медленным темпом с июля этого года. Год к году базовые цены растут на 4%, что меньше прогнозов в 4,1%.

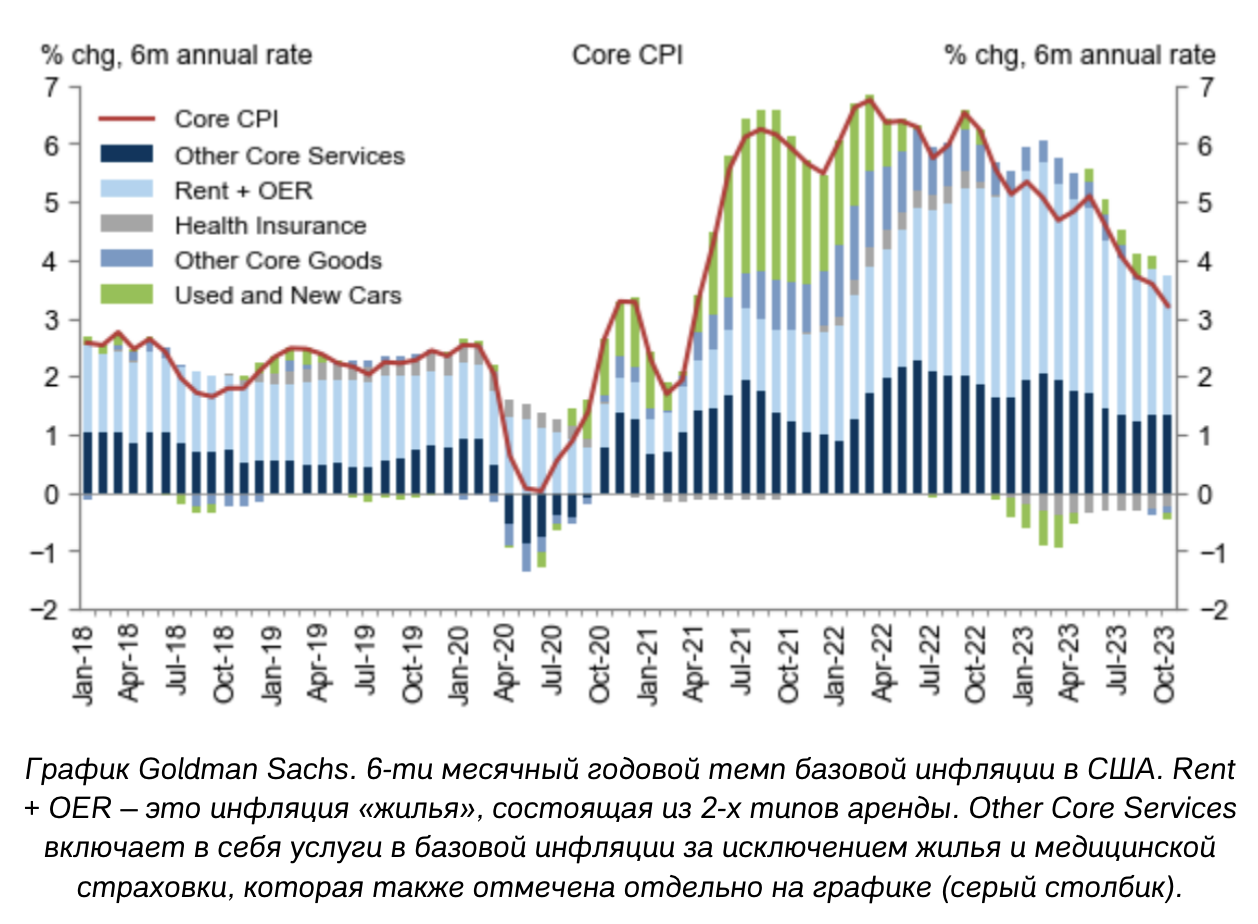

Ниже на рисунке представлена базовая инфляция в США в разбивке на самые важные категории. Темпы роста цен приведены средние за последние 6 месяцев, а затем экстраполированы на год (годовой темп):

Если взять последние темпы инфляции и экстраполировать их на весь год, за вычетом энергоносителей, продуктов питания и жилищной инфляции (которая отображается в данных CPI с задержкой, голубой столбик) – то инфляция уже и вовсе вернулась к целевому уровню ФРС в 2%. На текущий момент рынок оценивает шансы на ещё одно повышения ставки в текущем цикле почти в 0%, а первое снижение ставки ожидается уже в июле

Я ещё с июля этого года ожидал, что ФРС закончила с циклом повышения ставок. Я считаю, что чиновники уже справились с задачей и теперь нужно просто время для того, чтобы инфляция пришла к их целевому уровню.

Однако что касается снижения ставок, здесь я опасаюсь делать прогнозы и считаю, что скорее первое снижение произойдёт позже, чем раньше. Рынок считает, что чиновники снизят ставку в совокупности на 1% в 2024 году, по сравнению с их последним прогнозов на снижение в 0,5%. Это именно благодаря тому, что инфляция снижается быстрее, чем ожидалось ранее.

До конца текущего года я вижу рост рынка из-за отсутствия причин, которые способны этому помешать: ФРС «всё», инфляция снижается, прибыль растёт, а искусственный интеллект подогревает рост акций Big Tech. Мы получаем сценарий «мягкой посадки» в США, при котором снижение инфляции происходит вместе с продолжением роста экономики. Ожидается, что темпы роста ВВП США замедлятся, но говорить о спаде здесь не приходится.

Среди других новостей недели: в среду инвесторы получили дополнительные признаки того, что направление у инфляции одно – вниз, т.к. цены производителей (PPI) вышли ниже ожиданий (факт: -0,5%, прогноз: 0,1%). При этом розничные продажи в США – показатель устойчивости потребителей – оказались чуть лучше ожиданий (факт: -0,1%, прогноз: -0,3%).

В среду состоялась встреча Байдена и Си Цзинпина, на которой две страны договорились возобновить военное сотрудничество. В целом встреча президентов показала «Намёк на оттепель в новой холодной войне», как пишет FT. «Встреча на высшем уровне между Джо Байденом и Си Цзиньпином стала признаком прогресса после периода высокой напряженности. Но корни растущего соперничества остаются».

Также в среду: Microsoft (NASDAQ:MSFT) разработала собственные полупроводники для ИИ, сообщила компания, стремясь повысить производительность и снизить затраты. Массовое производство будет передано на аутсорсинг компании TSMC. В четверг инвесторы получили ещё одни признаки снижения инфляции: цены на импорт/экспорт упали сильнее прогноза. Вместе с этим промышленное производство оказалось слабее из-за забастовок автопроизводителей, а заявки на пособие по безработице выше ожиданий. Цены на нефть упали до самых низких уровней с июля. На фоне этих новостей инвесторы продолжили покупать облигации, снижая их доходность, т.к. признаки того, что инфляция под контролем только усиливались, а признаки постепенного замедления экономики также нарастали. Это идеальная среда для облигаций.

В пятницу в течение дня было мало сообщений, но под закрытие торгов стало известно, что стартап OpenAI, создавший ChatGPT, уволил своего генерального директора Сэма Альтмана, который стал ведущим экспертом и лицом в области генеративного ИИ. Лидерство в области генеративного ИИ оказалось под вопросом. Компания Microsoft, которая инвестировала в Open AI миллиарды долларов была предупреждёна об увольнении всего за несколько минут до того, как это стало известно общественности. Генеральный директор Microsoft связался с Альтманом, пообещав поддержать его в любых дальнейших действиях. Акции MSFT упали на 1,7% в пятницу после появления новостей.

Для Microsoft внезапный разрыв в руководстве OpenAI поставил под вопрос существование альянса, который до пятницы обеспечивал ей явное превосходство над остальными участниками индустрии ПО.

В выходные дни усилилась поддержка Альтмана со стороны топ-менеджеров OpenAI и инвесторов венчурной компании. Вместе с руководством Microsoft они оказывали давление на совет директоров, чтобы те вернули Альтмана обратно на пост генерального директора.

Но в понедельник утром надежды на возвращение Альтмана не оправдались. Совет директоров OpenAI выбрал Эммета Шира, соучредителя стримингового сервиса Twitch, в качестве временного CEO. Теперь можно ожидать, что ещё больше сотрудников могут покинуть компанию, присоединившись к Сэму Альтману в любом следующем проекте, который он запустит, что еще больше подорвет позиции OpenAI как лидера на рынке ИИ. Это будет большой возможностью для Amazon (NASDAQ:AMZN) набрать позиций в ИИ-гонке tech- гигантов, а Microsoft потенциально может столкнуться с проблемами.

Однако утром в понедельник стало известно: генеральный директор Microsoft Сатья Наделла сообщил, что бывшие руководители OpenAI Сэм Альтман и Грег Брокман (также ушёл из компании) переходят на работу в Microsoft и возглавят новую группу по исследованию передового ИИ. Акции Microsoft подскочили на 2,5% утром, стирая потери пятницы.

Следующая неделя в США намечается спокойной, главные события которой пройдут во вторник: в 22:00 будут опубликованы протоколы ноябрьского заседания ФРС, а после закрытия рынка Nvidia (NASDAQ:NVDA) отчитается о прибыли (рост прибыли ожидается +400% г/г). В четверг американский рынок закрыт из-за праздника, а в пятницу торги закончатся на 3 часа раньше: в 21:00 по Москве.

Автор: аналитик Клуба PRO.FINANSY по США, Макс Фокин