Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

• Акции роста из технологического сектора снова пользуются спросом благодаря смягчению опасений об инфляции и дальнейшем повышении процентных ставок ФРС.

• Цикл повышения ставок ФРС подходит к завершению, и индекс Nasdaq Composite продолжит вести за собой рынок вверх.

• С учетом этого в статье рассказывается о трех ведущих акциях роста, которые заслуживают места в портфелях инвесторов в текущей обстановке.

• Откройте для себя потенциал InvestingPro, получив скидку до 55% в эту «черную пятницу» и больше никогда не упускайте лидеров рынка.

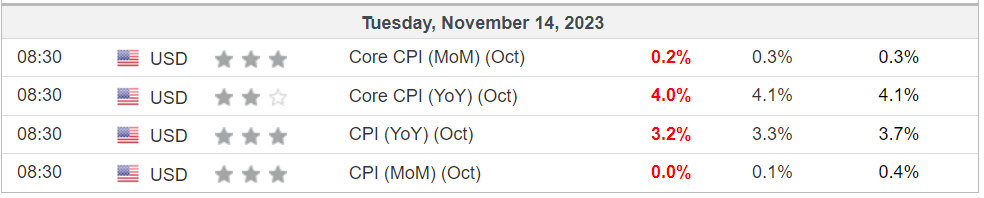

Американский рынок акций, похоже, продолжит расти вплоть до конца года после того, как инвесторы позитивно отреагировали на свежие данные по инфляции, подкрепляющие мнение о том, что Федеральная резервная система (ФРС), вероятно, больше не будет повышать процентные ставки.

Источник: Investing.com

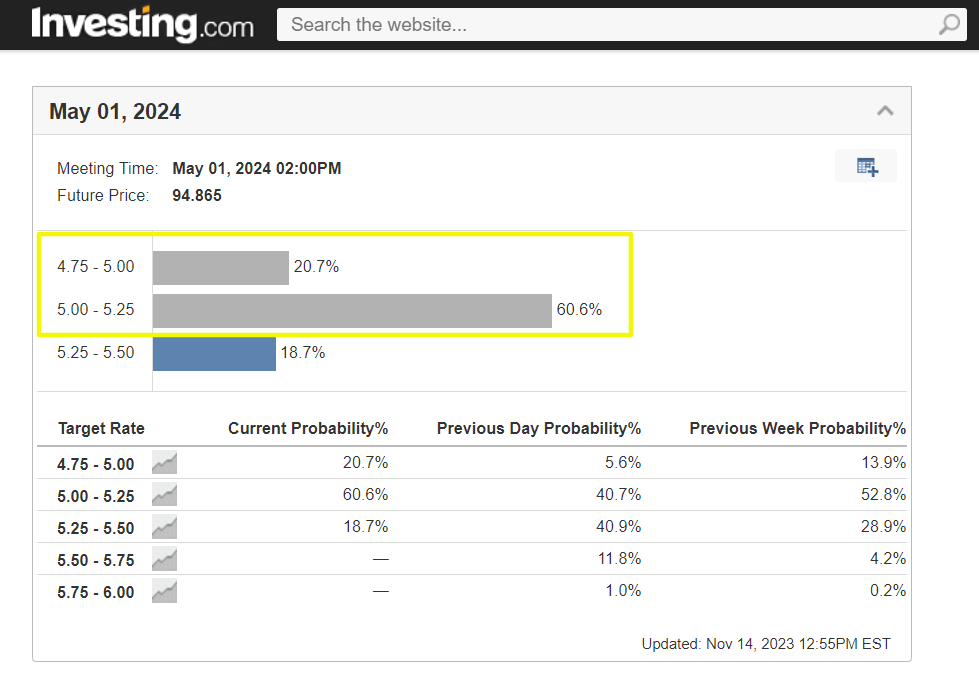

После выхода ИПЦ также повысились ожидания относительно понижения ставок ФРС в следующем году. Согласно инструменту для мониторинга Investing.com, по состоянию на утро среды рынок фьючерсов на ставку по федеральным фондам ФРС указывал на 80%-ную вероятность понижения ставок в мае по сравнению с 45% в понедельник.

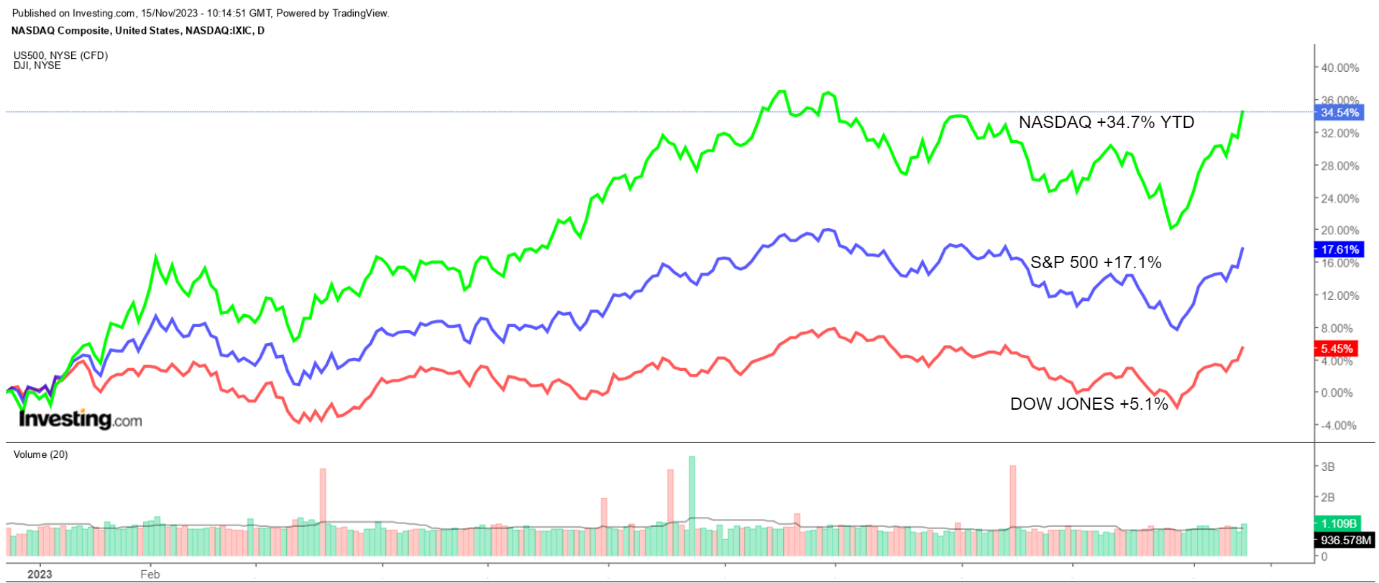

Технологически ориентированный индекс {{14958|Nasdaq} в этом году с заметным отрывом лидирует среди трех основных американских фондовых индексов, подскочив с начала года на 34,7%. Для сравнения, индекс широкого рынка S&P 500 за этот же отрезок времени вырос на 17,1%, а индекс «голубых фишек» Dow Jones Industrial Average прибавил 5,1%.

Ведущую роль в ралли рынка играют акции технологических гигантов. Так, бумаги Nvidia (NASDAQ:NVDA) и Meta Platforms (NASDAQ:META; деятельность компании запрещена на территории РФ) с начала года показали трехзначный рост. Также сильно подорожали акции Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) и Apple (NASDAQ:AAPL).

С учетом всего вышесказанного я рекомендую к покупке акции DraftKings, CrowdStrike и Datadog на фоне увеличившейся вероятности того, что ФРС больше не будет повышать ставки и начнет смягчать денежно-кредитную политику в 2024 году.

1. DraftKings

• Динамика с начала года: +225,1%

• Рыночная капитализация: $17,2 млрд

Смягчение опасений об инфляции и крепнущая вера в то, что ФРС больше не будет повышать ставки, продолжат толкать вверх акции DraftKings (NASDAQ:DKNG). Траектория роста этих бумаг стала выглядеть еще более убедительной в последнее время благодаря улучшающимся фундаментальным перспективам.

Акции DraftKings завершили сессию вторника на новом 52-недельном максимуме $37,03; рыночная капитализация этой букмекерской компании, закрепляющей за собой статус лидера отрасли, достигла $17,2 млрд.

С начала текущего года бумаги выросли на невероятные 225% на фоне улучшившихся перспектив прибыли.

Несмотря на недавнее восстановление, акции DraftKings по-прежнему торгуются на 50% ниже рекордного внутридневного пика $74,38, зафиксированного в марте 2021 года.

В этом месяце компания сообщила об очень сильных финансовых показателях, главным образом благодаря эффективному привлечению новых клиентов.

DraftKings зафиксировала чистый убыток в размере $0,61 на акцию по сравнению с убытком $1,00 за сопоставимый период прошлого года. Выручка за третий квартал подскочила на 57% по сравнению с сопоставимым кварталом прошлого года (г/г), составив $790 млн по сравнению с прогнозом $699 млн.

Месячный показатель уникальных игроков в третьем квартале достиг 2,3 млн, увеличившись на 40% г/г. Средняя выручка в перерасчете на одного уникального игрока выросла на 14% до $114.

У DraftKings, как мне кажется, есть все необходимое для продолжения роста с учетом того, что компания продолжает расширять свой бизнес, выходя на рынки все новых юрисдикций, и привлекает больше клиентов на свою платформу. На настоящий момент ее мобильная платформа для ставок на спорт работает в 22 штатах США, iGaming-платформа — в пяти штатах.

2. CrowdStrike

• Динамика с начала года: +97,5%

• Рыночная капитализация: $49,6 млрд

Компания CrowdStrike (NASDAQ:CRWD) готова продолжить свое мощное ралли на фоне крепнущего мнения о том, что цикл ужесточения денежно-кредитной политики ФРС подошел к концу, а также благодаря продолжающейся цифровизации экономики.

Этот поставщик решений в сфере информационной безопасности стал одним из главных бенефициаров резкого увеличения расходов корпораций и правительств на кибербезопасность в свете возросших цифровых угроз.

Акции CrowdStrike во вторник подскочили до нового 52-недельного максимума $209 — так высоко они не торговались с апреля 2022 года. Сессию бумаги завершили на отметке $207,97. Исходя из текущей стоимости акций, рыночная капитализация компании достигает $50 млрд.

С начала текущего года акции CrowdStrike выросли на 97,5%, что следует считать проявлением сильных фундаментальных показателей и долгосрочных перспектив роста компании. Несмотря на сильное ралли в этом году, акции по-прежнему торгуются примерно на 30% ниже рекордного максимума $298,48, достигнутого в ноябре 2021 года.

CrowdStrike широко известна как один из лидеров отрасли облачных решений для обеспечения кибербезопасности. Согласно прогнозам, 29 ноября компания отчитается о сильном росте прибыли и продаж за третий квартал.

Аналитики прогнозируют прибыль на акцию на уровне $0,74, что на 85% выше прошлогоднего показателя $0,40. Выручка, по прогнозам, увеличилась на 34,8% до $777,3 млн на фоне повысившегося спроса на облачную платформу кибербезопасности CrowdStrike.

Согласно InvestingPro, за последние три месяца инвесторы повышали прогнозы по прибыли 38 раз и ни разу их не снижали.

Показатели прибыли и выручки CrowdStrike превышают прогнозы Уолл-стрит каждый квартал c тех пор, как компания стала публичной в июне 2019 года, что подчеркивает силу ее основного бизнеса.

3. Datadog

• Динамика с начала года: +48,4%

• Рыночная капитализация: $35,8 млрд

Поскольку ФРС, вероятно, начнет понижать процентные ставки раньше, чем ожидалось, Datadog (NASDAQ:DDOG), как мне кажется, сейчас оказалась в числе самых привлекательных компаний в складывающейся обстановке с учетом высокого корпоративного спроса на ее инструменты мониторинга и аналитики.

Акции Datadog завершили торги вторника на уровне $109,09 — это максимум с 1 августа. Исходя из текущей стоимости акций, рыночная капитализация компании достигает $35,8 млрд.

Акции Datadog торгуются в мощном восходящем тренде большую часть этого года, прибавив с его начала 49%. Тем не менее, бумаги по-прежнему торгуются на 45% ниже рекордного пика $199,68, которого они достигли в ноябре 2021 года.

В знак того, насколько хорошо у нее идут дела, компания опубликовала более сильные, чем ожидалось, результаты за третий квартал и оптимистичный годовой прогноз.

Скорректированная прибыль на акцию выросла на 95% г/г до $0,45, тогда как прогноз аналитиков составлял $0,34. Квартальная выручка выросла на 25% г/г до $547,5 млн по сравнению с прогнозом $524,7 млн.

По состоянию на конец сентября у Datadog насчитывалось 3130 клиентов, генерирующих годовую регулярную выручку в размере как минимум $100 тыс. По сравнению с прошлогодним уровнем показатель вырос на 20%.

Квартальный прогноз компании ясно дает понять, что она не ожидает какого-либо замедления в ближайшие месяцы. Datadog прогнозирует рост выручки на 21% г/г до $566 млн.

***

Купить или продать? InvestingPro поможет вам ответить на этот вопрос.

Для максимизации потенциальной прибыли крайне важно своевременно получать полезную информацию и принимать обоснованные решения. В эту «черную пятницу» примите самое мудрое инвестиционное решение и сэкономьте до 55%, оформив подписку на InvestingPro.

Не важно, кто вы — опытный трейдер или начинающий инвестор. Воспользовавшись этим предложением, вы получите доступ к информации, необходимой для более расчетливой и прибыльной торговли.

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 ETF (SPY) и Invesco QQQ Trust ETF (QQQ). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR ETF (XLK). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.