Глава МЭА предостерег от возвращения к российскому газу

- После непростого сентября инвесторам следует готовиться к продолжению резких колебаний на рынках акций.

- Как ожидается, октябрь станет очередным волатильным месяцем для Уолл-стрит.

- Ключевые факторы, за которыми необходимо следить инвесторам: потенциальная приостановка работы правительства США, возобновление выплат по студенческим кредитам, начало сезона публикации корпоративных отчетов за третий квартал и возможное отсутствие макроэкономических данных.

- Нужна помощь на рынке? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться при любых условиях. Подробнее

Американские рынки акций несли потери на протяжении всего сентября на фоне новых опасений об инфляции и неопределенности относительно будущей траектории процентных ставок Федеральной резервной системы (ФРС).

До конца сентября остается всего одна торговая сессия, и все три основных американских фондовых индекса, похоже, покажут худший в этом году результат по итогам месяца.

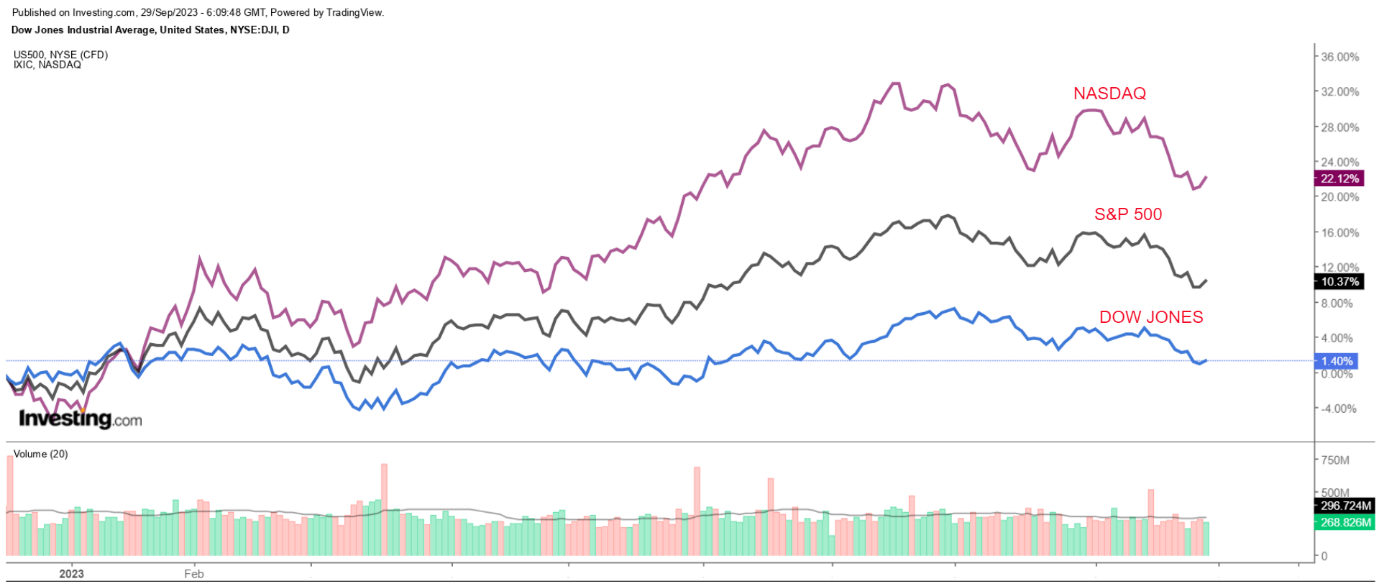

Сильнее всего — примерно на 6% — упал технологически ориентированный индекс Nasdaq Composite на фоне резкого повышения доходности трежерис. Индекс широкого рынка S&P 500 и индекс «голубых фишек» Dow Jones Industrials, похоже, завершат месяц снижением на 4,6% и 3% соответственно.

Динамика американских фондовых индексов с начала года

После непростого сентября инвесторам нужно быть готовыми к продолжению турбулентности в октябре, а этот месяц в прошлом не раз заставлял их понервничать.

Именно в этом месяце случились некоторые из худших обвалов в истории фондовых рынков, включая «черный вторник» и «черный четверг» 1929 года, а также «черную пятницу» 1987 года и пик финансового кризиса 2008 года.

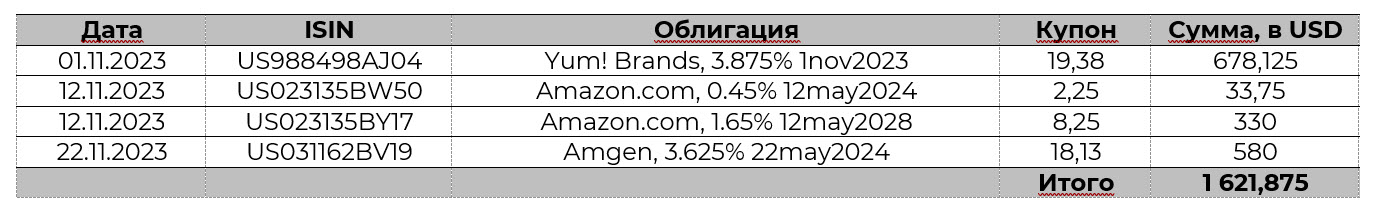

Рыночная волатильность по месяцам

Источник: Hulbert Ratings

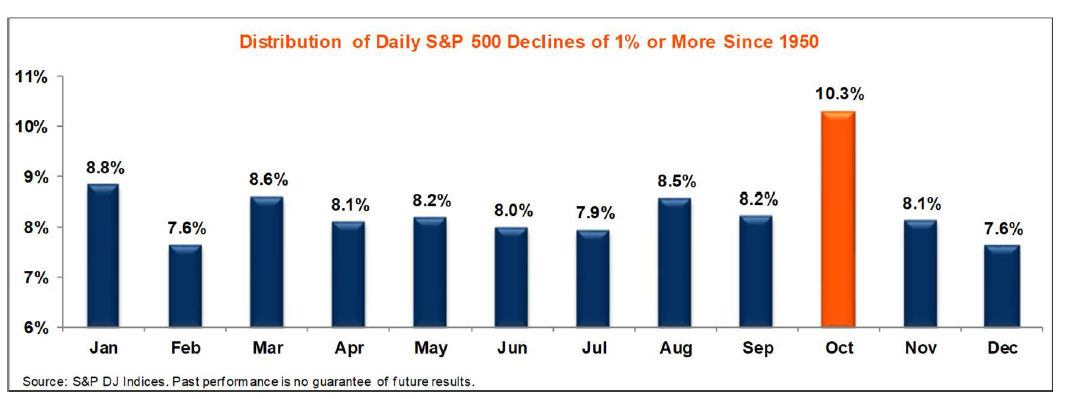

Кроме того, в октябре в прошлом также фиксировался чрезвычайно высокий уровень волатильности. Согласно данным LPL Financial, охватывающим период с 1950 года, индекс S&P 500 показывал в октябре больше колебаний на 1% и сильнее, чем в любом другом месяце.

Дневные падения S&P 500 на 1% и более с 1950 г.

Источник: S&P, DJ Indexes

Некоторые даже используют выражение «октябрьский эффект».

Инвесторы продолжают анализировать перспективы процентных ставок, инфляции и экономики, так что в ближайший месяц на кону будет очень много. Участникам рынка необходимо следить за следующими четырьмя факторами.

1. Приостановка работы американского правительства

У федеральных чиновников есть время до полуночи в эту субботу, 30 сентября, чтобы согласовать федеральный бюджет. В противном случае в воскресенье, 1 октября, правительственные учреждения будут вынуждены приостановить свою работу.

Спикер Палаты представителей США Кевин Маккарти, представляющий Республиканскую партию, отклонил проект временного бюджета, таким образом увеличив угрозу уже четвертой за последние 10 лет приостановки работы правительства.

Хотя обычно они длятся недолго, последняя такая приостановка продолжалась пять недель с конца 2018 года по начало 2019 года.

Президент Джо Байден призвал Конгресс одобрить дополнительные бюджетные расходы на 2023 год, предоставление средств федеральному и местным правительствам на борьбу с последствиями стихийных бедствий, а также выделение пакета помощи Украине. Помимо этого, Байден просит о выделении дополнительных средств на обеспечение безопасности на границах.

Республиканцы в Палате представителей настаивают на ужесточении законодательства, чтобы остановить поток мигрантов, попадающих в США через южную границу с Мексикой. Они также требуют провести более сильное сокращение бюджетных расходов, чем было согласовано в июне.

Всего четыре месяца назад США оказались на грани дефолта, который, если бы произошел, вызвал бы настоящие потрясения на мировых финансовых рынках.

Рейтинговые агентства Moody's (NYSE:MCO) и Fitch тогда предупредили, что подобные новые патовые ситуации в Вашингтоне могут негативным образом отразиться на кредитоспособности правительства. Еще одно понижение кредитного рейтинга США может обернуться дополнительным увеличением стоимости заимствований.

Эта новая неопределенность на политическом фронте может повлиять на то, как оценивают стоящие перед американской экономикой риски руководители ФРС и какое они примут следующее решение в отношении процентных ставок.

2. Возобновление выплат по студенческим кредитам

В это воскресенье, 1 октября, возобновятся выплаты по студенческим кредитам, которые были на время приостановлены после начала пандемии COVID-19 в 2020 году.

Это означает, что после трехлетней паузы 44 млн американцев нужно будет возобновить выплаты долгов по студенческим кредитам.

Вследствие возобновления этих выплат у потребителей будет оставаться меньше средств на иные расходы, вследствие чего в росте ВВП за четвертый квартал может образоваться «дыра» размером более одного процентного пункта, предупреждают экономисты Goldman Sachs.

Американскую экономику, пожалуй, будет не так трудно столкнуть в рецессию, принимая во внимание агрессивное повышение процентных ставок ФРС, которое постепенно продолжает сказываться на экономике, а также учитывая ужесточение стандартов банковского кредитования и истощение образовавшихся во время пандемии сбережений потребителей.

3. Задержка публикации макроданных

Публикация ключевых макроэкономических данных, в том числе по занятости и инфляции, будет приостановлена на неопределенный срок, если федеральное правительство в конце этой недели приостановит свою работу вследствие отсутствия финансирования.

Приостановка публикации затронет все правительственные ведомства, включая Бюро статистики рынка труда Министерства труда США, а также Бюро переписи населения и Бюро экономического анализа Министерства торговли США.

Таким образом, сентябрьский отчет по занятости (должен быть опубликован в пятницу, 6 октября) и ИПЦ (четверг, 12 октября) не будут обнародованы до тех пор, пока Конгресс не согласует бюджет и пока его не утвердит Байден.

Приостановка работы правительства также приведет к задержке публикации других данных, в том числе по розничным продажам, закладкам новых домов и продажам на первичном рынке жилья. В зависимости от длительности приостановки работы правительства задержка может также коснуться публикации первой оценки ВВП США за третий квартал, которая запланирована на конец октября.

Не будут выходить и недельные данные по заявкам на пособие по безработице, так что ФРС и инвесторы будут оставаться в неведении.

Данные пропадут в ключевой для ФРС момент. Ранее в этом месяце центробанк оставил процентные ставки на прежнем уровне и дал понять, что решения по ставкам на следующих двух заседаниях будут зависеть от данных.

Приостановка работы правительства может побудить ФРС проявлять больше осторожности в вопросе повышения ставок. Возможно, потенциальное повышение ставок будет отложено до декабря, когда у ФРС будет более четкое представление о ситуации в экономике после того, как перебои в публикации данных останутся позади.

Согласно текущим ожиданиям трейдеров, повышение ставок в ноябре становится все менее вероятным. Это, видимо, отчасти связано с увеличившимся риском приостановки работы правительства.

4. Начало сезона публикации корпоративных отчетов

В октябре инвесторов будет ждать поток квартальных отчетов ведущих компаний, когда на Уолл-стрит стартует сезон публикации результатов за третий квартал.

Сезон официально стартует в пятницу, 13 октября. В этот день свои свежие финансовые результаты представят такие известные компании, как JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) и UnitedHealth (NYSE:UNH).

Неделей позднее свои отчеты опубликуют Netflix (NASDAQ:NFLX), Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS), American Express (NYSE:AXP), AT&T (NYSE:T), Johnson & Johnson (NYSE:JNJ) и United Airlines (NASDAQ:UAL).

Сезон отчетов затем наберет обороты в последнюю неделю месяца, когда свои результаты представят технологические гиганты. Microsoft (NASDAQ:MSFT) и Alphabet (NASDAQ:GOOGL), материнская компания Google, опубликуют отчеты во вторник, 24 октября, а 26 октября своими результатами с рынком поделится Meta Platforms (NASDAQ:META) (деятельность компании запрещена на территории РФ).

Предстоящий сезон отчетов может оказаться не самым сильным на фоне негативного влияния сразу нескольких макроэкономических проблем.

Согласно FactSet, прибыль на акцию компаний S&P 500 в третьем квартале сократилась на 0,2% по сравнению с сопоставимым кварталом прошлого года. Во втором квартале показатель снизился на 4,1%. Если прогноз подтвердится, это будет означать снижение прибыли уже четвертый квартал подряд.

Прогнозы по выручке чуть оптимистичнее: ожидается рост продаж на 1,5% г/г. И все же эта цифра существенно ниже средних за пять лет темпов роста выручки, достигающих 7,7%.

Помимо показателей прибыли и выручки, инвесторы будут внимательно следить за прогнозами компаний на оставшуюся часть года и начало 2024 года с учетом макроэкономической неопределенности.

С учетом опасений о приостановке работы правительства, усиливающегося беспокойства об инфляции, неопределенности вокруг планов ФРС и замедления роста прибыли, индексы DJIA, S&P 500 и NASDAQ, похоже, будут оставаться в октябре под понижательным давлением.

***

Всю необходимую вам информацию вы можете найти на InvestingPro!

Дисклеймер: На момент написания статьи у меня была открыта короткая позиция по S&P 500, Nasdaq 100 и Russell 2000 через биржевые фонды ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) и ProShares Short Russell 2000 ETF (RWM). У меня также была открыта длинная позиция по биржевым фондам Energy Select Sector SPDR ETF (NYSE:XLE) и Health Care Select Sector SPDR ETF (NYSE:XLV).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.