Южная Корея усилит борьбу с незаконным экспортом автомобилей в Россию

• Годовой ИПЦ за июль может составить 3,3% по сравнению с 3,0% в июне.

• По моему мнению, инфляция ускорится в ближайшие месяцы вследствие высоких цен на энергоносители и продукты питания.

• Поэтому я воспользовался инструментом для скрининга акций InvestingPro, чтобы составить подборку из сильных компаний, обычно хорошо справляющихся с ростом инфляции.

• Ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке? С помощью InvestingPro вы сможете с легкостью и в любое время находить акции с потенциалом роста.

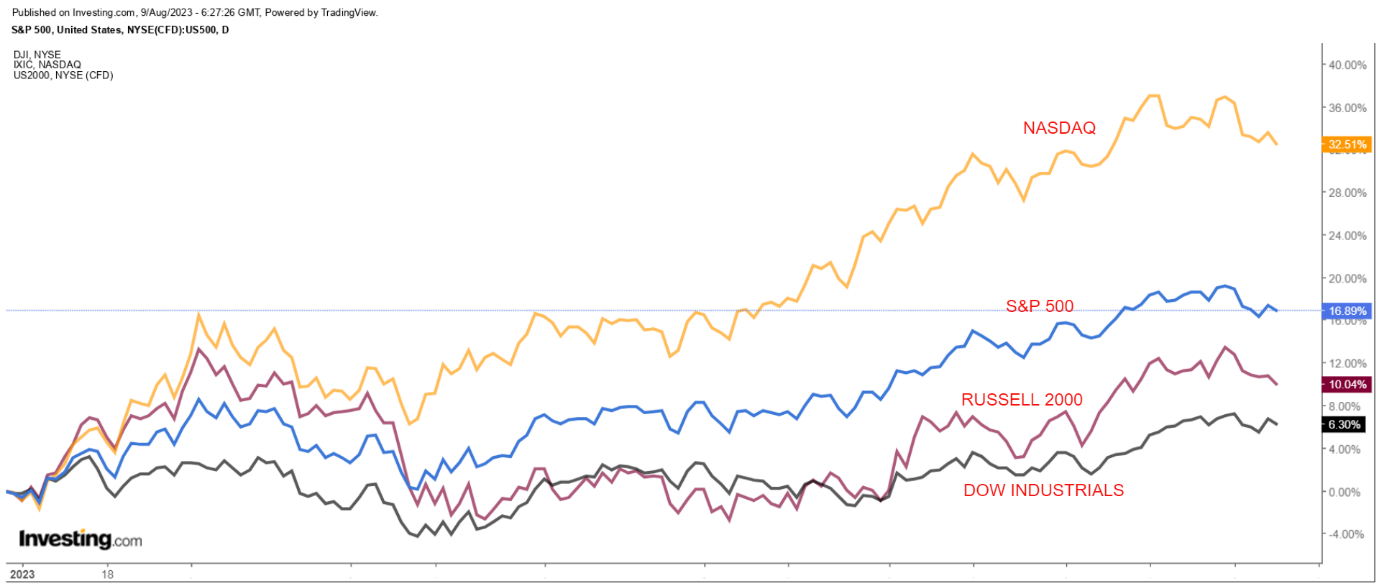

Наблюдаемое в этом году ралли фондового рынка, похоже, начало выдыхаться. Акции оказались под давлением в последние дни из-за новой волны опасений об американском банковском секторе и сохраняющегося беспокойства относительно мировой экономики.

После того, как в результате 5-месячного ралли ключевой индекс фондового рынка S&P 500 и технологически ориентированный индекс Nasdaq 100 приблизились на расстояние 5% к своим рекордным максимумам, в августе рынок завершил с потерями пять из шести сессий.

S&P 500 с начала августа потерял 2%, Nasdaq — 3,1%, при этом индекс компаний малой капитализации Russell 2000, который особенно чутко реагирует на ситуацию в экономике, упал на 3,5%. Индекс «голубых фишек» Dow Jones Industrial Average проявил себя чуть лучше, опустившись с начала августа всего на 0,7%.

Все это не должно вызывать удивление у тех, кто читал мою статью, в которой я рассказываю о том, что мы вступаем в традиционно слабый период года для рынка, и в августе не исключен откат.

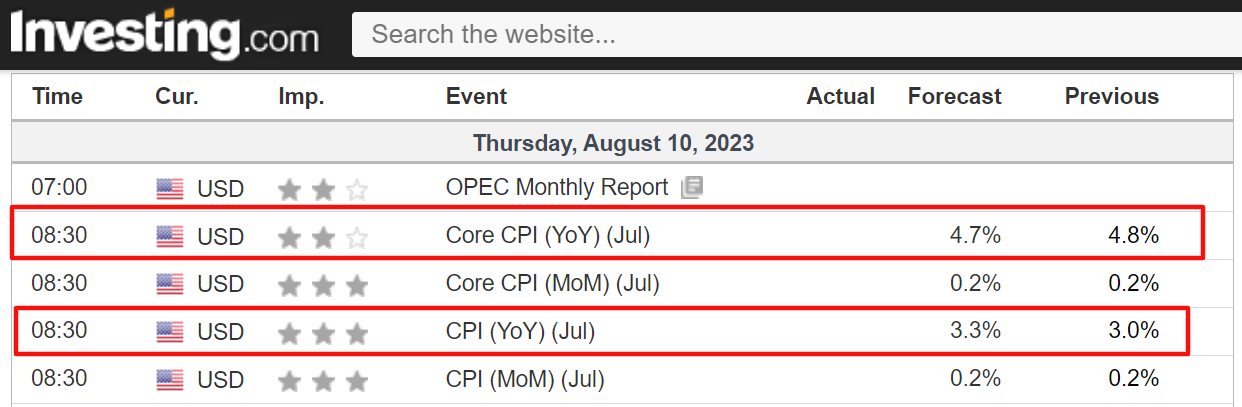

Публикация в четверг долгожданного ИПЦ США за июль может привести к повышенной волатильности, которая, возможно, будет сохраняться в ближайшие дни и недели.

Согласно консенсус-прогнозу, годовой общий ИПЦ вырос в июле до 3,3% с 3,0% в июне.

Тем временем, прогноз для годового базового ИПЦ, не учитывающего цены на продукты питания и энергоносители, составляет 4,7% по сравнению с 4,8% в июне.

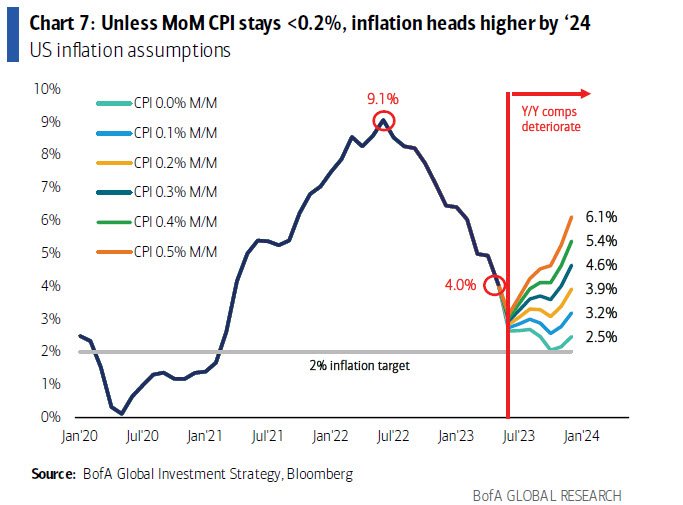

Инфляционное давление, как мне кажется, усилится в ближайшие месяцы с учетом недавнего заметного роста цен на энергоносители и продукты питания.

Эта тенденция, вероятно, будет сохраняться до конца 2023 года и начала 2024 года, и ИПЦ может вырасти в сторону диапазона 4,6–5,4%.

Я считаю, что повышенные уровни инфляции, возможно, будут сохраняться дольше, чем сейчас ожидают финансовые рынки.

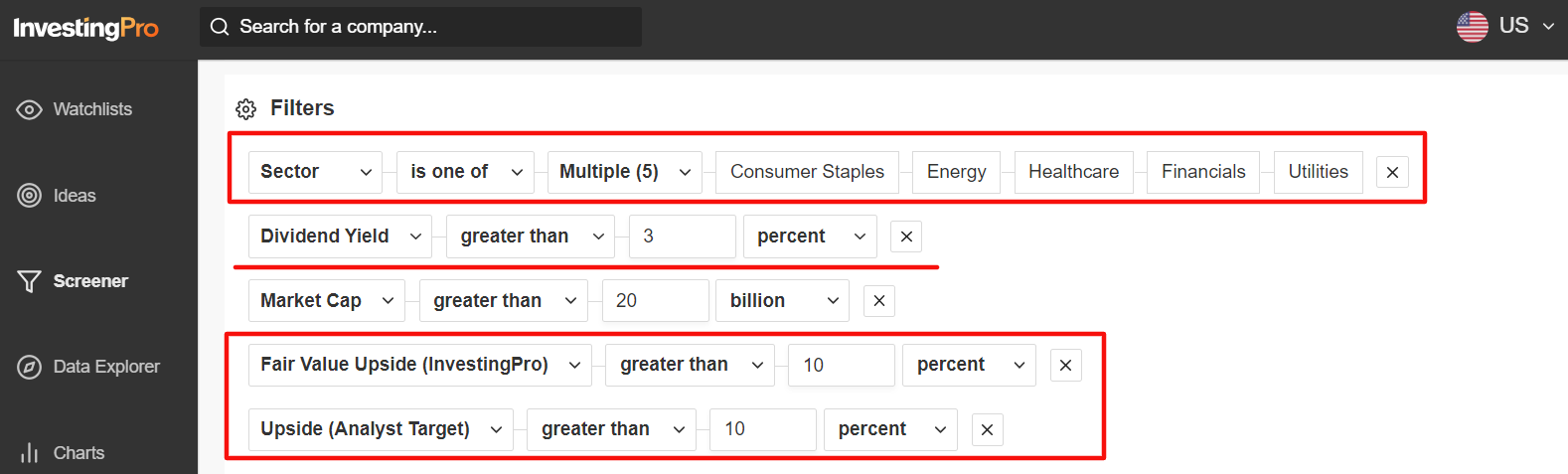

Чтобы помочь вам с успехом справиться со складывающимися макроэкономическими условиями, я воспользовался инструментом скрининга акций InvestingPro, чтобы выявить наиболее сильные компании, которые обычно показывают сильные результаты в периоды повышенной инфляции.

В такие периоды особенно привлекательными становятся высококачественные компании с дивидендами, прочными фундаментальными показателями и хорошим свободным денежным потоком.

Для начала я отобрал компании из защитных секторов экономики, чьи продукты и услуги — неотъемлемая составляющая повседневной жизни потребителей. К ним относятся сектор базового потребительского спроса (XLP), нефтегазовый сектор (XLE), здравоохранение (XLV), а также финансовый (XLF) и коммунальный (XLU) секторы.

Компании из этих отраслей, как правило, продают продукцию, которая нужна потребителям независимо от ситуации в экономике, что обеспечивает их привлекательность в текущей среде.

Затем я сузил критерии поиска таким образом, чтобы в мою подборку попали только компании с дивидендной доходностью не ниже 3%.

И наконец, я отобрал акции с потенциалом роста не менее 10%, исходя из моделей справедливой стоимости InvestingPro и ценовых таргетов аналитиков Уолл-стрит.

В мой список наблюдения попали компании с рыночной капитализацией не менее $20 миллиардов.

Источник: InvestingPro

У всех этих компаний «прекрасный» или «хороший» рейтинг общего финансового благополучия. В этом рейтинге учитывается баланс компании, ее денежные потоки и тренды денежных потоков.

После применения всех этих критериев я получил список из 26 компаний, способных справляться с затяжными периодами высокой инфляции и обеспечивать инвесторов надежным доходом.

Все попавшие в мой список компании производят продукты и предоставляют услуги, без которых не могут обойтись американские потребители, какой бы ни была ситуация в экономике.

Благодаря инструментам InvestingPro, позволяющим проводить всесторонний анализ и отбор акций, инвесторы могут находить выплачивающие дивиденды компании, которые могут обеспечить их стабильным источником дохода и при этом обладают потенциалом долгосрочного роста, что делает их надежным вариантом в непростые времена.

15 лучших компаний для инвестирования в периоды высокой инфляции

Среди компонентов S&P 500 список лучших компаний для инвестирования в периоды высокой инфляции выглядит следующим образом:

- ExxonMobil (NYSE:XOM):

- Дивидендная доходность: 3.4%

- Потенциал роста к справедливой стоимости InvestingPro: +12%

- Потенциал роста к таргету аналитиков: +10,8%

- Chevron (NYSE:CVX):

- Дивидендная доходность: 3,8%

- Потенциал роста к справедливой стоимости InvestingPro: +29%

- Потенциал роста к таргету аналитиков: +13%

- AbbVie (NYSE:ABBV):

- Дивидендная доходность: 4,0%

- Потенциал роста к справедливой стоимости InvestingPro: +7,5%

- Потенциал роста к таргету аналитиков: +10,5%

- Bank of America (NYSE:BAC):

- Дивидендная доходность: 3,1%

- Потенциал роста к справедливой стоимости InvestingPro: +41,3%

- Потенциал роста к таргету аналитиков: +11,8%

- Pfizer (NYSE:PFE):

- Дивидендная доходность: 4,7%

- Потенциал роста к справедливой стоимости InvestingPro: +41,1%

- Потенциал роста к таргету аналитиков: +17,1%

- Bristol-Myers Squibb (NYSE:BMY):

- Дивидендная доходность: 3,8%

- Потенциал роста к справедливой стоимости InvestingPro: +29,1%

- Потенциал роста к таргету аналитиков: +23,2%

- Goldman Sachs (NYSE:GS):

- Дивидендная доходность: 3,1%

- Потенциал роста к справедливой стоимости InvestingPro: +13,9%

- Потенциал роста к таргету аналитиков: +10,1%

- Gilead Sciences (NASDAQ:GILD):

- Дивидендная доходность: 3,8%

- Потенциал роста к справедливой стоимости InvestingPro: +39,6%

- Потенциал роста к таргету аналитиков: +14,4%

- CVS Health (NYSE:CVS):

- Дивидендная доходность: 3,3%

- Потенциал роста к справедливой стоимости InvestingPro: +55,9%

- Потенциал роста к таргету аналитиков: +24,7%

- Altria (NYSE:MO):

- Дивидендная доходность: 8,5%

- Потенциал роста к справедливой стоимости InvestingPro: +36,2%

- Потенциал роста к таргету аналитиков: +13,6%

- Target (NYSE:TGT):

- Дивидендная доходность: 3,3%

- Потенциал роста к справедливой стоимости InvestingPro: +19,5%

- Потенциал роста к таргету аналитиков: +24,5%

- Phillips 66 (NYSE:PSX):

- Дивидендная доходность: 3,8%

- Потенциал роста к справедливой стоимости InvestingPro: +38,8%

- Потенциал роста к таргету аналитиков: +12,2%

- MetLife (NYSE:MET):

- Дивидендная доходность: 3,3%

- Потенциал роста к справедливой стоимости InvestingPro: +11,9%

- Потенциал роста к таргету аналитиков: +21,2%

- Valero Energy (NYSE:VLO):

- Дивидендная доходность: 3,2%

- Потенциал роста к справедливой стоимости InvestingPro: +29,6%

- Потенциал роста к таргету аналитиков: +12,3%

- Kraft Heinz (NASDAQ:KHC):

- Дивидендная доходность: 4,5%

- Потенциал роста к справедливой стоимости InvestingPro: +39,7%

- Потенциал роста к таргету аналитиков: +13,4%

Источник: InvestingPro

Полный список наблюдения можно посмотреть на InvestingPro, воспользовавшись бесплатным 7-дневным пробным периодом. Те, кто уже подписался на InvestingPro, могут посмотреть мою подборку здесь.

Всю необходимую вам информацию вы можете найти на InvestingPro!

***

Дисклеймер: На момент написания статьи у меня была открыта короткая позиция по S&P 500, Nasdaq 100 и Russell 2000 через биржевые фонды ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) и ProShares Short Russell 2000 ETF (RWM). У меня также открыта длинная позиция по DJIA через фонд SPDR Dow ETF (DIA). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.