В понедельник как никогда задумываешься о том, что четырехдневная рабочая неделя — это не самая глупая идея. Впрочем, к среде обычно такая мысль быстро улетучивается. Чтобы вернуться к нам снова в пятницу. День сурка, однако.

День сурка и в том, что традиционно за последнее время, несмотря на свой умиротворяющий пасхальный характер, неделя предстоит не самая спокойная. Вполне возможно, что одной валерьянкой трейдеры, как и инвесторы, не обойдутся...

Основной причиной для волнения на российском рынке станут санкции, а точнее подготовка к ним. Помимо закрытия уже существующих «лазеек», в 11-й «привет от заклятых друзей» могут войти ограничительные меры против НЛМК и параллельного импорта.

Из хорошего — последний фактор может сыграть в пользу укрепления рубля. Это, разумеется, не значит, что пара USD/RUB немедленно устремится к отметке $70. Даже не надейтесь.

Почему?

1️⃣ Это невыгодно экспортёрам.

2️⃣ А также Минфину, о чем подробнее писал в прошлую пятницу.

И у Минфина в руках, как мы знаем, есть новое бюджетное правило. Более того, Bloomberg полагает, что в мае Минфин купит юаней на $200 млн.

То есть речь идет не о продаже юаней из ФНБ для компенсации недостающих доходов бюджета, что делалось ранее. Наоборот, вследствие возрастания налоговых поступлений, речь о покупке юаней.

Оставим на совести Bloomberg подобные идеи. Впрочем, логика в них имеется.

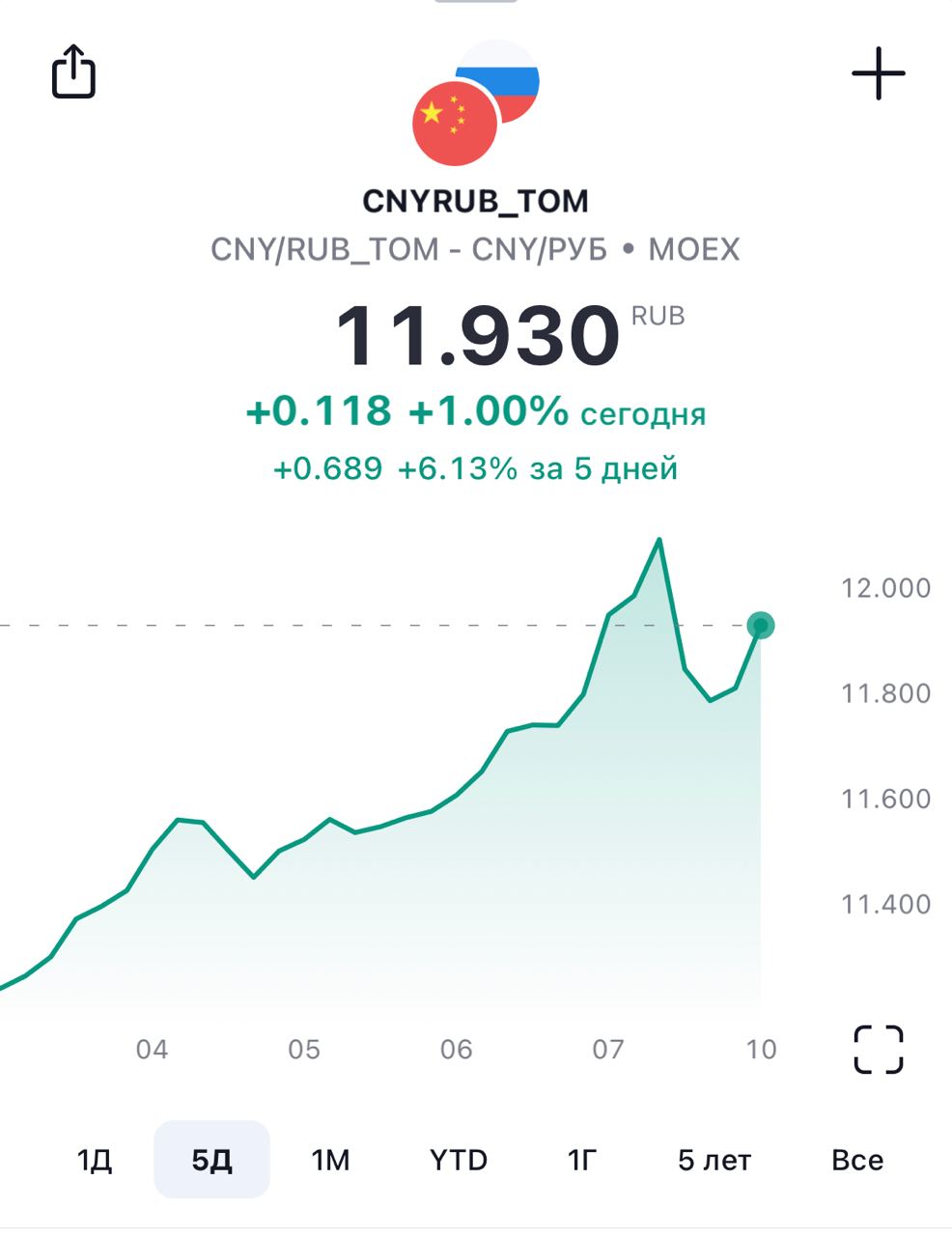

Вполне возможно, на фоне укрепляющихся цен на нефть задумаюсь о том, чтобы еще немного сократить прибыльную позицию в юанях.

Впрочем, не забываем про фактор геополитики. Так что страховка по рублю, вероятно, еще пригодится. Поэтому сильно спешить и закрывать всю оставшуюся позицию по юаню и фьючерсам на USD/RUB и CNY/RUB я бы не торопился. Может еще «потрясти».

Это что касается российского рынка на этой неделе. А теперь — о делах международных...

На этой неделе в США начинается сезон отчетности

В пятницу выйдут квартальные результаты:

▪️ JPMorgan Chase & Co (NYSE:JPM),

▪️ Citigroup Inc (NYSE:C),

▪️ BlackRock, Inc (NYSE:BLK) и

▪️ Wells Fargo & Company (NYSE:WFC) и ряда других структур.

В целом, ожидается, что финансовый сектор покажет 0,8% рост прибыли при 6,9% (Г/Г) скачке выручки по итогам Q1. Хотя боюсь, что реальность окажется не самой веселой.

Тем более Goldman Sachs предсказал худший сезон отчетностей в США со времен пандемии. По прогнозам аналитиков, в 1 кв. прибыль компаний из индекса S&P 500 снизилась на 7% относительно уровня прошлого года. Это худший результат с 3 кв. 2020г.

Главный вопрос – как банкротство SVB и Signature Bank отразилось на балансах крупных банков, и покончено ли с негативными последствиями?

Напомню, Джейми Даймон из JPMorgan (на минуточку Председатель совета директоров и генеральный директор JPMorgan Chase) ни о каком преодолении кризиса не говорит. Все как раз наоборот.

Что еще интересного нас ждет на неделе?

♦ В среду в 21:00 МСК выйдут протоколы мартовского заседания ФРС, которые могут пролить свет на дальнейший курс ФРС, а точнее на — готовность регулятора взять паузу в повышении ставок. Любой намек на пересмотр монетарной политики может взбодрить рынки.

Хотя, если честно, я склоняюсь к тому, что ставку в мае все же доведут до 5,25%, то есть еще повысят на 0,25.

♦ В 15:30 МСК будет опубликован базовый индекс потребительских цен.

Если мы в очередной раз убедимся, что инфляция снижается (если честно, не факт), то, вероятно, это скажется на «стойкости» доллара – индекс DXY может упасть ниже отметки 102. А вот цены на казначейские облигации и золото могут вырасти.

♦ Наконец, на этой неделе я бы очень внимательно следил за ситуацией на рынке коммерческой недвижимости.

На фоне проблем региональных банков, аналитики Morgan Stanley (NYSE:MS) ожидают, что цены на “corporate real estate” в США могут упасть на 40%. Проблема в том, что управленцы задолжали перед банками $5,6 трлн.

Так что неделька предстоит интересная. Будем следить за кучей показателей и информировать вас.

Что касается ситуации на рынке до начала торгов, пока говорить не о чем. Практически все на месте. Только золото начало коррекцию вниз. В принципе, логично. После такого сильного движения не может не быть коррекции.

Как далеко вниз пойдет золото?

Пока не знаю, но если пробьем 1950-1960 вниз, возможно, буду закрывать позиции. В краткосрок надо понаблюдать. В принципе, потенциал движения вверх еще есть. Да и факторов для продолжения роста золота достаточно. Ну а в долгосрок и 2100 и 2300 еще можем увидеть в этом году.