Евро обвалился до минимума середины 2025 года на фоне нефтяного кризиса

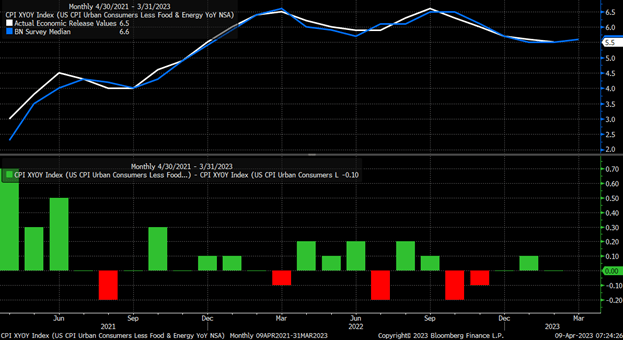

Опубликованные в пятницу данные по рынку труда США оказались очень сильным, и на этой неделе внимание переключится на ИПЦ. Вероятность повышения процентных ставок 25 мая увеличилась после сильного отчета по занятости, так что от ИПЦ теперь требуется совсем немного. Базовому показателю достаточно совпасть с ожиданиями, чтобы предрешить повышение ставок.

Я говорю о базовой инфляции, поскольку именно она сейчас имеет значение — из двух показателей более высоким, вероятно, будет именно базовый. Согласно прогнозу, базовый ИПЦ за март составит 5,6% против 5,5% в феврале. Аналитики до сих пор были достаточно точны в своих прогнозах для базового ИПЦ, так что я не жду сильных отклонений от ожиданий. Данные будут опубликованы 12 апреля.

Условия для повышения ставок на 25 базисных пунктов стали более благоприятными с учетом низкого уровня безработицы и увеличивающейся доли экономически активного населения. Таким образом, ИПЦ, вероятно, подтвердит вероятность повышения ставок в мае, если только он не окажется существенно ниже ожиданий.

После отчета по занятости вероятность увеличения ставок возросла до 70%, при этом большинство руководителей ФРС указывали, что они считают необходимым повышение ставки по федеральным фондам выше 5%. Если обойдется без новых банкротств в банковском секторе, ФРС, как мне кажется, не станет делать паузу.

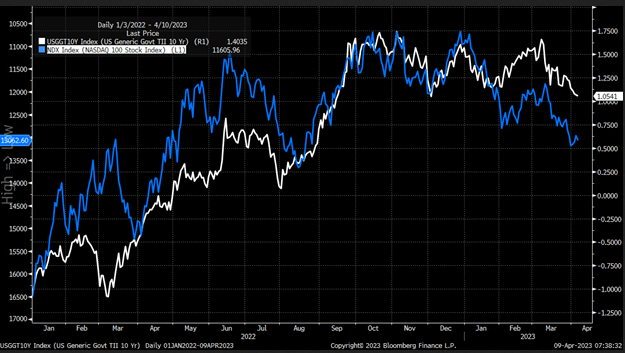

Динамика индекса NASDAQ Composite целиком и полностью основана на снижении реальных ставок, и, если ставки снова начнут расти, NASDAQ, вероятно, будет снижаться. На графике ниже показана инверсия Nasdaq 100 относительно реальной доходности 10-летних трежерис, по которой удобно проследить их корреляцию.

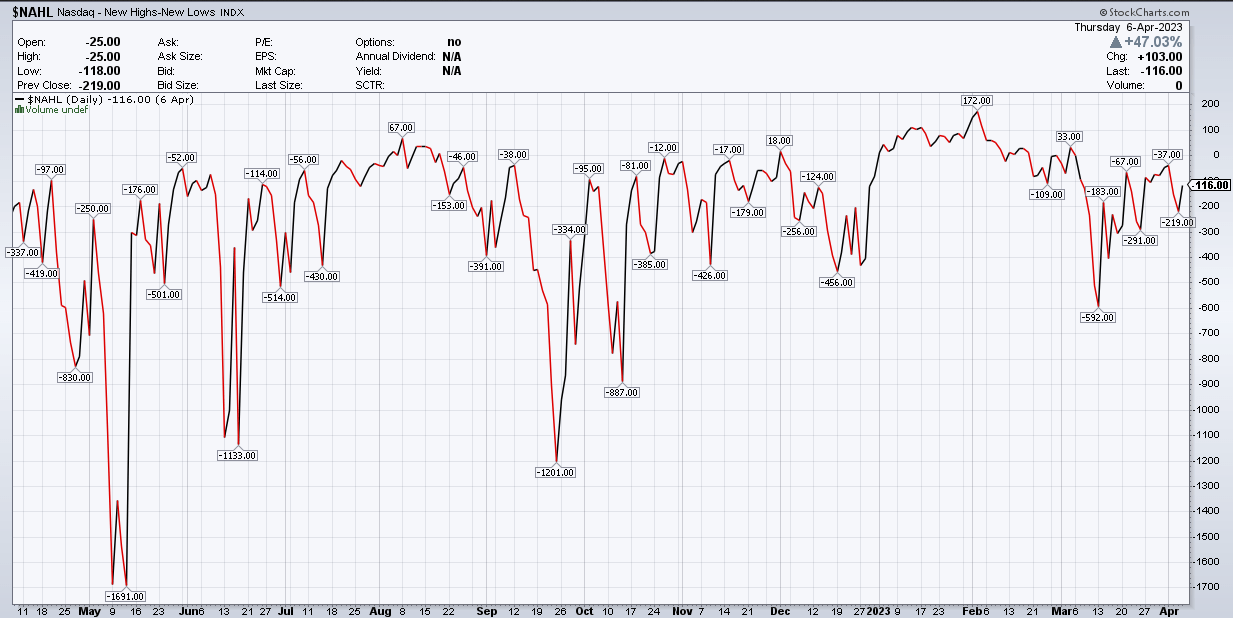

Число новых минимумов у NASDAQ постоянно превышает число новых максимумов, указывая вот уже некоторое время на дивергенцию с растущим NASDAQ Composite.

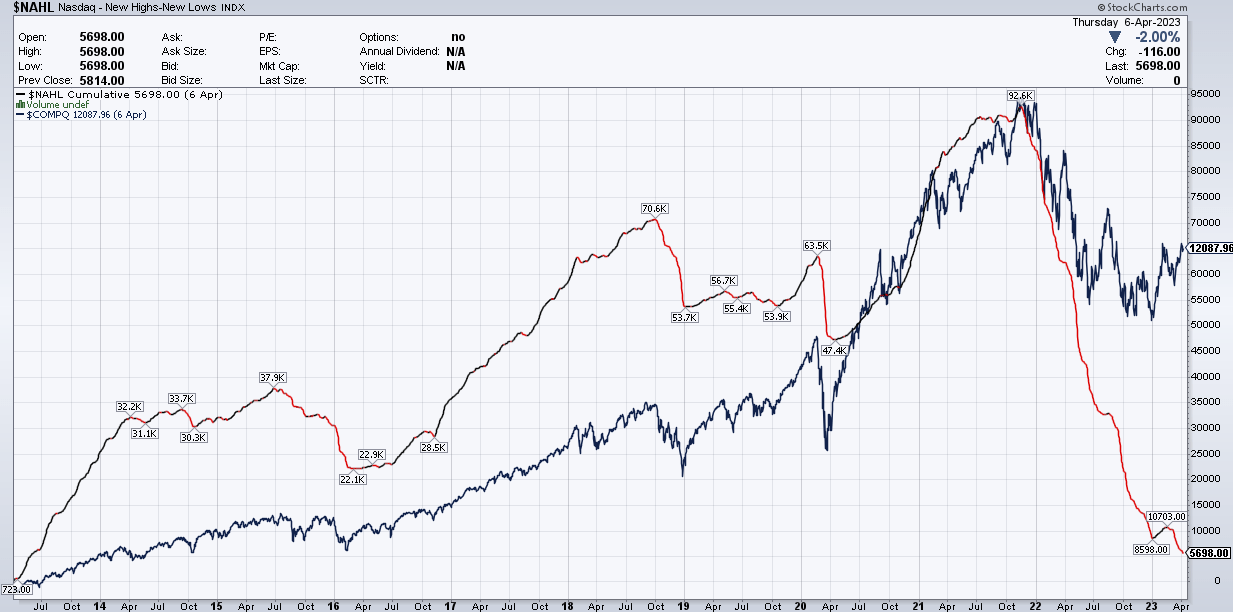

Совокупное количество новых максимумов минус новые минимумы на линейном графике можно использовать в качестве надежного опережающего индикатора направления NASDAQ Composite. В нашем случае рост NASDAQ Composite и снижение совокупного числа новых максимумов минус новые минимумы говорят о том, что недавнее ралли NASDAQ вряд ли продолжится.

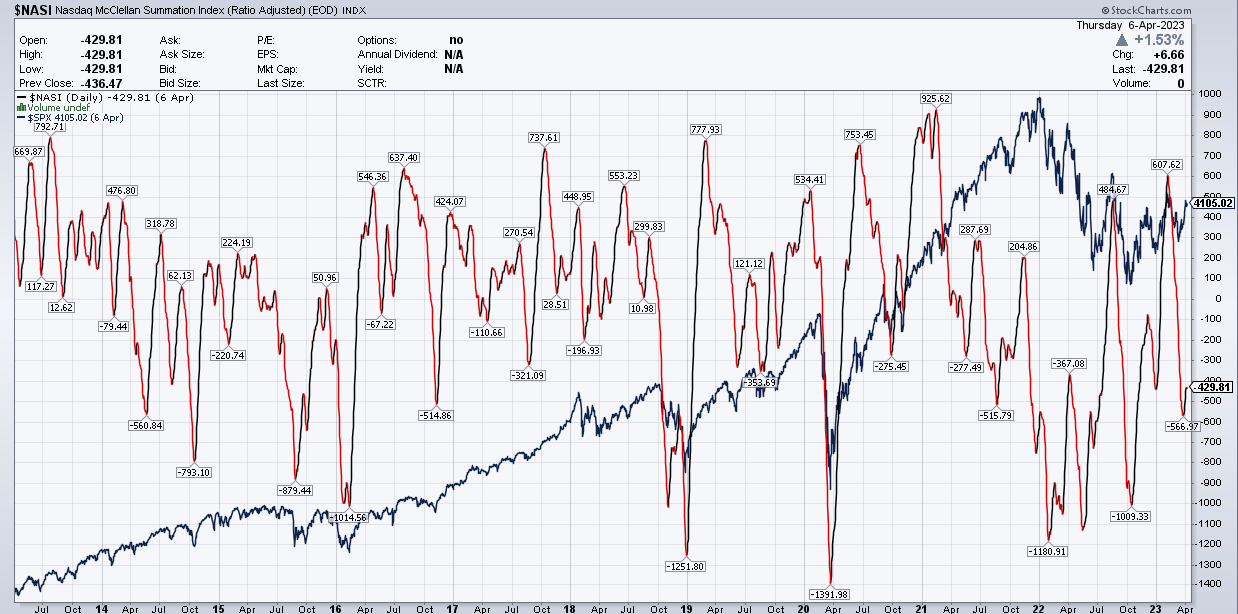

Кроме того, индекс суммирования Макклеллана не подает сигналов о сильном восходящем тренде. Этот индикатор не смог превысить 0 и, судя по всему, не сделает этого в ближайшем времени, что означает очень вялые попытки ралли. Ситуация развивалась по похожему сценарию в марте 2022 года, что тогда закончилось очень резким откатом в последующие недели.

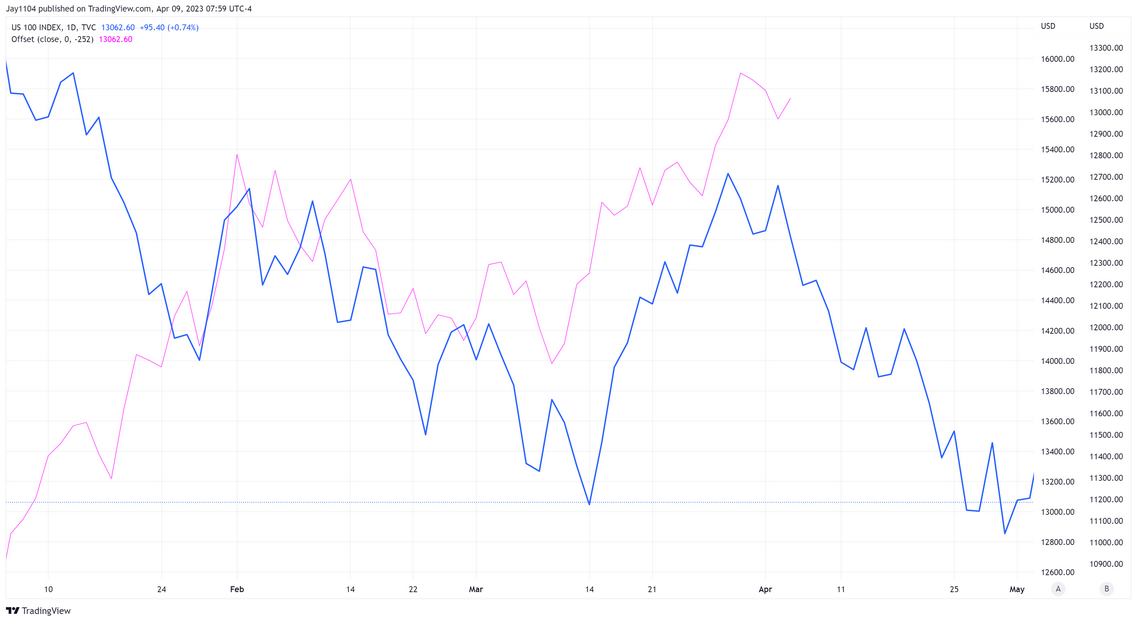

Индекс NASDAQ 100 сейчас, похоже, движется по той же траектории, что и в 2022 году. Сохранится ли этот паттерн — неизвестно, но он держится уже с 27 января.

По S&P 500 прослеживается устойчивый 40-дневной цикл, который берет свое начало в октябре 2021 года. В недавнем времени этот цикл был связан с отчетом по занятости, и по крайней мере с ноября он каждый месяц сигнализирует о переломном моменте. Если в этот раз произойдет то же самое, индекс, вероятно, будет снижаться до мая включительно.

Если S&P 500 действительно развернется вниз, на графике может сформироваться паттерн «голова и плечи». Участникам рынка необходимо быть начеку и следить за этим потенциальным паттерном.

На этой неделе участникам рынка, вероятно, будет необходимо пристальнее всего отслеживать доходность 30-летних трежерис, которая достигла нижней границы недавнего диапазона, при этом политика ФРС оказывает на нее ограниченное влияние. В районе 3,5% совершенно точно находится уровень поддержки, и этот уровень крайне важен для доходности 30-летних трежерис.

Если доходность удержится выше него, она может продолжить рост и достигнуть нового максимума. В случае отката ниже 3,5% возможно резкое падение.

На графике Nvidia (NASDAQ:NVDA), похоже, сформировалась перевернутая фигура «голова и плечи». Если это так, то получается, что акции почти достигли цели с коррекцией.

Несмотря на неуклонное повышение, RSI в последние дни выровнялся и теперь демонстрирует «медвежью» дивергенцию — у индикатора, в отличие от цены, не получается достигнуть более высокого максимума. Нам придется подождать и посмотреть, закончится ли на этом ралли NVIDIA. Это стало бы логичным моментом для завершения этого ралли без перспектив продолжения.

Акции Caterpillar (NYSE:CAT) резко снизились, вернувшись к уровню поддержки $209. Далее в рамках нисходящего тренда бумагам предстоит заполнить крупный гэп на $198.

В центре внимания на этой неделе будут оставаться акции региональных банков. Биржевой фонд S&P Regional Banking ETF (NYSE:KRE) совершил пробой вниз и проверяет на прочность ключевой уровень поддержки $42. Это важный уровень, у которого ETF консолидируется. Однако его пробой может спровоцировать снижение в сторону более низких уровней в районе $36.