США разрешили продажу российской нефти с танкеров

• Уоррен Баффетт, известный также как «оракул из Омахи», считается одним из самых успешных инвесторов в истории.

• Конгломерат Баффетта Berkshire Hathaway почти каждый год с 1965 года обгоняет S&P 500.

• C помощью инструмента скрининга акций InvestingPro я выявил пять компаний, которые стоят того, чтобы вы их добавили в свой портфель, если вы хотите инвестировать, следуя стратегии Баффетта.

• Хотите добавить в свой портфель другие перспективные акции? Пользователи InvestingPro получают эксклюзивный доступ к аналитическим инструментам и данным. Подробнее

Уоррен Баффетт может дать инвесторам несколько советов, в том числе как находить компании с конкурентным преимуществом, инвестировать в известные активы, покупать с прицелом на длинный горизонт и не переплачивать. Ранее на этой неделе я провел вебинар Investing.com, на котором я в подробностях рассказал о принципах инвестирования Баффетта и объяснил, какие качества он ищет в компаниях, прежде чем принять решение о покупке их акций.

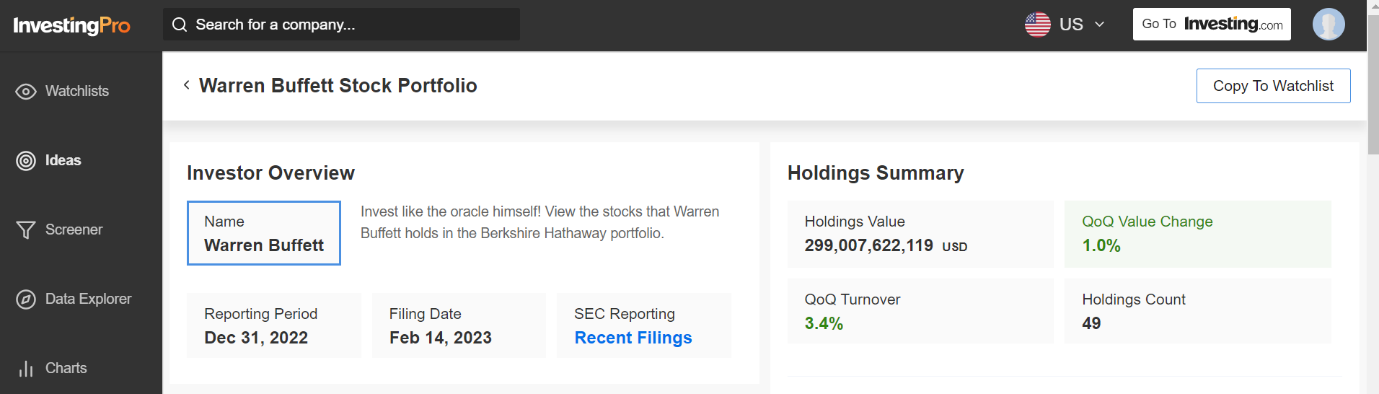

Полный список акций из его портфеля приводится на InvestingPro. В первую пятерку входят Apple (NASDAQ:AAPL), Bank of America (NYSE:BAC), Chevron (NYSE:CVX), Coca-Cola (NYSE:KO) и American Express (NYSE:AXP).

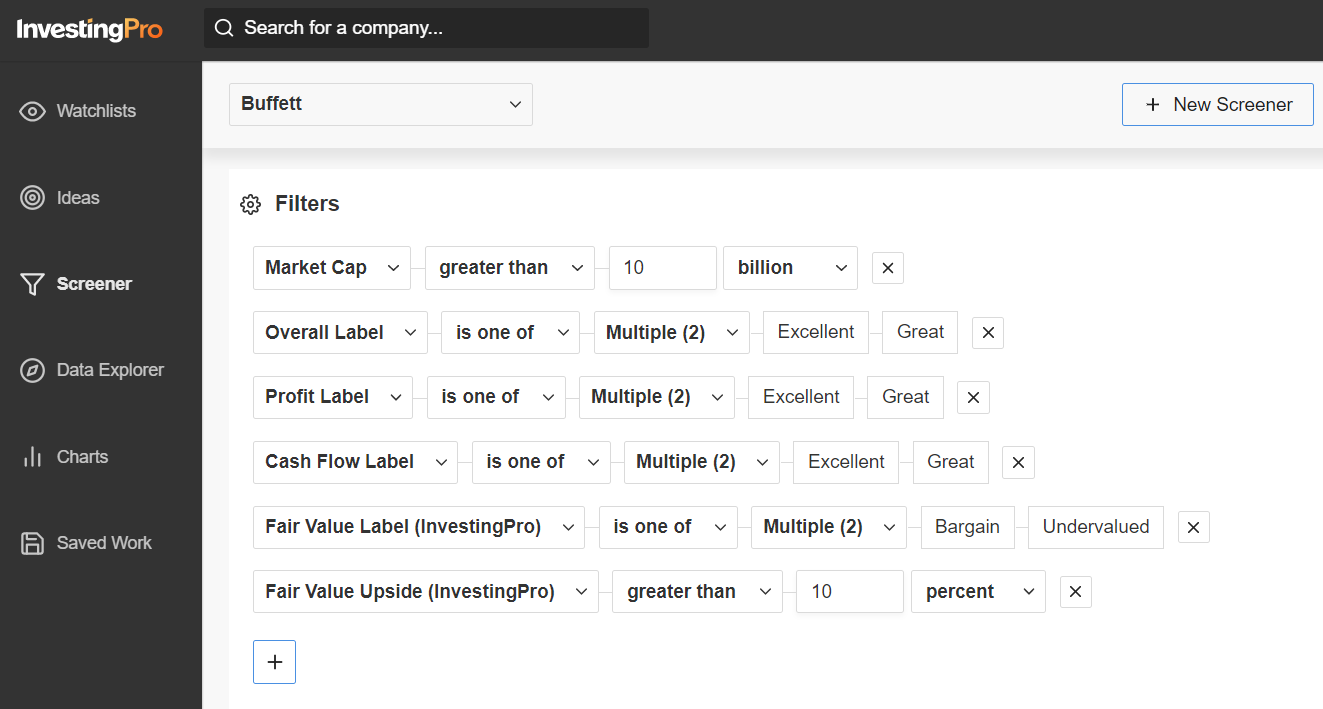

С учетом вышесказанного я провел методологический отбор с помощью инструмента скрининга InvestingPro среди акций более чем 7500 компаний, торгующихся на NYSE и Nasdaq, и составил небольшой список наблюдения из известных компаний с сильным ростом, устойчивой прибыльностью, хорошим денежным потоком и привлекательной оценкой.

Я сосредоточил свое внимание на акциях с рыночной капитализацией от $10 миллиардов.

Затем я нашел компании с «прекрасным» или «превосходным» рейтингом финансового благополучия. Рейтинг финансового благополучия представляет собой прогрессивную систему ранжирования акций, которая учитывает более 100 метрик, относящихся к росту компании, ее прибыльности, денежному потоку и оценке, а также сопоставляет компании друг с другом. Компании с самым высоким рейтингом по этим метрикам — это наиболее благополучные с финансовой точки зрения корпорации.

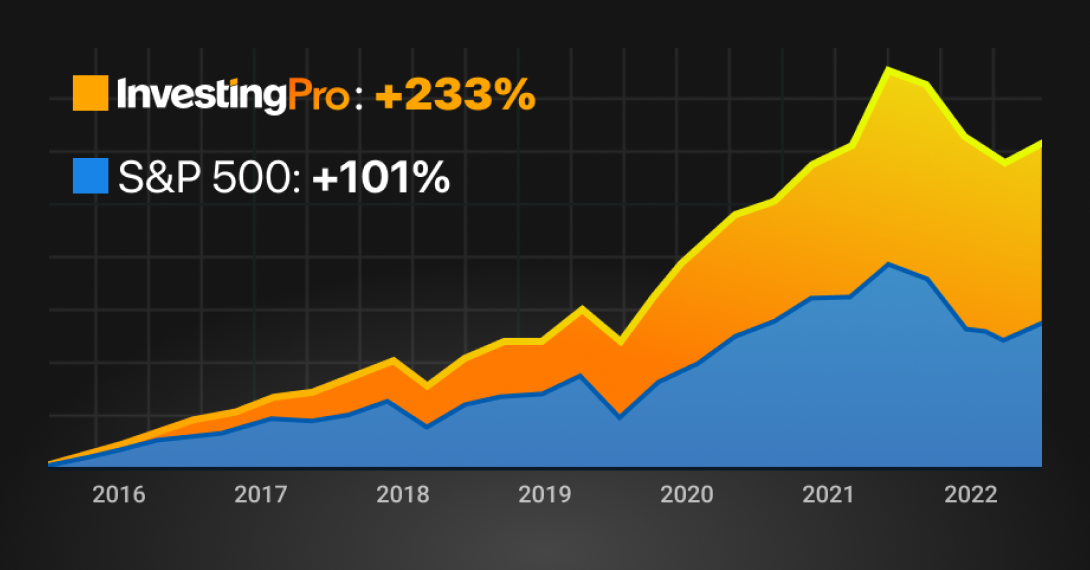

Проведенный командой InvestingPro тест показал, что за период с 2016 года компании с самым высоким рейтингом с большим отрывом опережают индекс широкого рынка S&P 500: за период по третий квартал 2022 года самые благополучные компании показали рост на 233% против 101% у индекса S&P 500, что эквивалентно годовой доходности 20,3% против 11,4% за последние семь лет.

Затем я оставил только те компании, чьи акции классифицируются как «дешевые» или «недооцененные» относительно справедливой стоимости. Бумаги причисляются к той или иной категории в зависимости от их потенциала роста к справедливой стоимости в процентах.

В наш список наблюдения попали компании с потенциалом роста к справедливой стоимости не менее 10%. Справедливая стоимость определяется с использованием нескольких моделей оценки, включая коэффициенты цена/прибыль, цена/продажи и цена/балансовая стоимость.

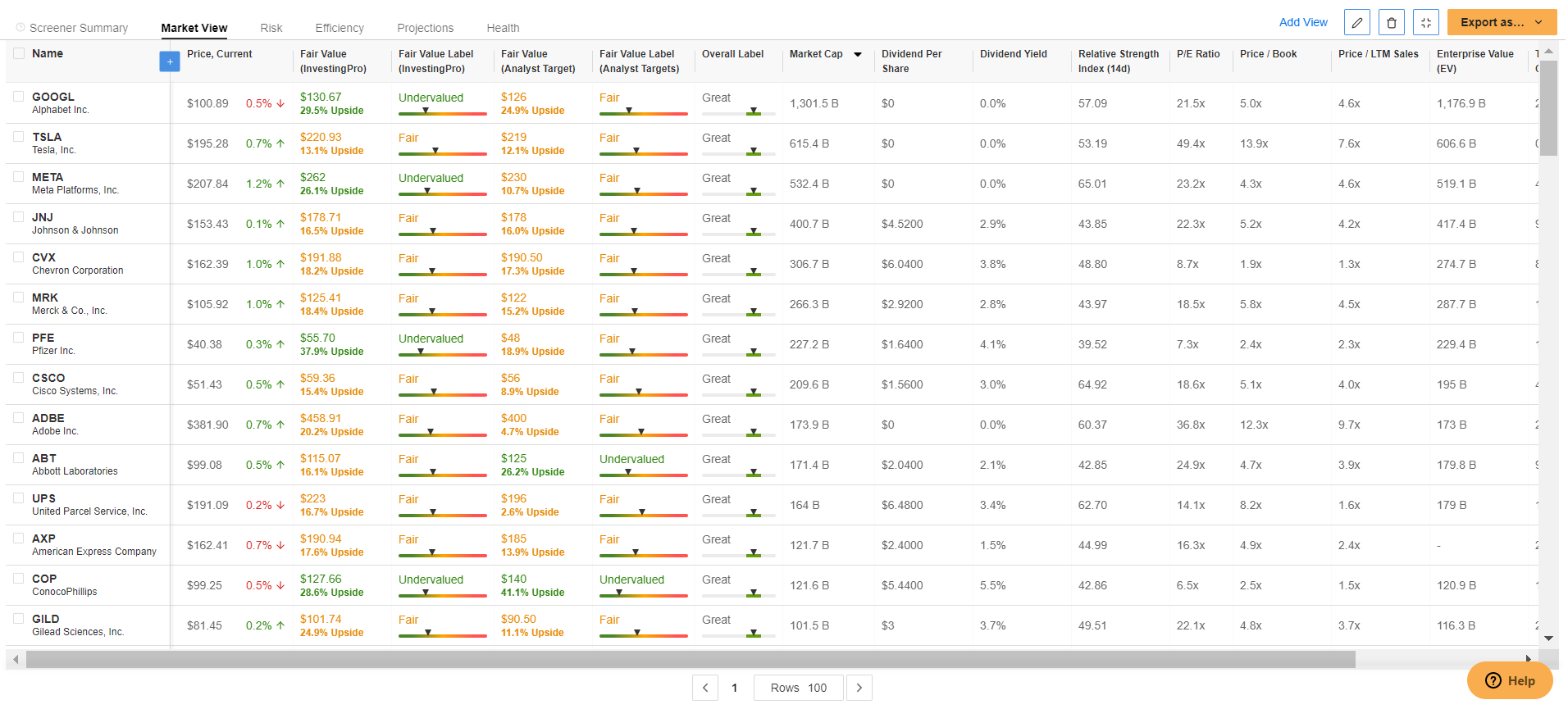

Всем этим критериям удовлетворяют в общей сложности 32 компании.

Источник: InvestingPro

Приведем пять компаний, чьи акции вы можете добавить в свой портфель, если вы хотите инвестировать согласно советам Баффетта.

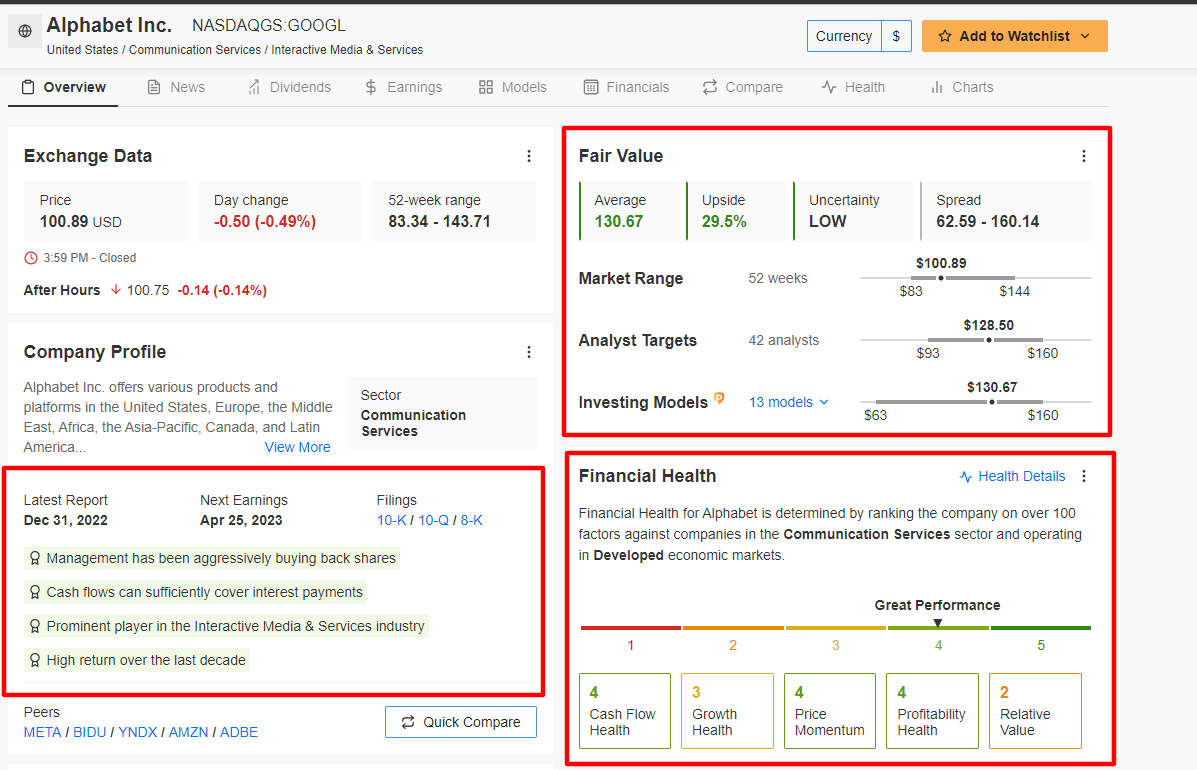

1. Alphabet

Alphabet (NASDAQ:GOOGL), материнская компания Google обладает, выражаясь словами Баффетта, «широкой экономической базой». Она относится к числу компаний с конкурентными преимуществами, которые защищают их от соперников и позволяют им со временем генерировать сверхприбыль.

Поисковый гигант и общепризнанный лидер в сфере цифровой рекламы входит в число самых доминирующих и прибыльных компаний в индустрии интернет-медиа и услуг.

У Alphabet почти идеальный рейтинг финансового благополучия — 4 из 5 — благодаря прибыльной бизнес-модели с взаимосвязью бизнес-сегментов и сильному свободному денежному потоку.

Источник: InvestingPro

Согласно модели InvestingPro, в следующие 12 месяцев акции Alphabet могут вырасти примерно на 30% к справедливой цене $130,67.

После того, как Баффетт несколько лет назад не купил акции Google, поскольку они выходили за рамки его компетенции, в прошлом он признавал, что ему следовало бы лучше понять эту компанию.

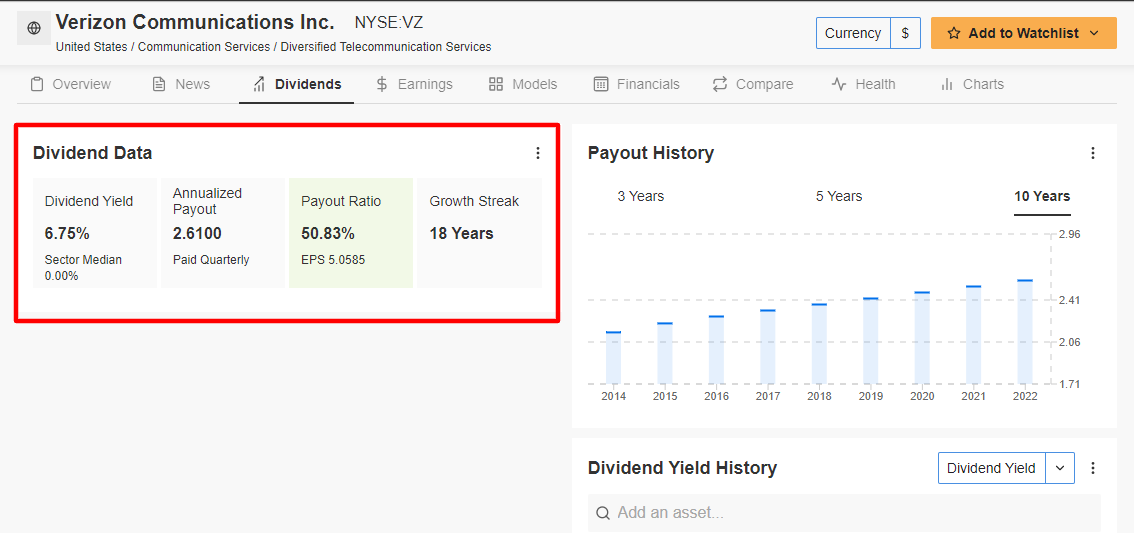

2. Verizon

Verizon Communications (NYSE:VZ) — это крупнейший мобильный оператор США, опережающий AT&T (NYSE:T) и T-Mobile (NASDAQ:TMUS). По состоянию на четвертый квартал 2022 года у компании было 143,3 миллиона абонентов.

Этот телекоммуникационный конгломерат входит в число 15 лучших акций S&P 500 по показателю дивидендной доходности. Она в настоящее время достигает 6,78%, превышая средние по рынку значения. Более того, телекоммуникационный гигант увеличивал свой годовой дивиденд 18 лет подряд, что свидетельствует о высокой эффективности и огромном запасе наличности.

Источник: InvestingPro

По текущей цене ниже $40 акции Verizon торгуются с чрезвычайно большим дисконтом относительно количественных моделей InvestingPro, согласно которым бумаги обладают потенциалом роста с текущих уровней на 18,2% в течение следующих 12 месяцев.

Berkshire Hathaway (NYSE:BRKb) открыла позицию в Verizon, купив 159 миллионов акций в четвертом квартале 2020 года. К настоящему моменту Баффетт полностью закрыл эту позицию.

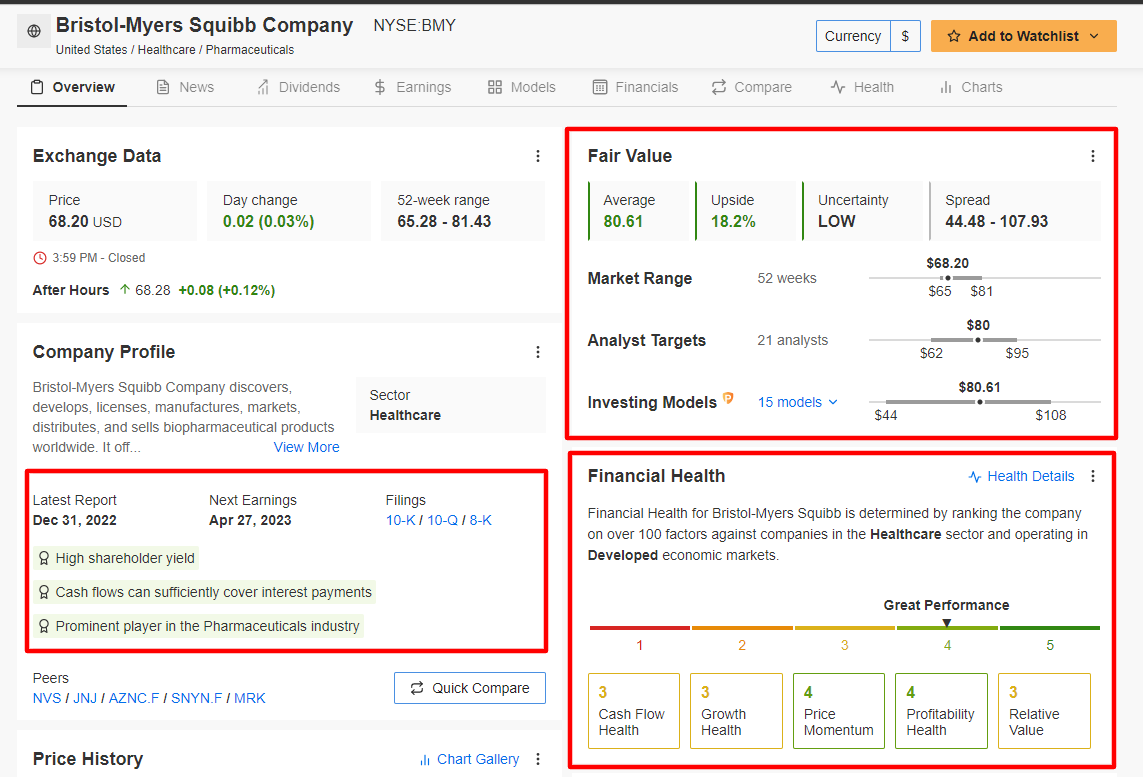

3. Bristol-Myers Squibb

Bristol-Myers Squibb (NYSE:BMY), один из ведущих фармпроизводителей мира, соответствует многим требованиям, которые Баффетт предъявляет компаниям.

Эта компания производит несколько препаратов, генерирующих ежегодно $1 миллиард выручки или более, в том числе лекарства для лечения онкологических, иммунных, сердечно-сосудистых заболеваний и фиброза.

Bristol-Myers Squibb выплачивает хороший дивиденд — $0,57 на акцию ежеквартально, что подразумевает годовые выплаты в размере $2,28 при доходности 3,34%.

Акции BMY, что неудивительно, сейчас существенно недооценены согласно моделям InvestingPro и в течение ближайших 12 месяцев могут вырасти на 18% к справедливой цене $80,61.

Источник: InvestingPro

Как и Verizon, Bristol-Myers Squibb в прошлом входила в состав портфеля Berkshire. Баффетт купил акции BMY в 2020 году и затем продал их в 2022 году в рамках общего отказа от акций фармацевтических компаний.

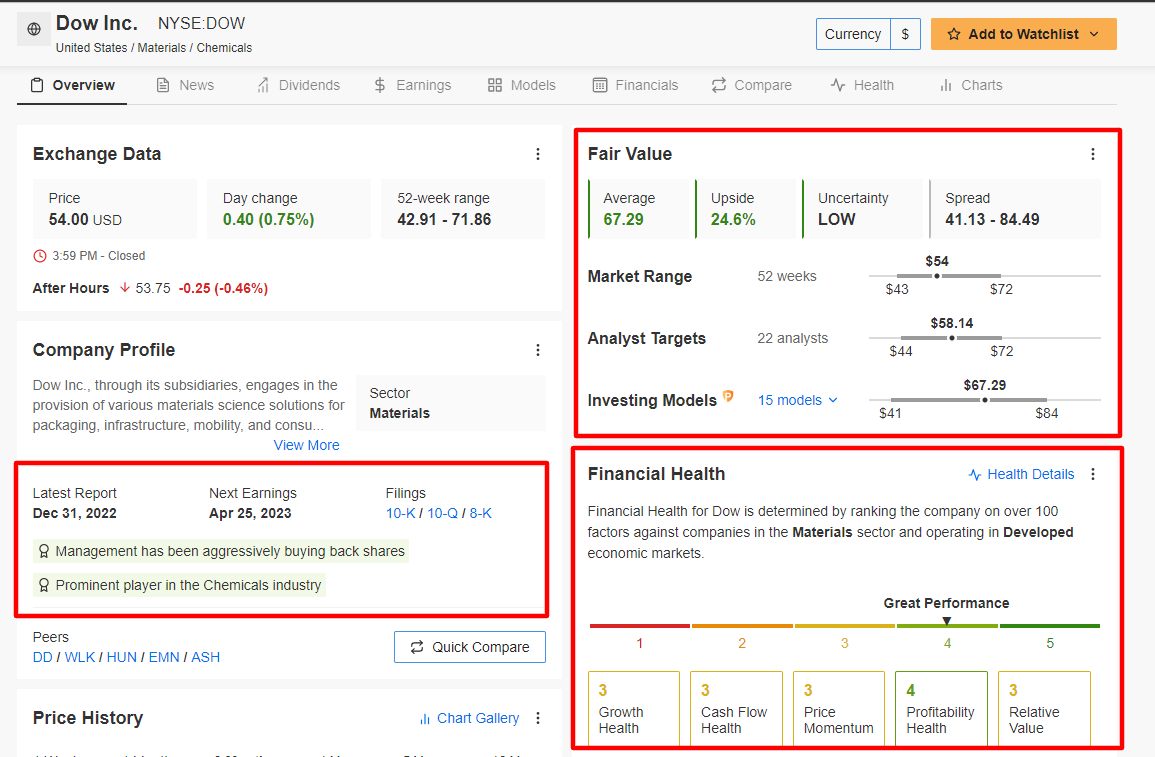

4. Dow Inc

Dow Inc (NYSE:DOW), ведущая деятельность в более чем 160 странах, входит в число трех крупнейших химпроизводителей в мире. Компания обладает безупречным балансом, огромным запасом наличности, сильным дивидендом и привлекательной оценкой, удовлетворяя большинству критериев из списка Баффетта.

Этот международный производитель химикатов доказал со временем свою способность с успехом преодолевать экономическую неопределенность и продолжать увесистые выплаты инвесторам благодаря диверсифицированным и незыблемым фундаментальным показателям.

Источник: InvestingPro

Годовой дивиденд Dow составляет $2,80 при доходности 5,19%. По этому показателю компания числится среди лидеров сектора базовых материалов.

Как можно было ожидать, усредненная справедливая стоимость акций Dow согласно InvestingPro подразумевает потенциал роста почти на 25% с текущей рыночной цены в следующие 12 месяцев.

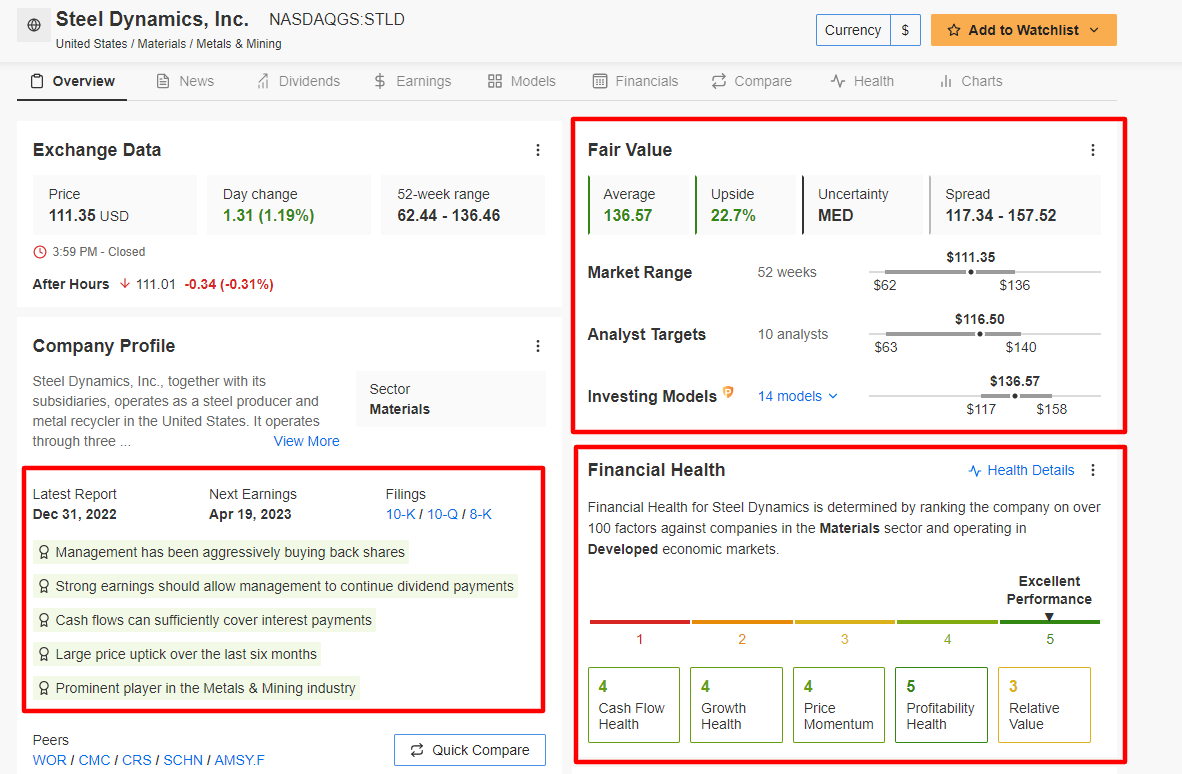

5. Steel Dynamics

Steel Dynamics (NASDAQ:STLD) — один из ведущих американских производителей стали, занимающий третье место среди производителей углеродистой стали в стране с производственными мощностями 13 миллионов тонн.

Как показывает InvestingPro, Steel Dynamics находится в прекрасной финансовой форме благодаря радужным перспективам прибыли и роста в сочетании с разумной оценкой. Pro также акцентирует внимание еще на нескольких ключевых аспектах, касающихся прежде всего обратного выкупа акций и выплаты дивидендов.

Источник: InvestingPro

Steel Dynamics увеличивает свои дивиденды 10 лет подряд, доказывая свою способность продолжать выплачивать дивиденд независимо от экономического климата.

Количественные модели InvestingPro указывают на потенциал роста акций на 22,7% в следующие 12 месяцев. Справедливая стоимость составляет $136,57.

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 ETF (NYSE:SPY) и Invesco QQQ Trust ETF (NASDAQ:QQQ). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR ETF (NYSE:XLK).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.