Рублю предрекают резкое падение в этом году

Белые начинают и выигрывают. На самом деле так происходит не всегда. Смотря с чего начать. Если речь идет о повышении ставки, то это хорошая новость для валюты. Если о рецессии – плохая. Потенциально мы находимся в ситуации, когда спад в экономике США может наступить раньше, чем в других странах. И это неприятное известие для американского доллара. В среднем он падал на 5,5%, когда Штаты попадали в рецессию, а выборка из 30 государств – нет. Напротив, когда ВВП США и остального мира сокращались вместе, индекс USD рос на 4,6%.

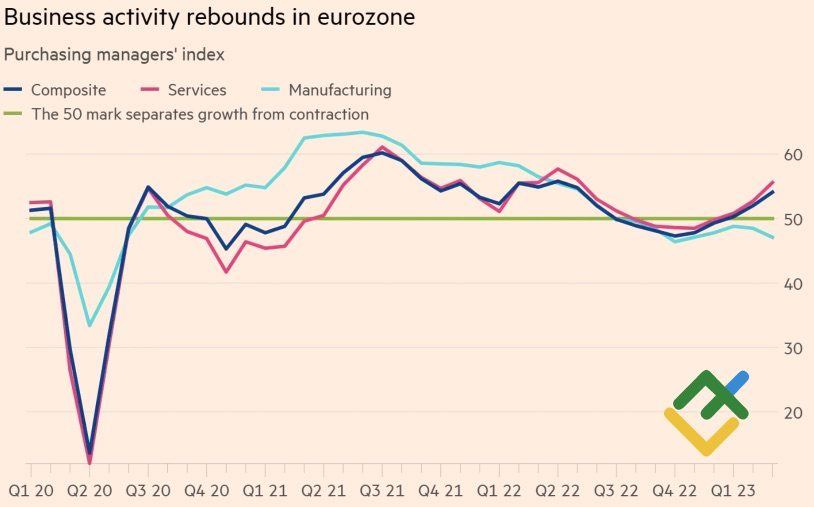

Одной из причин падения EUR/USD в 2022 являлись опасения по поводу спада в экономике еврозоны под влиянием энергетического кризиса. Однако худшего сценария событий удалось избежать. Более того, в марте деловая активность в валютном блоке достигла 10-месячного максимума в 54,1. Несмотря на банковский кризис и поглощение Credit Suisse (SIX:CSGN) своим конкурентом UBS Group (SIX:UBSG).

Динамика европейской деловой активности

Источник: Financial Times

Обвал евро к $1,0715 стал результатом опасений, что зараза перекинулась из Швейцарии в Германию. Инвесторам показалось, что очередной жертвой стал Deutsche Bank (ETR:DBKGn). На самом деле позиции немецкого кредитора более чем устойчивы. Чистая прибыль в 2022 достигла 15-летнего пика в $6,1 млрд, в отличие от $8 млрд чистых убытков Credit Suisse. Чистый процентный доход или разница, которую банк зарабатывает на ссудах и выплатами вкладчикам, вырос на 39%. Показатели ликвидности и капитала были устойчивыми. Просто когда на рынке паника, инвесторы сначала продают, а потом разбираются.

Улучшение состояния экономики и крепкие позиции банковской системы позволяют ЕЦБ находиться в статусе главного «ястреба» среди крупных регуляторов мира. В отличие от ФРС, которая в марте повысила ставки лишь на 25 б.п. и намекнула на паузу, Европейский центробанк прибавил 50 б.п., а Кристин Лагард заявила, что возвращение инфляции к таргету в 2% в еврозоне не подлежит обсуждению и не потребует компромиссов.

Дивергенция в монетарной политике служит путеводной звездой EUR/USD на фоне сокращения дифференциалов доходности облигаций США и Германии. В середине марта разрыв уменьшился до 70 б.п. Последний раз такая цифра имела место в 2021, когда евро торговался выше $1,21.

Динамика EURUSD и дифференциала доходности облигаций США и Германии

Источник: Bloomberg

По мнению Societe Generale, Citi и Deutsche Bank, инфляция в еврозоне создаст дополнительный импульс для EUR/USD и подтолкнет котировки пары к 1,1. В этом отношении релиз данных по потребительским ценам за март по праву выглядит ключевым событием последней недели месяца. Несмотря на прогнозируемое экспертами Bloomberg замедление CPI, базовый индикатор способен вырасти до нового рекордного пика в 5,8%.

На мой взгляд, паника вокруг Deutsche Bank создала прекрасную возможность купить EUR/USD подешевле. Как отмечалось ранее, пока основная валютная пара торгуется выше 1,0715, следует делать акцент на длинные позиции. Будем их наращивать в случае возвращения евро выше $1,08 и $1,0825.