Друг Трампа заключил сделку с Новатэком по добыче газа на Аляске

Мои давние подписчики наверняка помнят хотя бы один из множества сделанных нами прогнозов о направлении различных рынков. Хотя он далеко не исчерпывающий, приведенный ниже список содержит некоторые из наших особенно запомнившихся клиентам прогнозов, сделанных за последнее время:

«- Июль 2011 года. Мы прогнозировали ралли DXY с 73 к целевому уровню 103,53, пока ФРС активно проводила количественное смягчение, и все ждали обвала доллара. Рынок первоначально вырос до целевого уровня 103,82, после чего начался многолетний откат, как мы и ожидали.

- Август 2011 года. Мы прогнозировали, что золото, переживавшее тогда параболическое ралли, сформирует пик на уровне $1921. Мы также ожидали, что, прежде, чем сформировать пик, цены упадут в район $1000. Рынок сформировал вершину в пределах $6 от нашей цели (и затем упал до уровней, находившихся в пределах $50 от нашей цели падения).

- Сентябрь 2015 года. Мы запустили сервис EWT Mining Stock и начали рекомендовать к покупке акции таких компаний, как Barrick Gold (NYSE:GOLD) (торговались тогда по $7) и Newmont Mining (NYSE:NEM) ($16), хотя многие нас считали «сумасшедшими».

- Декабрь 2015 года. Мы дали прогноз о том, что золото сформирует важное дно, в тот день, когда это дно было сформировано, хотя настроения на рынке на тот момент были чрезвычайно “медвежьими”, и ожидался пробой ниже $1000.

- Декабрь 2015 года. Мы ждали формирования вершины по SPX в районе 2100 с последующим откатом в сторону 1800 и затем “глобальное ралли” по крайней мере до 2600, “независимо от того, кто победит на выборах” в 2016 году. Рынок сформировал дно на уровне 1810 и начал сильное ралли к 2872.

- Ноябрь 2018 года. Мы прогнозировали дно по TLT в районе 112/113 и последующее более сильное ралли. TLT сформировал дно на 119,90 и затем вырос до 179,70, хотя ФРС продолжала активно повышать ставки на момент формирования дна.

- Ноябрь/декабрь 2019 года. Мы ждали коррекцию на 30% в первом квартале 2020 года. В феврале 2020 года начался обвал рынка на фоне пандемии коронавируса.

- Март 2020 года. Мы прогнозировали дно по SPX на 2200 и ралли по меньшей мере до 4000. Рынок сформировал дно в пределах 8 пунктов от нашей цели.

- Апрель 2022 года. Мы рекомендовали фиксировать прибыль по львиной доле нашей позиции в NEM, открытой в 2015 году по $16, в районе $84/85. Акции NEM сформировали вершину на уровне 86,37 и затем сразу же упали на 57%».

Упоминаю я все это потому, что всякий раз при подобных разворотах большинство участников рынка считало, что рынок никогда не последует нашим ожиданиям и продолжит двигаться по своей прежней траектории. Рыночные настроения были настолько укоренившимися в текущем на тот момент цикле, что большинство участников рынка могли смотреть на происходящее исключительно через линейную оптику.

А ведь динамика рынков не линейная. Поэтому напрашивается вопрос, почему многие формулируют свои ожидания относительно динамики рынка в соответствии именно с линейным подходом. Это подводит меня к теме, которую я хочу обсудить на этой неделе, и охват обсуждений на этот раз будет гораздо обширнее, чем обычно.

Если говорить об очень долгом горизонте, то, по моим ожиданиям, нас впереди ждет «медвежий» рынок, который продлится как минимум 5–8 лет, но может растянуться и на все 20 лет. Однако, прежде чем поговорить об этом, мне бы хотелось сделать пару уточнений.

Во-первых, я пока не видел абсолютных доказательств того, что «медвежий» рынок именно такой степени действительно начался. На самом деле я не исключаю, что S&P 500 сначала вырастет выше 5000, прежде чем всерьез начнется «медвежий» рынок. При этом я исхожу из того, что полную ясность мы получим в течение оставшейся части 2023 года. Если позднее в этом году рынок ясно даст нам понять, что долгосрочный «медвежий» рынок действительно начался, нам всем придется не откладывая взглянуть на будущее по-новому.

Если же рынку удастся совершить еще одно ралли к новым рекордным максимумам, я все равно буду ждать масштабного «медвежьего» рынка, как я отметил ранее.

Во-вторых, когда долгосрочный «медвежий» рынок подтвердится, я не смогу наверняка сказать, продлится ли он два десятилетия, пока этому рынку не исполнится примерно 6–9 лет.

Многие читатели в комментариях выражают свое категорическое несогласие с моим прогнозом о возможном «медвежьем» рынке продолжительностью 20 лет. Приведу один типичный комментарий, отражающий распространенное представление о том, как устроен фондовый рынок:

«Никогда такого не было, чтобы фондовый рынок падал и не восстанавливался... Никогда. Я не вижу никаких проблем с инвестированием и продолжаю этим заниматься. Моим клиентам это приносит хорошие результаты... последние 42 года... Рынок со временем вырастет, если только вся Америка не развалится. Рынок всегда восстанавливался... И всегда будет восстанавливаться».

Это говорит человек с 42-летним опытом. Можно, конечно, вернуться еще дальше во времени, и вы увидите, что в целом он прав. Последние 100 лет фондовый рынок большую часть времени двигался по восходящей траектории. Самый долгий «медвежий» рынок в современной истории продолжался с 2000 по 2009 год. Так что мой прогноз о «медвежьем» рынке длиной в 5–8 лет не должен показаться странным большинству участников рынка.

Но как насчет моего мнения о том, что он может продлиться 20 лет? Вы считаете это невозможным только потому, что на вашем веку такого еще не было? Вы смотрите на рынок исключительно через линейную оптику? А движутся ли финансовые рынки линейно?

Несколько лет назад я ожидал, что S&P 500, после предполагаемого отката в район 2200, вырастет до 5000–6000, прежде чем начнется долгосрочный «медвежий» рынок. Сейчас же я вижу весомые основания полагать, что долгосрочный «медвежий» рынок, возможно, уже начался — раньше, чем я первоначально ожидал. Как я уже отметил, ситуация должна проясниться в течение оставшейся части 2023 года. Тем не менее, я считаю, что нас впереди ждет долгосрочный «медвежий» рынок.

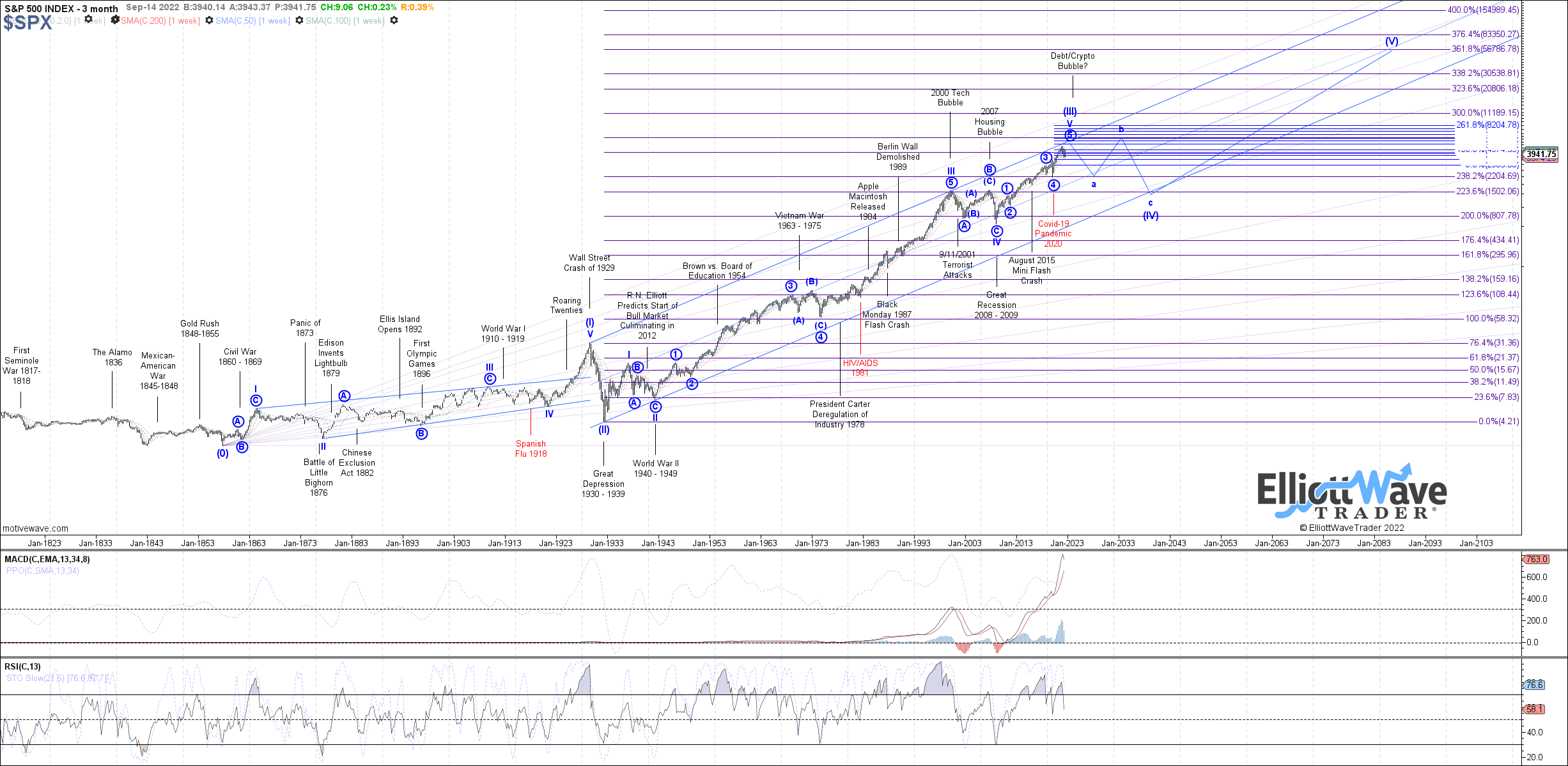

Давайте посмотрим на наш график для S&P 500, охватывающий более 100 лет.

Источник: Elliottwavetrader.net

Позвольте мне еще раз объяснить, почему я считаю, что нас ждет очень долгий «медвежий» рынок. Приведу цитату из одной из своих старых статей:

«Мне хотелось бы начать с рыночного прогноза, сделанного в далеком 1941 году. В 1941 году, пока вокруг него бушевала Вторая мировая война, Ральф Нельсон Эллиотт сделал следующий рыночный прогноз:

“[В 1941 году] должна произойти последняя коррекция 13-летнего [медвежьего] паттерна. Она также должна ознаменовать собой начало нового суперцикла…, сопоставимого по многим параметрам с продолжительным [подъемом] с 1857 по 1929 год. [Этот] суперцикл, как ожидается, достигнет кульминации не раньше примерно 2012 года.”

Для тех из вас, кто не понял эту цитату, Эллиотт прогнозировал начало 70-летнего “бычьего” рынка на фоне бушевавшей вокруг него Второй мировой войны. Прогноз весьма поразительный, хотя он и промахнулся на одно десятилетие. И все же, если рынок действительно сформирует вершину в течение следующих нескольких лет, Эллиотт окажется примерно на 88% прав со своим прогнозом. Лично мне на своем веку не доводилось встречать столь поразительных прогнозов, как тот, что сделал Эллиотт в 1941 году. И опять же, только подумайте, в какие времена был сделан этот прогноз, и как глупо он тогда, должно быть, звучал.

Опираясь на мудрость титанов, я предвижу потенциальную кульминацию этого очень длинного “бычьего” рынка и появление большого “медвежьего” рынка невиданных для современного времени масштабов.

Получается, что обвал 1929 года был “медвежьим” рынком 2-й волны, тогда как сейчас близится завершение 100-летнего “бычьего” рынка 3-й волны. Как только 3-я волна завершится, она сменится “медвежьим” рынком 4-й волны.

В волновом анализе Эллиотта есть такое понятие, как теория чередования. Согласно нему, если 2-я волна была резкой и быстрой коррекцией, то 4-я волна той же степени, вероятно, будет длительной и затяжной. Поскольку 3-я волна, с которой началась Великая депрессия, была относительно кратковременным обвалом, будет разумно предположить, что 4-я волна может быть длительной и затяжной.

Так что с учетом всех этих факторов разумно будет ожидать, что после завершения 3-й волны в ближайшие несколько лет начнется длинный и затяжной “медвежий” рынок в рамках 4-й волны, у которой такая же степень, как у 2-й волны, принесшей с собой Великую депрессию. Быть может, нам нужно готовиться к Великой депрессии исходя из этих ожиданий…

Я не считаю рынок линейной средой. Это один из самых ценных уроков, которые я извлек из волнового анализа Эллиотта. Более того, одним из главных преимуществ волнового анализа Эллиотта является наличие рыночного контекста, которого я не встречал в других методах анализа. Текущий рыночный контекст позволяет нам взглянуть на рынок, охватив временной отрезок более 100 лет.

Джордж Сантаяна однажды сказал, что “те, кто не учатся на истории, обязательно ее повторят.” Я настоятельно рекомендую нам принять к сведению уроки, которые можно извлечь из сходства периода, предшествовавшего Великой депрессии, и текущей рыночной структуры.

Позвольте мне еще раз повторить мысль, высказанную в начале статьи. Лично я, если уж на то пошло, не отношусь ни к пермабыкам, ни к пермамедведям. Я скорее просто хочу всегда быть на правильной стороне рынка. Таким образом, я всегда за прибыль. И в этом смысле я привожу свой анализ без какой-либо предвзятости и предубеждений. Я лишь объясняю вам то, что объективно вижу. И если вы призадумаетесь и попытаетесь понять, что я пытаюсь до вас донести, эффект будет отрезвляющим.

Опять же, я не предупреждаю постоянно о неминуемом “медвежьем” рынке, как это делают многие другие авторы и аналитики по тем или иным причинам. Вы прекрасно знаете, о ком я говорю. Рано или поздно они окажутся правы, как сломанные часы. Я же лишь стремлюсь быть на правильной стороне рыночного тренда и не руководствуюсь какими-либо предубеждениями относительно направления рынка, кроме тех, что исходят от самого рынка».

Я не могу с точностью сказать, продлится грядущий «медвежий» рынок 5–8 лет или целых 20 лет, по той простой причине, что мне нужно будет оценить природу ралли, которое возникнет после первых 5–8 лет. Если это ралли будет явно коррекционным, то станет ясно, что долгосрочный «медвежий» рынок продлится по меньшей мере 13 лет, а может быть и 21 год.

Позвольте мне привести еще один отрывок из моей старой статьи:

«Наконец, хочу также отметить, что я большой оптимист. Те, кто знаком с моей биографией, знают, что я не валяюсь сейчас разочарованный в жизни где-нибудь в канаве, а добился того, чего добился, именно благодаря своему оптимизму. Поэтому мне непросто писать такую статью. По этой причине прошу вас принять к сведению контекст этой статьи, поскольку ее совершенно точно написал не пермамедведь или хронический пессимист, так что, пожалуйста, отнеситесь к ней со всей серьезностью».

Опять же, многое из сказанного здесь заденет за живое таких людей, как наш комментатор с 42-летним опытом, а таких людей очень много. Но давайте посмотрим на Японию и на то, как долго там продлился «медвежий» рынок. Индекс Nikkei достиг вершины в конце 1989 года и сформировал дно только в 2009 году. Вот вам и 20 лет.

Если действительно погрузиться в историю (глубже нашего комментатора с 42-летним опытом), то мы увидим, что в Европе был «медвежий» рынок с 1768 по 1784 год. Это 16 лет. А если посмотреть на наш график более чем за 100 лет, то вы увидите, что «медвежий» рынок в начале XIX века, возможно, длился 30 лет.

Можем ли мы сбрасывать со счетов вероятность «медвежьего» рынка в США продолжительностью не одно десятилетие после почти 90-летнего «бычьего» рынка, который продлился с начала 1930-х годов и до начала 2020-х годов и во время которого самые крупные коррекции длились не больше 10 лет? Если ваши знания об истории рынков ограничиваются не только современным периодом, вы обязательно найдете в прошлом подтверждения того, что такой сценарий возможен. Однако большинство из нас ориентируется на недавнее прошлое.

И все же, отталкиваясь от истории и аналитического наследия Ральфа Нельсона Эллиотта, я могу сказать, что в США существует высокая вероятность долгосрочного «медвежьего» рынка. Здесь стоит снова отметить, что я всегда ищу подтверждения и никогда не буду упертым сторонником того или иного подхода. Так что я продолжу прислушиваться к посылаемым рынком сигналам. Нынешний год, вероятно, покажет, будет ли у нас еще одно ралли, прежде чем всерьез начнется долгосрочный «медвежий» рынок, либо же он уже и в самом деле начался.

И, пожалуйста, умоляю вас, не смотрите на рынки через линейную оптику. Финансовые рынки — это не линейная среда. Если вы будете смотреть на рынки сквозь линейную оптику, вы лишь сильнее пострадаете от надвигающегося долгосрочного «медвежьего» рынка. Ради своих близких вы обязаны к нему должным образом подготовиться, а не прятать голову в песок, считая, что такого просто не может быть только потому, что вы не наблюдали подобного в Америке за все то время, что живете на белом свете.