Рублю предрекают резкое падение в этом году

Для того, чтобы определить, куда вкладывать деньги, и в какую сторону направится EUR/USD, нужно понять, что происходит с американской экономикой. Но сделать это сейчас не представляется возможным. Серия позитивных сюрпризов от макроиндикаторов США перевернула с ног на голову представление, что из-за агрессивной монетарной рестрикции ФРС Штаты готовятся к рецессии. Если и дальше так будет продолжаться, возникнет закономерный вопрос: не следует ли закрыть все центробанки, если их крупнейший за последние десятилетия поворот в денежно-кредитной политике не оставляет никаких следов в экономике?

Почему вместо ожидаемой мягкой или жесткой посадки американский самолет вновь идет на взлет? Виновата ли в этом хорошая погода? Или ожидания были чересчур занижены? Или экономика шатается из стороны в сторону, реагируя то на восстановление после пандемии, то на повышение ставки по федеральным фондам?

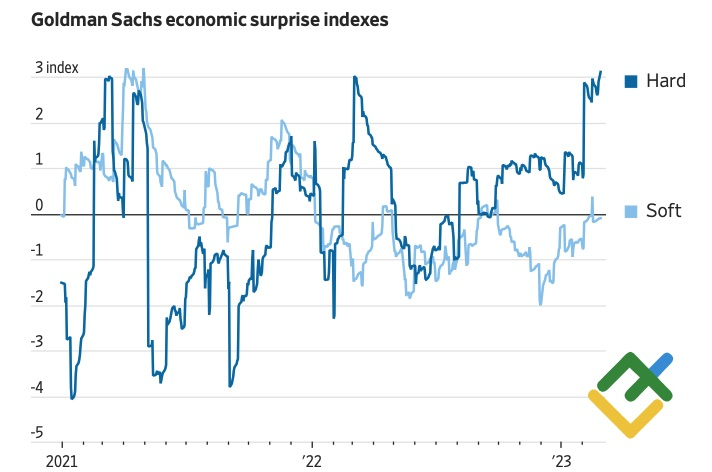

Путаница усугубляется противоречиями между твердыми данными, такими как безработица и розничные продажи, и мягкими, основанными на опросах. Экономические сюрпризы по первой группе были самими сильными с тех пор, как ФРС начала ужесточать денежно-кредитную политику. Чего не скажешь о мягких данных.

Динамика экономических сюрпризов в США

Источник: Wall Street Journal

Когда рынок не понимает, что ему делать, он начинает вести себя неадекватно. Долгое время фондовые индексы США воспринимали хорошие новости от экономики как плохие для себя, но более сильная статистика по деловой активности в производственном секторе от ISM по сравнению с прогнозами поспособствовала тому, что S&P 500 закрыл неделю в зеленой зоне после четырех пятидневок в минусе. Инвесторы начинают предполагать, что высокие ставки не разрушат экономику? И сколько бы ФРС не лила холодную воду, она продолжит оставаться горячей? Зачем тогда центробанк?

Есть мнение, что последствия монетарной рестрикции начнут ощущаться только при определенном уровне ставки. Либо Федрезерв еще до нее не дошел, либо временной лаг слишком короток, чтобы экономика начала охлаждаться. В любом случае ФРС не может рисковать, не говоря о большем повышении стоимости заимствований в ответ на сильную статистику. Джером Пауэлл просто обязан предстать «ястребом» в ходе своего двухдневного выступления перед Конгрессом США.

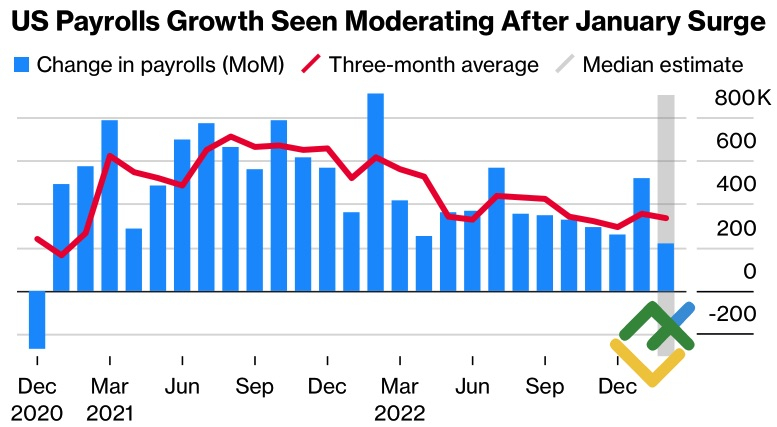

Другое дело, что все точки над i расставит не он, а отчет об американском рынке труда за февраль. Эксперты Bloomberg прогнозируют рост занятости на 215 тыс., однако предыдущая оценка была превышена почти в три раза, что заставляет сомневаться в новой.

Динамика американской занятости

Источник: Bloomberg

Спичи Джерома Пауэлла на Капитолийском холме и статистика по занятости, которую инвесторы с нетерпением ожидают увидеть уже несколько недель подряд, обещают повышенную волатильность в паре EUR/USD. Велика вероятность ложных пробоев диапазона консолидации 1,0575-1,0675. В таких условиях следует либо оставаться вне рынка, либо часто менять позиции, фиксируя незначительную прибыль.