Summary | В двух словах

Вот темы, которые привлекли наше внимание:

• Что такое вайбцессия.

• Почему венчурные фонды накопили и не тратят рекордные объемы капитала.

• Отвернется ли удача от пассивных инвесторов.

• Почему Robinhood протестует против того, чтобы брать деньги с инвесторов.

• Как фондовый рынок предсказывает окончание рецессии.

Bird’s view: Макро

«Самое главное — это общественные настроения, они определяют успех или поражение».

Авраам Линкольн

В прошлом выпуске дайджеста мы говорили о том, как прежде безошибочный индикатор рецессии — превышение краткосрочных ставок над долгосрочными — в этот раз может оказаться ложным сигналом. По крайней мере, так считает его создатель.

Но это не единственный показатель, который внезапно дал сбой. Одним из самых загадочных явлений в американской экономике в прошлом году стало противоречие между разными показателями экономической активности — традиционными «твердыми данными» и «мягкими данными», отслеживающими настроения потребителей и бизнеса.

Так, индексы промышленного производства и личных расходов потребителей росли в течение года, также как и ВВП. Уровень безработицы оставался самым низким за последние 50 лет — при таком «рецессии не бывает», как говорит Джанет Йеллен. Однако американцы почему-то не испытывали такой же уверенности, как министр финансов.

В середине года индекс настроения потребителей Мичиганского университета достиг рекордно низкого уровня, демонстрируя их пессимизм в отношении будущего экономики. Индексы деловой активности в производственной сфере и сфере услуг, отслеживаемые Институтом управления поставками, тоже снижались на протяжении всего года.

Такая противоречивая динамика разных индикаторов привела к рождению нового понятия — «вайбцессия». Его идея в том, что ухудшение восприятия экономики бизнесом и населением (плохие предчувствия, или vibes) приводит к фактическому сокращению экономической активности. В конце концов, рецессия — это во многом психологический феномен: потребители теряют уверенность в будущем экономическом росте и в своем уровне дохода; компании ожидают, что продажи снизятся; в итоге население тратит меньше, а бизнес сокращает инвестиции. Рецессия становится самоисполняющимся пророчеством.

Как показал 2022 год, этот сценарий остался гипотетическим. Рецессия так и не наступила, по крайней мере пока. Тогда насколько вообще полезны опережающие индикаторы в целом и данные различных опросов в частности?

Попытка выяснить это сделана в новом исследовании ФРС. В нем все факторы, способные служить предупреждением о том, что ждет экономику в будущем, делятся на три группы: сигналы с финансовых рынков, такие как цены на акции и курсы валют; опережающие индикаторы активности, основанные на опросах; показатели, отражающие состояние делового цикла, такие как уровень безработицы и инфляции.

Изучение этого набора сигналов позволило исследователям сделать несколько выводов. Во-первых, ни один из факторов сам по себе не способен стать ключевым предвестником рецессии, фокусирование только на какой-то одной группе индикаторов может ввести в заблуждение. Во-вторых, подходы, акцентирующие внимание на кривой доходности, могут преувеличивать сигнал о предстоящей рецессии, если не учитываются другие факторы.

Наконец, все показатели полезны по-своему: опережающие индикаторы и финансовые сигналы информативны в ближайшей перспективе, до одного года. А состояние делового цикла полезно учитывать на горизонте прогнозирования до двух лет.

Зачем это знать?

Пусть единственно верный индикатор и не был обнаружен, но исследование дает понимание, как сама ФРС смотрит на различные способы оценивать риски наступающей рецессии. Судя по всему, ФРС в том числе с вниманием относится к опережающим индикаторам, чтобы иметь возможность оперативно реагировать при необходимости.

The Gaze into tomorrow | Венчуры и частные инвестиции

В 2021 году венчурный капитал привлек рекордные $150 млрд инвестиций. Несмотря на замедление рынка, в прошлом году рекорд был снова побит: объем инвестиций составил более $160 млрд. Часть этих средств уже инвестирована, но порядка $300 млрд все еще ждут своего часа. Оценки стоимости стартапов заметно упали, так почему венчурные капиталисты не спешат расставаться с деньгами?

Дело в том, что повышение ставок привело к падению котировок акций — инвесторы перевели капитал в более безопасные активы, такие как денежные средства и гособлигации. В прошлом году объем капитала, привлеченного в ходе первичных размещений на фондовом рынке (IPO), упал до 32-летнего минимума. Замедление роста публичных рынков, подобное тому, что наблюдается в настоящее время, уменьшает ожидаемую прибыль инвесторов на частных рынках за счет снижения оценки, при которой стартапы выходят на IPO.

Поэтому венчурные капиталисты стараются меньше рисковать и ждут от стартапов более низких оценок стоимости. Это особенно вредит финансированию стартапов, находящихся на поздних стадиях, которые уже близки к публичному размещению.

Есть еще одна причина, почему венчурные фонды уменьшили инвестиционную активность. Как правило, часть капитала привлекается ими от крупных инвесторов, таких как пенсионные фонды и эндаументы. Многие из них сейчас хотят уменьшить долю инвестиций в венчурные сделки, стремясь сохранить пропорциональное распределение активов в условиях снижения публичных рынков. Поэтому они наверняка сократят будущие инвестиции в венчуры, что дает еще один стимул венчурным фондам не разбрасываться деньгами.

Зачем это знать?

Для многих из венчурных фондов не тратить полученные средства — значит остаться без комиссионных за управление, которые рассчитываются от инвестированного капитала. Поэтому крайняя осторожность, с которой фонды сейчас вкладывают капитал, служит еще одним индикатором неуверенности инвесторов в перспективах экономики и рынка.

From the markets | Рынки

Некоторое время назад инвесторы в технологический сектор обнаружили, что в основе их успеха — не собственная дальновидность в части правильного выбора объекта для инвестиций, а низкие процентные ставки, которые привели к многолетнему росту оценок компаний. «Может ли так случиться, что инвесторы в пассивные фонды столкнутся с похожим неприятным открытием?» — задается вопросом колумнист Bloomberg.

Пассивное инвестирование стало невероятно популярным благодаря сочетанию низких комиссий и превосходства финансового результата над активными фондами. В то же время это идеальная бизнес-модель: не требует больших затрат, а те, что есть, в основном низкие и фиксированные. Здесь не нужны менеджеры, получающие вознаграждение за результат, а большие объемы позволяют сделать инвестирование одновременно дешевым для клиентов и очень прибыльным для компании. Выигрывают все, кроме активных фондов.

По крайней мере, так было на протяжении последних 20 лет, пока ситуация не изменилась в 2022 году, когда большинство активных управляющих обыграли рынок. Было ли это случайностью, и чего стоит ждать дальше?

Инвесторам нравится верить, что, выбирая пассивный фонд глобальных акций, они максимально диверсифицируют риски. В реальности же, например, индекс MSCI World почти на 70% состоит из акций американских компаний. Он также сильно ориентирован на технологический сектор. Пятая часть индекса — это компании сферы ИТ, а три лучшие акции, составляющие 10% мирового индекса, являются американскими технологическими компаниями. Это совсем не тот диверсифицированный индекс, каким его представляют себе многие инвесторы.

Большинство индексов взвешены по капитализации — чем выше рыночная стоимость компании, тем больше ее доля в индексе. И если акция растет, пассивные фонды увеличивают покупки и, наоборот, сокращают позиции при снижении. В итоге инвестор в такие фонды покупает, когда акции дорогие, и продает, когда они падают в цене.

Во время бума доткомов, по выражению исследователей из бизнес-школы Cass, пассивные инвесторы были «фактически вынуждены» покупать все больше акций компаний по завышенным ценам. То же самое они делали и в недавно закончившемся цикле роста. Все это достигло пика в 2009 и 2021 годах, когда пять крупнейших акций в S&P 500 составляли около 20% от всего индекса.

Проблема в том, что пассивное инвестирование в таком виде — это фактически следование за импульсом. Покупая фонд на индекс, инвестор получает много акций, которые в последнее время хорошо росли. И чем больше они переоценены, тем больше их в портфеле. Этот подход отлично работает — до тех пор, пока рынок не изменится.

Победителями фондового рынка последних двух десятилетий стали компании, отлично чувствующие себя в сложившихся условиях низких процентных ставок, легкого кредитования, отсутствия необходимости в капитальных вложениях (поскольку все производится в Китае) и финансового инжиниринга.

Но теперь динамика рынка меняется на противоположную. Процентные ставки вряд ли в обозримом будущем вернутся к почти нулевому уровню; ориентация на устойчивость цепочек поставок означает, что компаниям нужны собственные заводы; а рост фондового рынка уже не рассматривается как безусловная ценность. Завтрашними победителями станут совсем не те, кто был лидером вчера.

Зачем это знать?

В условиях растущих ставок и повышенной инфляции больше шансов показать хороший результат у тех акций, которые имели низкие оценки в начале этого периода. Это точно не про лидеров S&P 500 — а именно фондами на этот индекс владеет большинство пассивных инвесторов.

Big brother | Регулирование

Robinhood (NASDAQ:HOOD), один из самых популярных брокеров среди американских частных инвесторов, раскритиковал предложения Комиссии по ценным бумагам США (SEC). В декабре регулятор предложил изменить то, как обрабатываются биржевые заявки розничных инвесторов.

Сейчас Robinhood продает заявки своих клиентов высокочастотным трейдерам, которые взамен обязуются исполнить эти заявки по лучшей, чем рыночная, цене. Компании получают заявки частных инвесторов, наименее информированных рыночных участников, а поэтому быть по другую сторону сделки с ними — выгодный бизнес, даже с учетом выполнения заявок по ценам лучше рыночных. Robinhood, в свою очередь, получает часть прибыли, взамен предлагая клиентам возможность торговли без комиссий.

Теперь регулятор хочет изменить ситуацию: вместо отправки всего потока заявок в одну и ту же компанию каждая заявка должна передаваться на аукцион, где высокочастотные трейдеры станут за нее конкурировать. Для них это сильно меняет баланс рисков: вырастет конкуренция, и исчезнет уверенность в долгосрочной прибыльности работы с заявками частных инвесторов. В результате, аргументирует Robinhood, плата за поток заявок исчезнет, а с ней и торговля без комиссий.

Зачем это знать?

Когда-то именно отсутствие комиссионных сборов позволило Robinhood стать крайне популярным брокером, привело на фондовый рынок США миллионы новых инвесторов и сделало их влиятельной силой — достаточно вспомнить истории вроде GameStop (NYSE:GME). Предложения SEC способны изменить этот баланс, тем более, что и сам регулятор признает, что в результате их внедрения часть брокеров может быть вынуждена уйти с рынка.

Beyond words | График

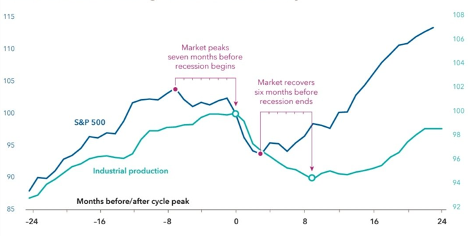

Фондовый рынок традиционно считается одним из опережающих индикаторов рецессии. Как показывают данные начиная с середины прошлого века, S&P 500, как правило, действительно достигает пика цикла на семь месяцев раньше, чем это происходит с промышленным производством. А восстановление рынка начинается за полгода до окончания рецессии.

Динамика биржевого и промышленного циклов в США, 1950–2021 годы

Источники: Capital Group, Federal Reserve Board, Haver Analytics, National Bureau of Economic Research, RIMES, Standard and Poor's.

Зачем это знать?

Если эта закономерность сработает, и октябрь прошлого года станет для S&P 500 нижней точкой этого цикла, то начала восстановления экономики можно ждать в апреле, что будет означать крайне короткую по историческим меркам рецессию.

Data | Данные

Товарно-сырьевые рынки

Валюты

Какую акцию купить во время следующих торгов?

Вычислительные возможности ИИ меняют рынок акций. ProPicks AI от Investing.com включает 6 выигрышных портфелей акций, отобранных нашим продвинутым ИИ. Только в 2024 году ProPicks AI выявил 2 акции, которые выросли более чем на 150%, 4 дополнительных акции, которые подскочили более чем на 30%, и еще 3 акции, которые поднялись более чем на 25%. Какая акция будет следующей?

Получить доступ к ProPicks на основе ИИ