Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Протокол февральского заседания ФРС, возможно, покажет, что процентные ставки должны будут вырасти гораздо сильнее.

Торговая неделя в этот раз укороченная из-за праздников, но у инвесторов не будет недостатка в данных, способных привести рынок в движение. Протокол ФРС будет опубликован в среду, а в пятницу выйдет ценовой индекс расходов на личное потребление (PCE) и данные по инфляционным ожиданиям Университета Мичигана.

Протокол, вероятно, несколько прояснит вопрос о том, чего ждет ФРС для приостановки цикла повышения процентных ставок. Как мне кажется, центробанк ждет четкого тренда в месячных данных по инфляции, подразумевающего, что условия в экономике соответствуют целевому уровню инфляции 2%.

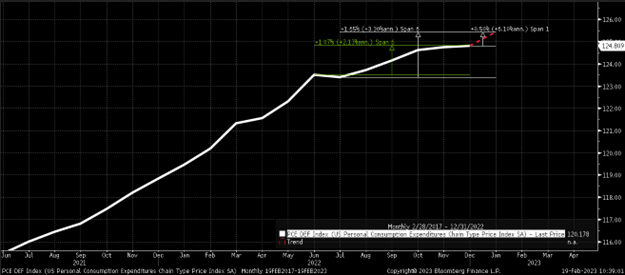

Месячный PCE, согласно прогнозам, составит 0,5% против 0,1% в декабре, а годовой показатель ожидается на уровне 5%, как и в декабре. Если месячный показатель совпадет с ожиданиями, то 3-месячный тренд PCE вырастет до 3,35% годовых (ноябрь-декабрь-январь) с уровня 0,9% (октябрь-декабрь-январь). За период с июля по январь показатель составляет 3,3% против 2,1% годом ранее.

Получается, что, несмотря на резкое снижение с прежних уровней, 3-месячный и 6-месячный тренды изменений остаются существенно выше целевого уровня ФРС для общего PCE, составляющего 2%, и свидетельствуют о значительном ускорении по сравнению с наблюдавшимися ранее показателями. Данные за один месяц, конечно, не заставят ФРС запаниковать. Другое дело, если высокими окажутся и цифры за февраль. Так что, если январский PCE совпадет с ожиданиями, это, вероятно, будет означать, что ФРС сделала шаг назад на пути к достижению своей цели.

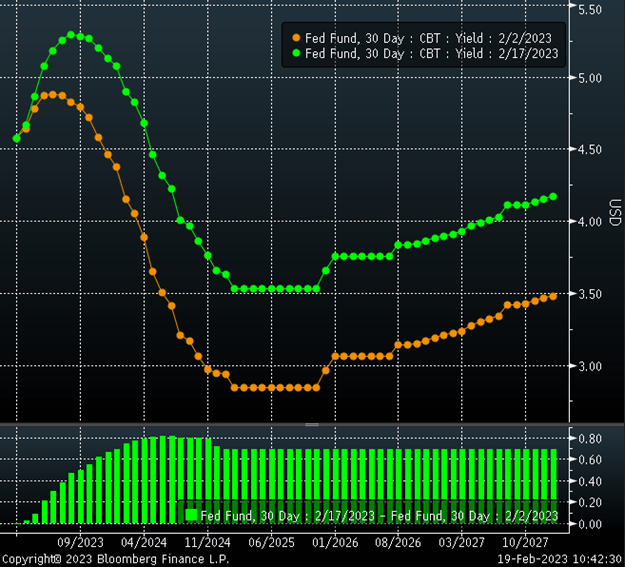

Опубликованные на прошлой неделе индекс потребительских цен и индекс цен производителей, конечно же, заставили инвесторов призадуматься и даже побудили аналитиков повысить свои прогнозы по PCE. В результате этого на рынке фьючерсов на ставку по федеральным фондам ФРС произошла корректировка, и фьючерсы теперь торгуются более чем на 80 базисных пунктов выше, чем 2 февраля, за день до публикации январского отчета по занятости. Пиковая конечная ставка теперь ожидается в августе на уровне 5,3% против приблизительно 4,85%.

Доходность 10-летних трежерис

Все это привело к повышению номинальных ставок, в частности, доходность 10-летних трежерис проверяет на прочность сопротивление 3,9%. Она также, похоже, совершила пробой из паттерна «бычий вымпел», а RSI — пробой выше двух линий нисходящего тренда. Это, похоже, указывает на смену общего импульса по 10-летним трежерис в сторону более высоких ставок.

Рост выше 3,9%, вероятно, подтвердит «двойное дно» и может повлечь за собой повторную проверку на прочность максимумов в районе 4,25%.

TLT

Похожее происходит на графике биржевого фонда TLT, который упал ниже важной линии восходящего тренда с октябрьских минимумов. Импульс по TLT сменился с «бычьего» на «медвежий»: RSI совершил пробой ниже линии восходящего тренда, при этом на графике начал формироваться новый нисходящий тренд. Поддержка находится в районе $99,70. Ее пробой создаст условия для формирования паттерна «двойная вершина» и снижения акций к минимумам.

Индекс доллара

Индекс доллара тоже совершил пробой, повысившись из «снижающегося клина». Доллар, как мне кажется, способен вырасти до района 105,80.

S&P 500

Что еще важнее, на графике S&P 500, похоже, формируется паттерн bump-and-run. Первый «бычий» тренд паттерна завершился, и теперь индекс, вероятно, продолжит постепенно снижаться в сторону более низкой линии тренда в районе 3950.

QQQ

На данном этапе главный вопрос по QQQ заключается в том, завершилось ли формирование «расширяющегося клина». Если волна Е была завершена, следующий пункт назначения для QQQ будет находиться в районе $270.

QQQ vs. TIP

Стоит также упомянуть о сильном расхождении QQQ и биржевого фонда TIP. Этот фонд отражает реальные ставки, и его падение указывает на рост фактических ставок. Повышение реальных ставок — это негативный фактор для акций и особенно для NASDAQ. Разница между QQQ и TIP сейчас огромная, она указывает на переоцененность QQQ относительно реальной доходности.

NVIDIA

Nvidia (NASDAQ:NVDA) представит свои результаты на этой неделе. Могу предположить, что показатели не оправдают ралли акций на 51% с начала этого года. Бумаги перестали расти в районе 1%-ного растяжения коррекционной волны А и сейчас очень близки к тому, чтобы пробить поддержку $209. Следующий уровень поддержки находится на $200.

Apple

Следите за Apple (NASDAQ:AAPL). Я уже давно держу эти акции, однако их подъем с минимумов действительно поражает. Бумаги застопорились у уровня $156, несмотря на несколько попыток прорыва. Теперь они рискуют опуститься ниже экспоненциальной скользящей средней за 10 дней. Пробой ниже этой средней будет свидетельствовать о смене тренда и, вероятно, поможет акциям заполнить гэп на $145.

Удачной вам недели.