Отбор газа в Европе составил 90% от закачанных летом объемов

Российские акции подешевели по итогам торгов в понедельник, 19 декабря. Индекс МосБиржи подешевел незначительно, однако долларовый индекс РТС на фоне ослабления рубля упал почти на 4,6% - максимальное снижение с 26 сентября.

На 19:00 мск:

· Индекс МосБиржи — 2 129,98 п. (-0,13%), с нач. года -43,8%

· Индекс РТС — 991,38 п. (-4,55%), с нач. года -37,9%

Рублевый индекс сегодня в середине дня достигал минимального значения с 26 октября. Однако ускорение темпов ослабления курса рубля привело к повышенном спросу на акции металлургов. Некоторые нефтяники при этом обратили внимание на успешную попытку цен на нефть Brent вернуться выше $80/барр. Акции «Сургутнефтегаза» (MCX:SNGS) также извлекали выгоду из ослабления курса российской валюты. Финансовый сектор поддержали акции «Мосбиржи» (MOEX) и Сбербанка (MCX:SBER). В итоге позитивная динамика во второй половине дня акций с наиболее значимым весом в Индексе МосБиржи позволила к завершению основной сессии восстановить значительную часть потерь.

Внешний фон был неоднозначным для российского рынка. Акции в Европе подорожали. Здесь драйвером стали заявления китайских властей, которые намерены в следующем году сосредоточиться на стимулировании экономики, что намекает на благоприятную для деловой среды политику государства. Меж тем акции в США в первой половине торгов дешевели. Цены на нефть росли – отражая ожидания на следующий год. Китай намеревается смягчать антиковидные меры и стимулировать экспансию, что сулить рост спроса на энергоносители. Однако на стороне предложения нефти на мировом рынке ожидается сокращение. В совокупности это стимулирует спекулянтов возобновлять длинные позиции в нефтяных фьючерсах. При этом цены на промышленные металлы в Лондоне снижались. Золото также дешевело после сегодняшней неудачной попытки вернуться выше $1800/унц. Дело в том, что на американской сессии доходности трежерис вновь начали подрастать, помогая доллару восстанавливать более ранние потери. А это негативно сказалось на динамике котировок золота. На рынках агрокультур: кофе, кукуруза, соя, пшеница – дешевели; хлопок и сахар – прибавляли в цене.

На 19:05 мск:

· Brent, $/бар. — 79,15 (+0,14%), с нач. года +1,8%

· WTI, $/бар. — 74,34 (+0,07%), с нач. года -1,2%

· Urals, $/бар. — 60,13 (+6,35%), с нач. года -21,7%

· Золото, $/тр. унц. — 1 785,30 (-0,43%), с нач. года -2,4%

· Серебро, $/тр. унц. — 22,91 (-1,36%), с нач. года -0,6%

· Алюминий, $/т — 2 364,50 (-0,44%), с нач. года -15,8%

· Медь, $/т — 8 313,00 (+0,56%), с нач. года -14,5%

· Никель, $/т — 27 390,00 (-3,12%) с нач. года +32,0%

Дивидендная доходность индекса МосБиржи составляет 9,7 %. Индекс торгуется с коэффициентом 3,6 к прибыли за прошедший год (P/E).

На 19:05 мск:

· EUR/USD — 1,059 (+0,04%), с начала года -6,9%

· GBP/USD — 1,2144 (-0,03%), с начала года -10,3%

· USD/JPY — 137,15 (+0,40%), с начала года +19,2%

· Индекс доллара — 104,898 (+0,19%), с начала года +9,6%

· USD/RUB (Мосбиржа) — 67,72 (+4,75%), с начала года -9,9%

· EUR/RUB (Мосбиржа) — 72,1 (+4,34%), с начала года -15,6%

Ключевые новости

Российские власти разрешают выплаты дивидендов российским «дочкам» иностранных компаний в случае, если профильные ведомства видят, что они продолжают полноценно работать и инвестировать, а размер выплат соответствует 50% прибыли за предыдущий период или дивполитике, которая действовала ранее. Об этом сообщил замглавы Минфина РФ Алексей Моисеев.

Страны ЕС согласовали потолок цен на газ на уровне 180 евро за мегаватт-час. Механизм будет действовать с 15 февраля. Ограничение будет действовать только тогда, когда разница в цене с мировыми ценами на СПГ превысит 35 евро за мегаватт-час. Цены должны быть выше двух цифр в течение трех дней. Тогда вступает в силу «потолок». Ближний контракт на индекс TTF на EDX-ICE подешевел сегодня до 111,35 евро за мегаватт-час, что примерно соответствует 1205 долларов за тыс. кубометров газа.

В фокусе

Совет директоров «Газпрома» (MCX:GAZP) 20 декабря обсудит итоги работы в 2022 году и бюджет на 2023 год. Дополнительная информация может предоставить возможности для более лучшего понимания возможностей компании платить дивиденды в 2023 г.

Итоги российского рынка

Из 10 отраслевых индексов 2 выросли и 8 снизились по итогам дня.

Худшим по динамике стал отраслевой индекс «Строительных компаний» (-2,6%). Все девелоперы оказались в красной зоне. Аутсайдером сектора стал «Самолет», просевший более чем на 4%.

Лидером роста стал индекс «Металлов и добычи» (+1,5%). Подешевели более чем на 1,6% акции «Алросы» (ALRS) и обычка «Мечела» (MCX:MTLR). Прибавили в цене производители алюминия и никеля, а также сталевары.

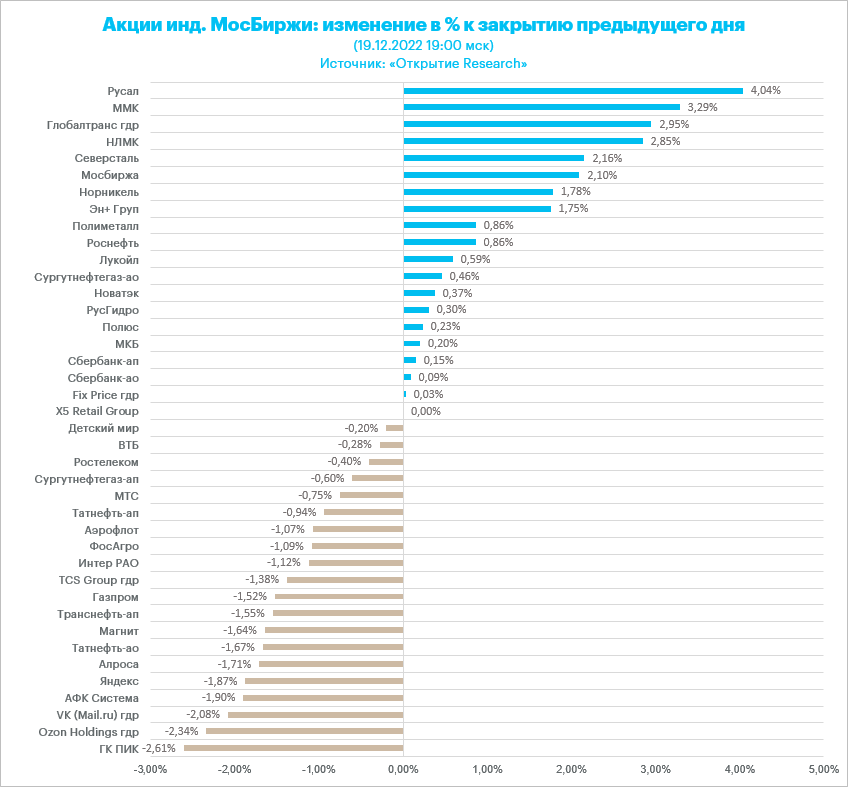

Из 40 акций индекса МосБиржи 19 подорожали и 20 подешевели по итогам дня.

45,2 % компаний индекса торгуются выше своей 50-дневной МА, 28,6 % торгуются выше своей 100-дневной МА, 31,0 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Акции «Самолета» (SMLT) по темпам снижения опережали бумаги остальных девелоперов. При этом компания, по словам гендиректора Антона Елистратова (конференция Big Day), намерена в Краснодарском крае построить новый крупный город-курорт на 500 тыс. – 1 млн жителей. Однако к строительству города планируется приступить не ранее 2024 года. Что касается дивидендов, при минимальной плате по дивполитике на уровне 5 млрд рублей, «Самолет» рассчитываем в 2023 г. направить на выплаты акционерам 10 млрд рублей.

Акции «Лукойла» (MCX:LKOH) были в группе лидеров среди представителей нефтегазового сектора. Чтобы рассчитывать на получение дивидендов за 9 месяцев 2022 г. в размере 256 руб. на акцию и финальных дивидендов за 2021 г. в размере 537 руб. на акцию, бумаги компании нужно было купить до сегодняшнего дня (включительно). Во вторник ожидается техническая просадка котировок по факту реализации дивидендного гэпа.

Акции ДВМП (MCX:FESH) были в группе аутсайдеров транспортного сектора. Транспортная группа FESCO, головной компанией которой является ПАО «Дальневосточное морское пароходство», сообщила, что российский контейнерный рынок по итогам ноября уменьшился на 13,5% г/г до 461 тыс. TEU. по итогам 11 месяцев текущего года контейнерный рынок России сократился на 15,6% г/г до 5,006 млн TEU. Импорт за этот период снизился на 13% г/г до 1,891 млн TEU, транзит - на 23% г/г до 687 тыс. TEU, экспорт - на 24% г/г до 1,416 млн TEU.