Доллар США укрепится на фоне ударов по Ирану

Доллар завершает неделю снижением

Доллар в четверг подешевел против всех валют Большой десятки, кроме швейцарского франка. Индекс доллара продемонстрировал трехдневное снижение и закрылся на самом низком уровне с 12 августа. В четверг в США праздновали День благодарения. Статистика по США также не публиковалась. Рынок казначейских облигаций был закрыт. В пятницу на американском долговом рынке короткий день. Доходности 2-летних нот в Азии снижались на 5 б.п. до 4,428%, доходности 10-летних облигаций снижались на 3,5 б.п. до 3,658%.

В фокусе внимания попали цифры германского исследовательского института IFO. Индекс оценки текущей ситуации в ноябре снизился относительно октября и оказался чуть ниже прогнозных оценок. Однако индекс доверия в деловой среде и индекс ожиданий выросли в ноябре к октябрю и превысили прогнозы.

Газовые хранилища заполнены под завязку на фоне необычайно теплой осени в этом году. Риски того, что германский бизнес этой зимой столкнется с отключением электроэнергии, заметно сократились. При этом правительство Германии готово потратить 50 млрд евро на субсидирование оплаты газа и электроэнергии для домохозяйств. Поэтому настроения и ожидания в Германии улучшились. Согласно IFO, немцы настроены на неглубокую и контролируемую рецессию в 2023 году.

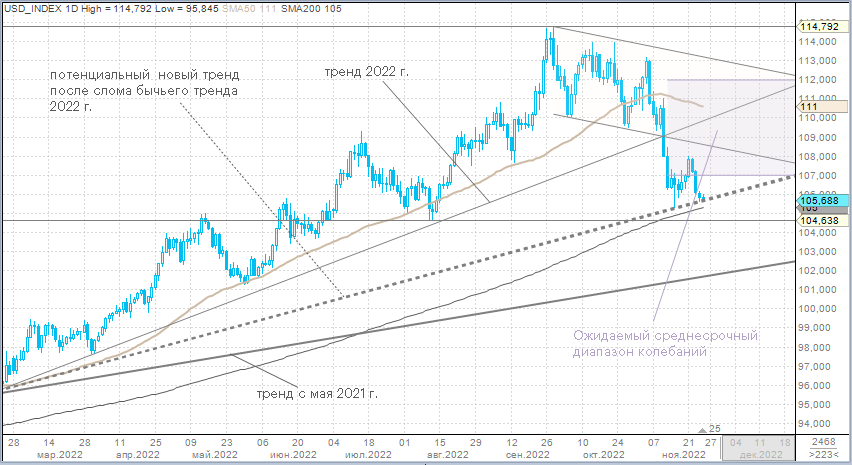

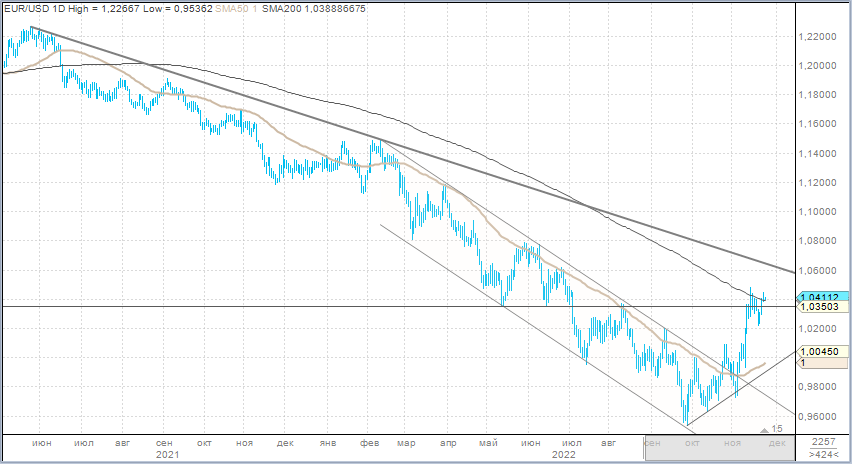

Индекс доллара завершает текущую неделю снижением вопреки нашим ожиданиям, при этом курс EURUSD впервые с июня 2021 г. (впервые за 17 месяцев) уверенно закрылся выше своей 200-дневной скользящей средней линии. Технически сохраняется потенциал роста курса до 1,05–1,06 (это примерно +1–2% от текущих уровней), но затем мы можем увидеть коррекцию в область паритета.

Поводом для такой коррекции могут стать сигналы со стороны ЕЦБ о том, что вслед за ФРС и ЦБ Европы может смягчить риторику в контексте агрессивного повышения ставок. Напомним, ФРС 4 раза подряд повысила ставку на 75 б.п., и теперь рынок ожидает замедление темпов роста до +50 б.п. в декабре с возможным переходом в 2023 году на шаг в размере +25 б.п.

ЕЦБ в июле повысил депозитную ставку на 50 б.п., а затем совершил 2 шага с повышением +75 б.п. Рынок свопов уверен в том, что ЕЦБ повысит депозитную ставку на 50 б.п. в декабре с вероятностью ее повышения на 75 б.п. на уровне 38%. Однако уже в 2023 г. ЕЦБ также может перейти на шаг +25 б.п. Дифференциал ставок может прекратить оказывать давление на доллар, что послужит стимулом для коррекции.

Итоги декабрьского заседания Комитета по открытым рынкам ФРС (FOMC) будут объявлены через 2 с половиной недели (14 декабря). До этого момента будет опубликован ряд важных данных по США:

· 1 декабря (четверг): производственный ISM за ноябрь

· 2 декабря (пятница): данные по рынку труда за ноябрь (NFP)

· 13 декабря (вторник): потребительская инфляция за ноябрь (CPI)

Сигналы замедления производственной активности и снижения ценового давления (ценовой компонент ISM, компонент новых заказов ISM), как и сигналы охлаждения рынка труда, могут оказать давление на доллар, смещая ожидания достижения пиковой ставки ФРС ниже 5% годовых ближе к концу первого квартала 2023 года. Наоборот, позитивный сюрприз от ISM или же устойчивый рынок труда могут вернуть на рынок ожидания пиковой ставки в 2023 г. выше 5% годовых, оказывая поддержку доллару.

Данные по CPI будут опубликованы за день до решения по ставкам. Реакция может быть ярче, чем на итоги заседания FOMC. Если базовая инфляция продолжит замедляться, нам придется пересмотреть свои среднесрочные ожидания по диапазону индекса доллара в пользу более низкого диапазона. Наоборот, если базовая инфляция будет проявлять устойчивость, наш текущий среднесрочный диапазон по индексу доллара останется в силе.

Сейчас наш среднесрочный диапазон по индексу доллара между 107 и 112 пунктов.