Россия готовит сокращение «нечувствительных» расходов на 10% в 2026 году

- Ухудшающиеся макроэкономические перспективы вредят акциям социальных сетей. В частности, обвалились бумаги Meta*.

- Рост рекламной выручки у традиционных цифровых платформ в этом году замедлится.

- Некоторые аналитики расценивают текущую сниженную стоимость акций из сектора социальных медиа как сигнал к покупке.

- InvestingPro+ предлагает новые инструменты для поиска инвестиционных идей

Судя по случившемуся в этом году масштабному обвалу акций многих компаний из сектора социальных медиа, над сектором образовался идеальный шторм. Например, бумаги Meta Platforms* (NASDAQ:META) с начала года потеряли около 50%, а акции Snap (NYSE:SNAP) рухнули на 69%.

Биржевой фонд Global X Social Media ETF (NASDAQ:SOCL), владеющий акциями ряда социальных сетей со всего мира, в этом году просел примерно на 35%.

Усугубляющаяся инфляция, повышение процентных ставок и угроза рецессии означают сокращение расходов на рекламу, что создает повышенную неопределенность относительно будущей прибыли компаний социальных медиа.

Некоторые аналитики, впрочем, считают, что текущая «медвежья» полоса создает идеальную возможность для выкупа просадок для долгосрочных инвесторов с учетом того, что многие из компаний сектора продолжают генерировать огромную прибыль.

GroupM, подразделение по закупке рекламы компании WPP, указало в своем промежуточном докладе, что рост рекламной выручки у традиционных цифровых платформ в этом году составит около 12% по сравнению с 32% в 2021 году.

«После минимумов 2020 года и максимумов 2021 года рекламный рынок привыкает к складывающимся в 2022 году условиям, включая рост инфляции, увеличение зарплат, усиление давления регуляторов на технологических гигантов и в целом попытки потребителей и рекламодателей снова обрести почву под ногами в мире, который привыкает жить с COVID-19».

Вместе с тем, авторы доклада отмечают, что многие секторы по-прежнему демонстрируют существенный рост.

«Большинство рекламодателей продолжает увеличивать свои бюджеты на 2022 год. Ключевая разница между прошлым и этим годом заключается в том, что темпы этого процесса среди старых рекламодателей просто замедляются, при этом вероятность активизации новых рекламодателей заметно снизилась».

Угроза со стороны TikTok

Помимо макроэкономической неопределенности и замедления расходов на рекламу, инвесторы также тревожатся из-за проблем, относящихся к конкретным компаниям. Так, Meta* сообщила инвесторам в апреле, что рост пользовательской базы Facebook застопорился. Выручка Meta* в первом квартале увеличилась всего на 7% по сравнению с сопоставимым кварталом прошлого года. Это первый случай роста выручки менее чем на 10% за 10-летнюю историю Meta* в ранге публичной компании.

Между тем, менее крупные игроки сектора, в том числе Snap, сильно пострадали от новых правил Apple (NASDAQ:AAPL), по которым компании социальных медиа теперь должны запрашивать разрешение пользователей на отслеживание их активности. Из-за этих правил рекламодателям стало сложнее управлять своими рекламными кампаниями и оценивать их эффективность.

Помимо этого, серьезной угрозой для крупных и малых компаний сектора стал успех китайского приложения TikTok, насчитывающего 2,91 миллиарда активных пользователей в месяц. Этот сервис привлек миллиарды подростков по всему миру и все активнее перетягивает на себя рекламные расходы.

Сигнал к покупке?

Некоторые аналитики воспринимают нынешние снизившиеся ценники в секторе как сигнал к скупке подешевевших акций. Прежде всего это касается компании Meta*, управляющей крупнейшим в мире семейством приложений социальных медиа, включающим Facebook и Instagram.

У инвесторов, считающих проблемы Facebook временными, появилась возможность для покупки. Мультипликатор P/E у акций Meta сейчас составляет всего 12 против 20 у индекса NASDAQ 100 и 16 у индекса S&P 500. Согласно Bloomberg, текущий коэффициент к прибыли у компании сейчас близок к рекордному минимуму.

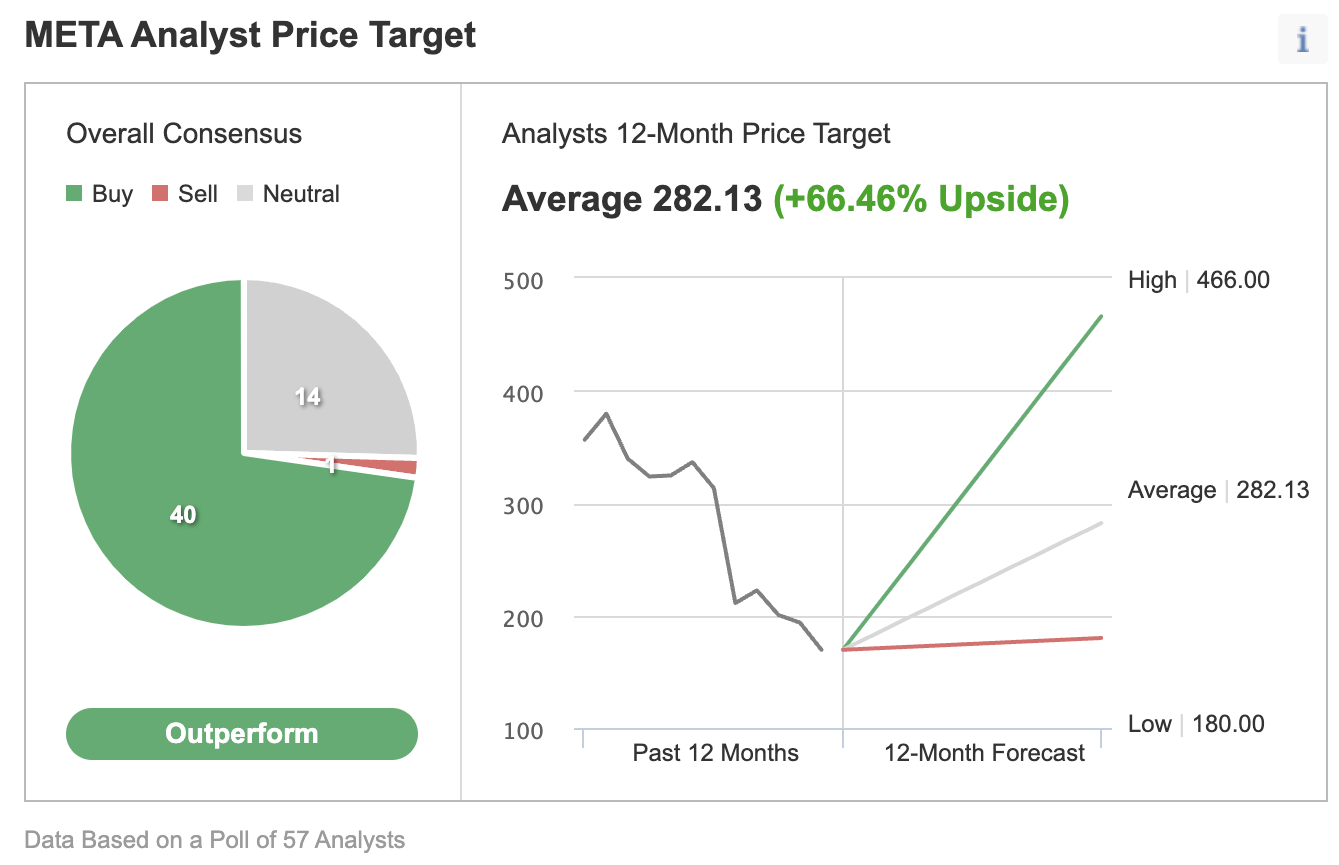

При этом Meta по-прежнему лидирует среди гигантов рынка по показателю валовой маржи. Видимо, именно по этой причине у большинства опрошенных Investing.com аналитиков для ее акций присвоена рекомендация «покупать». Их 12-месячная консенсусная целевая цена подразумевает потенциал роста на 66,4% с уровня закрытия в понедельник.

Источник: Investing.com

Некоторые аналитики также оптимистично оценивают перспективы Alphabet (NASDAQ:GOOGL), материнской компании Google, чьи акции в этом году подешевели примерно на 18% после того, как она отчиталась о разочаровывающих результатах за первый квартал. По их мнению, технологический гигант сможет справиться с экономическим спадом благодаря своей разносторонней бизнес-модели.

Аналитик Morningstar Али Могхараби отметил в опубликованном в конце апреля обзоре, что рост рекламной выручки у YouTube «немного разочаровывает» отчасти из-за усиления конкуренции со стороны новичков вроде TikTok.

Аналитики Bank of America в недавнем обзоре указывают:

«У Alphabet более стабильный бизнес, преимущества в плане искусственного интеллекта / машинного обучения по всему спектру продуктов (Performance Max — это плюс), существенная гибкость в расходах, более старательная команда [руководства] с точки зрения интересов акционеров при новом гендиректоре (например, обратный выкуп акций) и потенциальная поддержка оценки».

Подведем итоги

Крупные компании из сектора социальных медиа, в том числе Meta и Google, лучше подходят для реализации противоположной направлению рынка стратегии, чем их менее крупные конкуренты. Для инвесторов, желающих купить акции по привлекательной цене на текущем «медвежьем» рынке, акции этих компаний, как нам кажется, выглядят предпочтительнее.

***

InvestingPro+ предлагает пользователям:

- финансовые показатели любой компании за последние 10 лет;

- рейтинги финансового благополучия по параметрам прибыльности, роста и пр.;

- оценки справедливой стоимости, рассчитанные с использованием десятков финансовых моделей;

- быстрое сопоставление с конкурентами;

- графики с фундаментальными показателями и графики цены и мн. др.

*Компания Meta Platforms признана в России экстремистской организацией и запрещена