Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Для начала давайте убедимся, что мы все на «одной волне». Согласно опубликованному на прошлой неделе индексу потребительских цен США, предыдущее значение в 8,5% может оказаться «пиковым» для текущего цикла. Однако это не значит, что цены начнут снижаться. Снижение ИПЦ говорит всего лишь о замедлении роста цен. Если вы ждете, что новые автомобили подешевеют, то ждать вам придется долго.

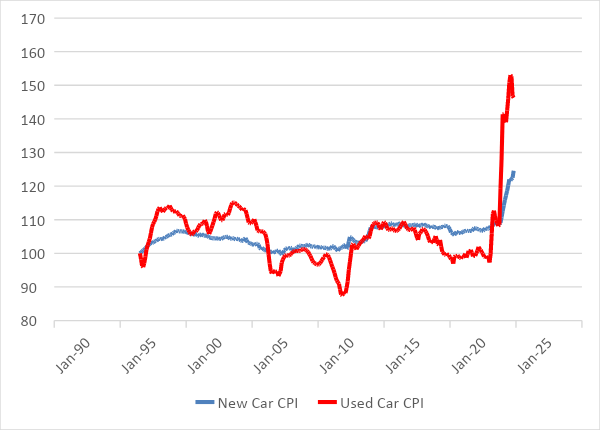

Кстати об автомобилях... Помните тот скачок цен на автомобили с пробегом, объяснявшийся невозможностью купить новые автомобили, дефицитом предложения арендных машин и прочими факторами? В некоторых случаях подержанные авто стоили столько же, сколько и новые. Тогда нам указывали на абсурдность этой ситуации и говорили о неизбежном снижении цен на автомобили с пробегом по мере устранения перебоев в цепочках поставок.

Однако на деле это несоответствие разрешается за счет роста цен на новые автомобили, а не за счет снижения цен на подержанные авто (чего, собственно, и следовало ожидать). На данный момент количество денег в обращении на 40% превышает значения конца 2019 года, и поэтому при прочих равных условиях все товары и услуги в конечном итоге должны подорожать в среднем на 40%.

Источник: Бюро статистики труда

На этой неделе нас ждет множество отчетов по состоянию рынка жилья (которое также подскочило в цене на фоне пандемии COVID). Предполагается, что цены на жилье также перестанут так быстро расти и, возможно, даже снизятся благодаря повышению ставок по ипотечным кредитам, которые влияют на доступность жилья.

Да, рост ставок по ипотеке определенно влияет на активность новых покупателей жилья и спекулянтов, однако эти категории более чувствительны к цене. Лично я ожидаю снижения объемов продаж. И хотя цены на жилье не будут и дальше расти на 20% в год, дефицит сохраняется, и спрос людей, которые все еще способны покупать дома, весьма неэластичен. В первую очередь обратите внимание на годовую динамику средней стоимости жилья на вторичном рынке. На протяжении пары последних лет показатель не опускался ниже 12,6%, а в последний раз и вовсе достиг 15%. Инфляция должна замедлиться, однако это будет медленный процесс.

Разбираемся в предпосылках…

Одной из причин, по которой люди так воодушевленно говорят о прохождении локального пика потребительской инфляции, является возможность оценки скорости, с которой показатель вернется к целевому значению ФРС. И похоже, что аналитики с большим энтузиазмом прогнозируют это замедление; некоторые и вовсе говорят, что показатель за последние три месяца может быть чуть выше таргета центрального банка в 2%.

Меня интригует этот фетишизм касательно магических 2%. Каким-то образом тот факт, что ФРС сделала этот уровень целевым, превратился в веру в то, что 2-процентная инфляция представляет собой состояние естественного равновесия (в отсутствие перебоев в цепочках поставок или любых других удобных оправданий). Мне совершенно непонятно, почему это так; уже долгое время денежно-кредитная политика не способствует откату инфляции к долгосрочному среднему значению. Но даже если когда-то это было так, я не могу придумать вескую причину, почему это должно быть правдой сейчас. Возможно, все дело в том, что эта риторика удобна ФРС?

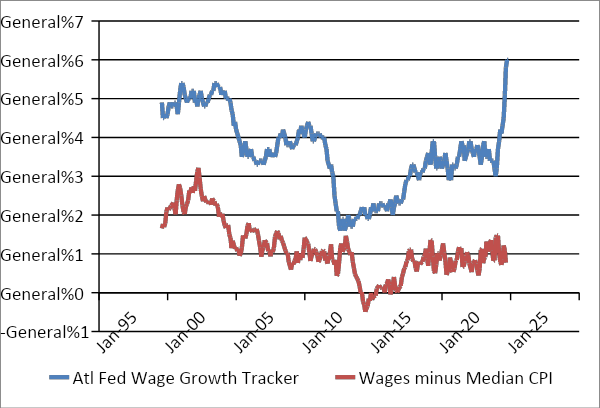

Темп роста заработной платы достиг 6% и, похоже, не собирается останавливаться (равно как и инфляционное давление, представленное медианным индексом потребительских цен). И не похоже, что система «пошла вразнос». Как раз наоборот: прослеживается четкая взаимосвязь растущей инфляции и заработной платы.

Источник: ФРБ Атланты

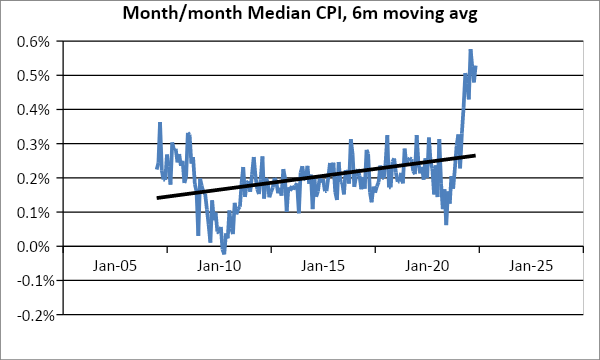

Скажу больше. Несмотря на то, что общий и базовый показатели ИПЦ (но не цены!) начали снижаться, я не могу сказать того же самого в отношении более эффективных инструментов оценки ценового давления, таких как медианный ИПЦ. Он по-прежнему растет, независимо от того, оцениваете вы динамику за последние 3, 6 или 12 месяцев.

Источник: ФРБ Кливленда

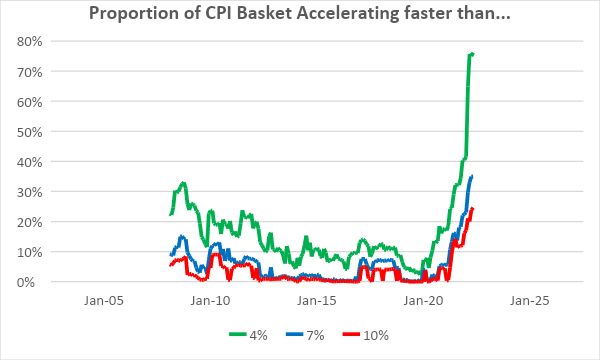

И пока нет никаких признаков замедления инфляционного давления в потребительской корзине. Ниже представлен график, отражающий доли потребительской корзины, для которых годовая инфляция превышает 4%, 7% и 10% соответственно. Четверть компонентов за год дорожают более чем на 10%; в список входят мука, рис и макароны, практически любое мясо, детское питание, пропан, крупная бытовая техника, инструменты, мужские костюмы, автомобили (будь то новые, подержанные или арендованные) и многое другое!

Источник: Enduring Investments

Итак, несмотря на прохождение локального пика индекса потребительских цен, я все еще не могу сказать, преодолен ли пик инфляционного давления. Мнения о том, что к концу года инфляция составит 2-3%, кажутся мне вымыслом.