США объявили Украине демарш из-за атаки на российский нефтяной порт

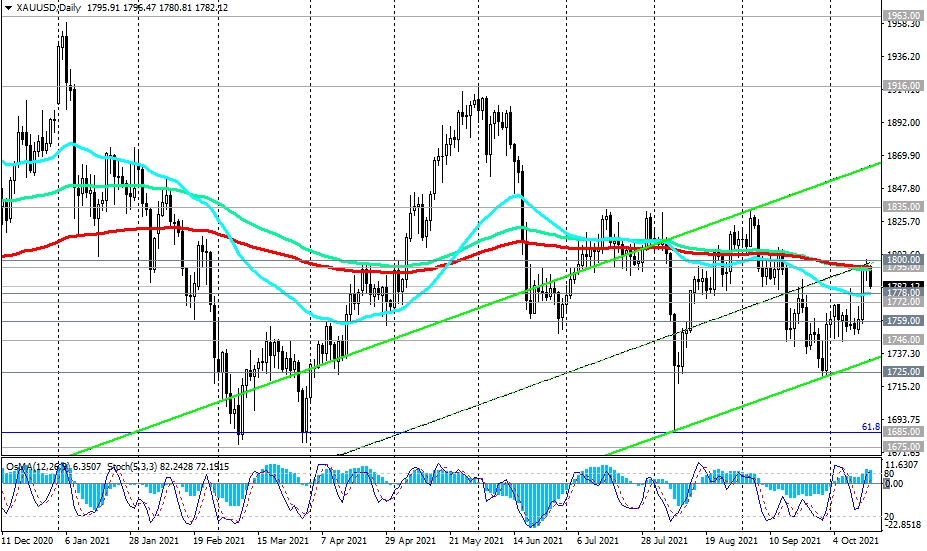

В минувшую среду котировки золота резко выросли после того, как были опубликованы свежие данные по инфляции США, а доллар резко снизился. Пара XAU/USD достигла в среду важного долгосрочного уровня сопротивления 1795.00, а в четверг ненадолго пробила его, поднявшись к психологически значимой отметке 1800.00 долларов за унцию. Золото является традиционным защитным активом в случаях роста инфляции. Но оно также крайне чувствительно к изменениям в монетарной политике крупнейших мировых центральных банков, прежде всего ФРС.

Сентябрьский отчет Бюро трудовой статистики, опубликованный в среду, указал на то, что потребительская инфляция в прошлом месяце оставалась на повышенном уровне, чему, в свою очередь, также способствовал резкий рост цен на энергоносители (цены на электроэнергию в сентябре выросли на 1,3%, на продукты питания – на 0,9%, а на бензин – на 1,2%). Индекс потребительских цен (CPI) вырос на 0,4% по сравнению с августом и на 5,4% в годовом выражении. Цены на энергоносители продолжают расти, а проблемы с поставками и дефицитом критически важных товаров сохраняются.

Согласно другому отчету, опубликованному ранее в октябре, годовой рост PCE (индекс цен расходов на личное потребление) составил 4,3%, что является максимумом за три десятилетия. ФРС предпочитает для измерения инфляции именно этот индикатор.

Согласно прогнозам, опубликованным в начале этой недели Международным валютным фондом, в этом году инфляция в США составит 4,3%, после чего снизится до 3,5% в 2022 году и до 2,3% в 2023 году.

В то же время, согласно опубликованному в четверг еженедельному отчету Минтруда США, число заявок на пособие по безработице сократилось до 293 000 с 329 000 неделей ранее. Предыдущие значения этого показателя: 364 тыс., 351 тыс., 335 тыс. Число заявок остается на минимальных с начала пандемии уровнях. Минимум 312 000 заявок был достигнут на неделе 29 августа-4 сентября.

Данные свидетельствуют о постепенном улучшении на рынке труда США. Опубликованный в начале месяца отчет Минтруда указал на снижение уровня безработицы в стране до 4,8% с 5,2% в августе. Работодатели держатся за сотрудников в условиях нехватки свободных ресурсов на рынке труда, привлекая их более высокими зарплатами, что также является ускоряющим инфляцию фактором.

В декабре руководители ФРС заявили, что банк будет покупать облигации текущими темпами, пока в экономике не будет наблюдаться “значительного дальнейшего прогресса” в сторону достижения целей ФРС, когда экономика восстановит 10 млн рабочих мест, потерянных с начала пандемии, а инфляция вернется к целевому уровню 2% со временем.

В августе глава ФРС Пауэлл сказал, что, по мнению большинства руководителей, прогресс в отношении инфляции, необходимый для сворачивания покупок активов, был достигнут, и главным препятствием остается ситуация с занятостью. В экономике было создано около 4,9 млн рабочих мест до сентября включительно, что позволило восстановить примерно половину потерянных рабочих мест, которые были в декабре. Что касается цели ФРС в отношении занятости, то “я думаю, что она почти достигнута”, заметил Пауэлл.

Таким образом, последних данных должно быть достаточно, чтобы ФРС решила, что сейчас самое время для сокращения объемов покупок облигаций, на которые тратится по 120 млрд долларов в месяц.

В то же время, сокращение объемов покупок облигаций совсем не значит, что ФРС вскоре также приступит к повышению процентной ставки.

Опубликованные в среду протоколы заседания ФРС, прошедшего 21 и 22 сентября, показали, что половина из 18 руководителей ожидают, что экономике потребуется повышение процентных ставок к концу 2022 года, и почти все руководители предвидят еще одно повышение ставок в 2023 году.

Таким образом, несмотря на ожидаемое сокращение объемов стимулирующей программы, монетарная политика ФРС по-прежнему остаётся мягкой, что является позитивным моментом для золота. На момент публикации данной статьи пара XAU/USD торгуется вблизи отметки 1783.00.

И если инфляция продолжит расти, то следует ожидать и роста котировок этого драгоценного металла при условии, если ФРС не начнет повышать процентную ставку раньше намеченного срока, т.е. к концу 2022 года.

Сегодня инвесторы обратят внимание на публикацию в 12:30 и 14:00 (GMT) свежих данных по розничным продажам в США (ожидается их небольшое снижение на -0,2% в сентябре) и предварительного индекса потребительского доверия Мичиганского университета, который отражает уверенность американских потребителей в экономическом развитии страны.

Ожидается, что данный индикатор выйдет за октябрь со значением 73,1. Данные свидетельствуют о неравномерности восстановления этого показателя, что негативно для USD.

На момент публикации данной статьи, фьючерсы DXY торгуются вблизи отметки 93.93, на 64 пункта ниже локального многомесячного максимума, достигнутого в начале этой недели.

Данные по розничным продажам и потребительскому доверию хуже прогноза могут негативно отразиться на долларе в краткосрочном периоде.

Уровни поддержки: 1778.00, 1772.00, 1759.00, 1746.00, 1725.00, 1685.00, 1670.00, 1605.00, 1560.00

Уровни сопротивления: 1795.00, 1800.00, 1835.00, 1900.00, 1916.00, 1963.00, 1976.00, 2000.00, 2010.00

Торговые рекомендации

XAU/USD: Sell Stop 1771.00. Stop-Loss 1802.00. Take-Profit 1759.00, 1746.00, 1725.00, 1685.00, 1670.00, 1605.00, 1560.00

Buy Stop 1802.00. Stop-Loss 1771.00. Take-Profit 1835.00, 1900.00, 1916.00, 1963.00, 1976.00, 2000.00, 2010.00

*) оставаясь же ниже ключевого уровня сопротивления 1800.00, XAU/USD находится в зоне среднесрочного медвежьего рынка.