Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

Пара EUR/USD рухнула к месячному дну.

Ничто так не действует на нервы, как крепкие нервы того, от кого зависит твоя судьба. За несколько дней до заседания FOMC фондовые индексы рухнули, доходность трежерис пошла вверх, доллар США вырос, а пара EUR/USD достигла ранее обозначенного таргета на 1,1715. Все указывает, что у инвесторов сдали нервы – они поверили если не в объявление о сворачивании QE, то в более «ястребиные» прогнозы по ставке по федеральным фондам.

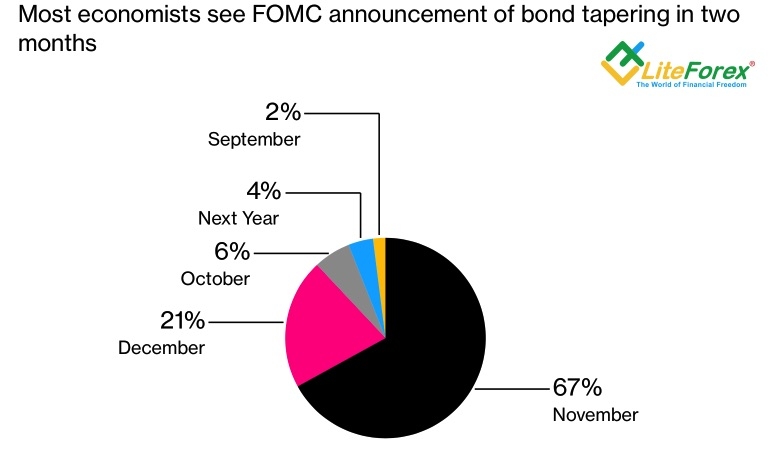

Несмотря на то, что, по мнению экспертов Bloomberg, ФРС сообщит о сокращении $120 млрд программы количественного смягчения в ноябре, рынки, похоже, верят, что это может произойти ранее. В своих последних выступлениях Джером Пауэлл утверждал, что таргет по инфляции выполнен, а прогресс в достижении полной занятости очевиден. Он говорил, что не стоит связывать первое повышение ставки с завершением QE. Так зачем же держаться за программу, которая себя изжила? Она была хороша во время рецессии, однако в настоящее время только разгоняет инфляцию.

Прогнозы по срокам объявления ФРС о сворачивании QE

Источник: Bloomberg

Гораздо больше, чем сокращение месячных покупок активов, рынки пугают более «ястребиные» прогнозы FOMC по ставке по федеральным фондам. Bank of America считает, что количество точек dot на 2022 и 2023 останется неизменным, однако Федрезерв покажет, что в 2024 он будет готов поднять расходы по займам сразу на 3-х заседаниях Комитета. Standard Chartered прогнозирует, что достаточное количество чиновников могут подвинуть свои прогнозы с 2023 на 2022, чтобы сместить консенсус-оценку на следующий год. Это обстоятельство вкупе с повышением прогнозов ФРС по инфляции укрепит доллар США.

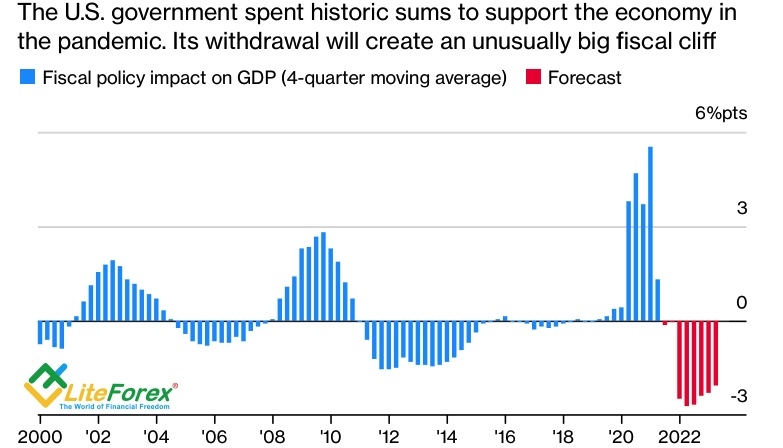

Следует отметить, что ожидания изъятия монетарных стимулов – это не единственная причина, которая заставляет падать S&P 500. Сокращение фискальных стимулов уже началось, и имевшая место в 2020-2021 масштабная бюджетная экспансия рискует исчезнуть из поля зрения, что приведет к существенному замедлению американской экономики.

Динамика влияния фискальных стимулов на экономический рост

Источник: Bloomberg

По мнению Goldman Sachs, темпы расширения ВВП США после впечатляющих 5,7% в 2021 снизятся до 1,5% в 2022. Это будет напоминать движение не вверх, а в сторону. Главными драйверами впечатляющего ралли фондовых индексов в текущем году являются масштабные монетарная и фискальная поддержка, а также впечатляющие корпоративные доходы и экономический рост. Многие факторы уже учтены в котировках акций, что усиливает желание инвесторов зафиксировать прибыль, приводит к коррекции S&P 500 и к укреплению гринбэка.

Еще одним поводом продать EUR/USD стала реанимация темы торговых войн. За объявлением США, Австралии и Британии о новом военном партнерстве Aukus, направленном на противодействие растущему могуществу Китая, тут же последовал ответ Поднебесной. Пекин подал заявку на вступление в ТТП. Напряженность между США и Китаем нарастает, что чревато новым витком торговых пошлин.

Таргет по шортам по EUR/USD на 1,1715 выполнен, на очереди еще один – на 1,168. Пара уверенно двигается вниз, однако не станет ли заседание FOMC поводом для покупки евро на фактах?

Дмитрий Демиденко для LiteForex