МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

В начале года наша команда сделала обзор на отрасль полупроводников и разобрала, почему этот рынок остается темной лошадкой всех технологических революций за последние 50 лет. Мы решили не останавливаться и расширить область исследований, чтобы осветить тему кризиса полупроводников, который бросил тень практически на каждый сектор экономики.

В статье мы рассмотрим:

- кто формирует спрос на полупроводники;

- почему возник кризис, и когда он кончится;

- какие сектора будут оставаться под давлением;

- кому это на руку.

Полупроводники — основа экономики потребления

Сложно представить отрасль, где не использовались бы полупроводники. Их можно найти везде: от умных устройств в домашнем обиходе до крупной промышленной техники по добыче трудноизвлекаемых ископаемых. По данным Ассоциации производителей полупроводников, мировой рынок полупроводников по итогам 2020 года составил $440 млрд. На производителей компьютеров и телекоммуникации приходится более 60% мирового спроса.

Нарушение цепочки поставок и резкий рост спроса — причины кризиса

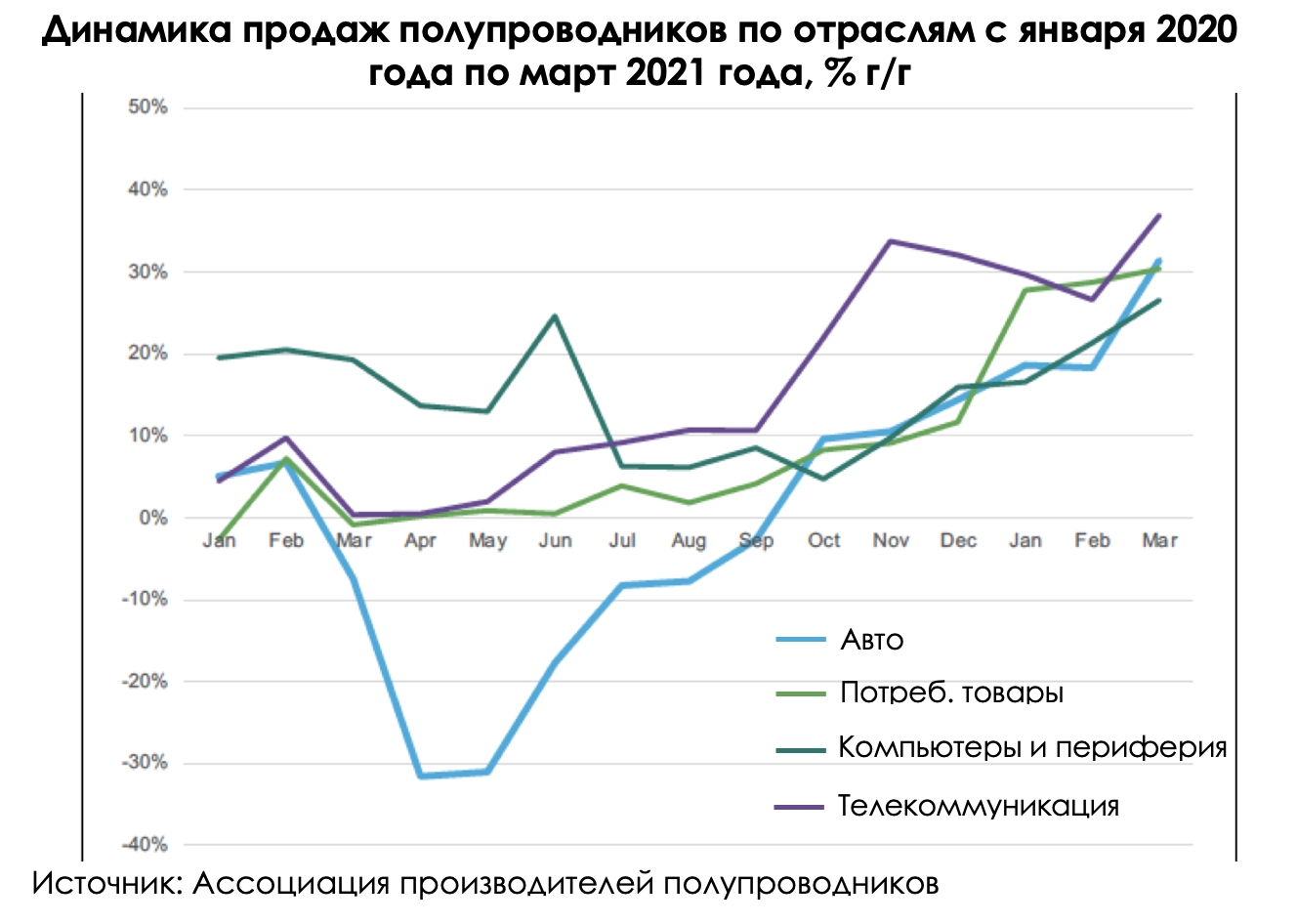

Спрос на полупроводники является заложником цикличности ввиду высокой зависимости от циклических товаров: производства мобильных телефонов, планшетов, компьютеров и автомобилей. Однако кризис Covid-19 не был коллапсом экономической системы, а был результатом неэффективности мировой системы здравоохранения. Поэтому снижение спроса на полупроводники было разнородным.

В пик карантинных ограничений резко выпал спрос на полупроводники со стороны автопроизводителей и потребительских товаров, который был, по сути, частично замещен безумным ростом со стороны производства компьютерной периферии для удаленной работы, медицинских устройств (например, увеличение производства систем искусственной вентиляции легких), а также спросом со стороны телекоммуникационного сектора.

В период резкого восстановления спроса на потребительские товары и автомобили ввиду постепенного снятия карантинных ограничений и реализации эффекта отложенного спроса оказалось, что для производства новых чипов просто нет мощностей. Иными словами, довольно быстрый сдвиг в балансе спроса и предложения привел к тому, что автопроизводители и производители потребтоваров вынуждены снижать производство своей продукции и довольствоваться крохами.

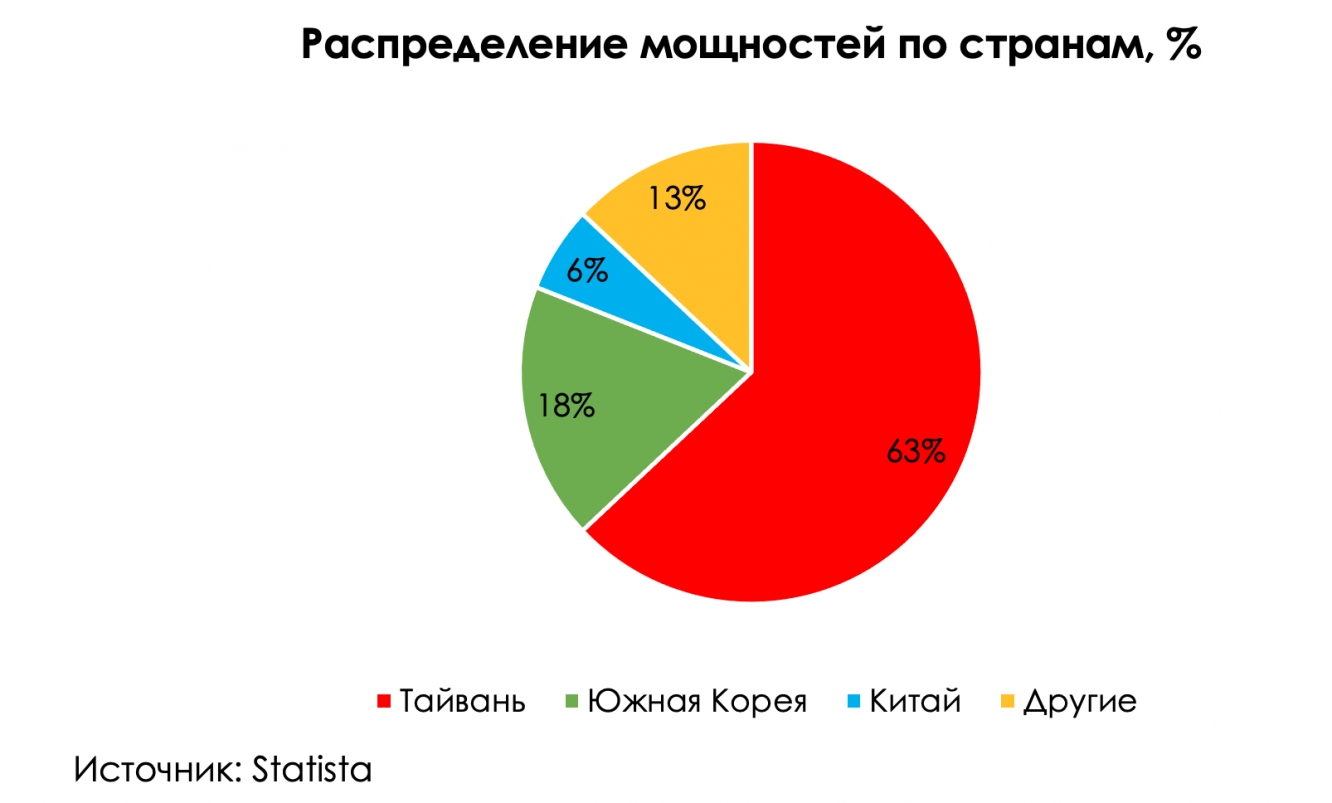

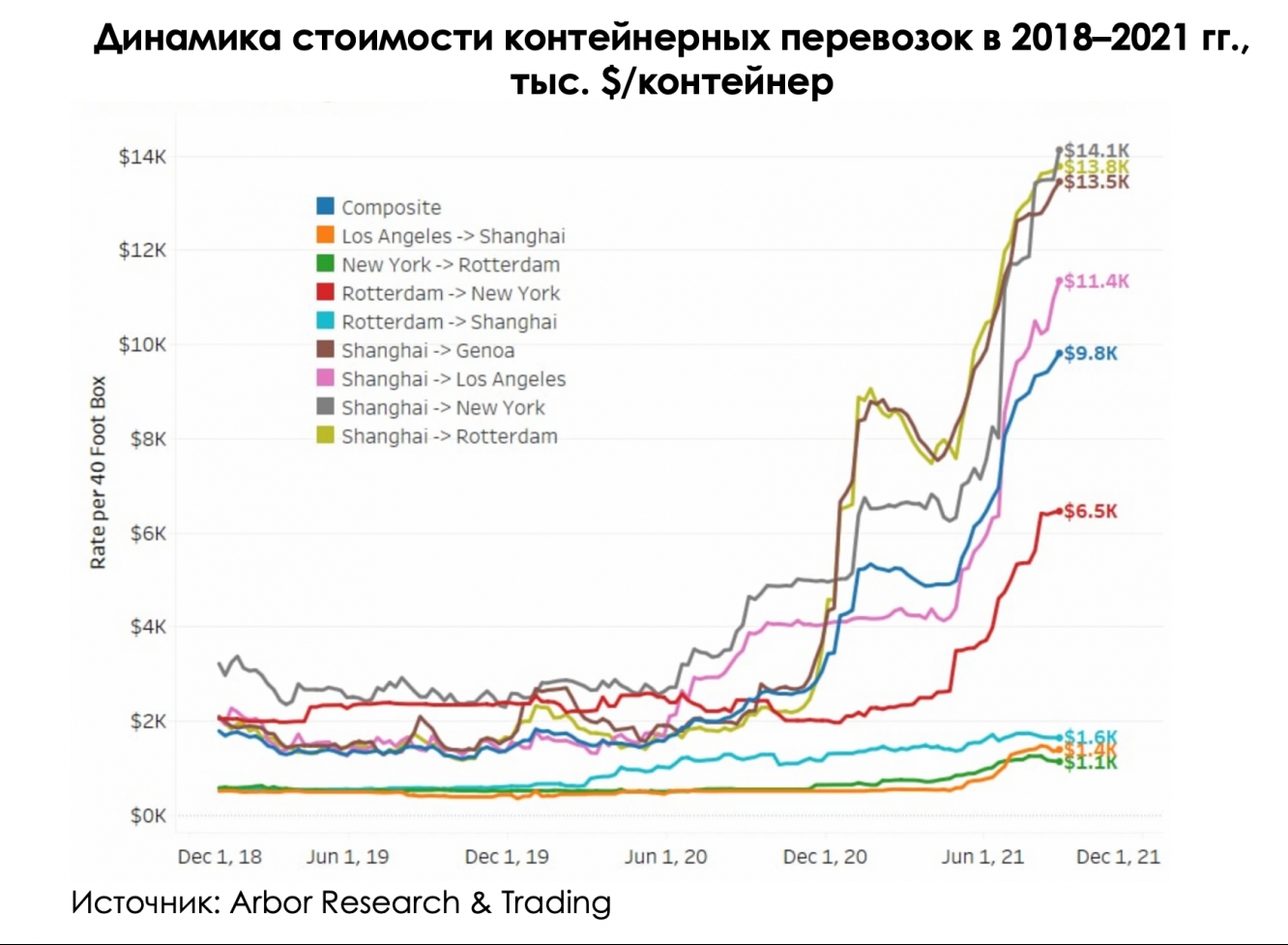

Масла в огонь подлило нарушение цепочки поставок и неравномерное распределение производственных мощностей. Например, на Азиатско-Тихоокеанский регион приходится 88% мирового предложения, из которых 63% это Тайвань! Также стоимость контейнерных перевозок выросла в разы.

Кризис может продолжиться и в 2022 году

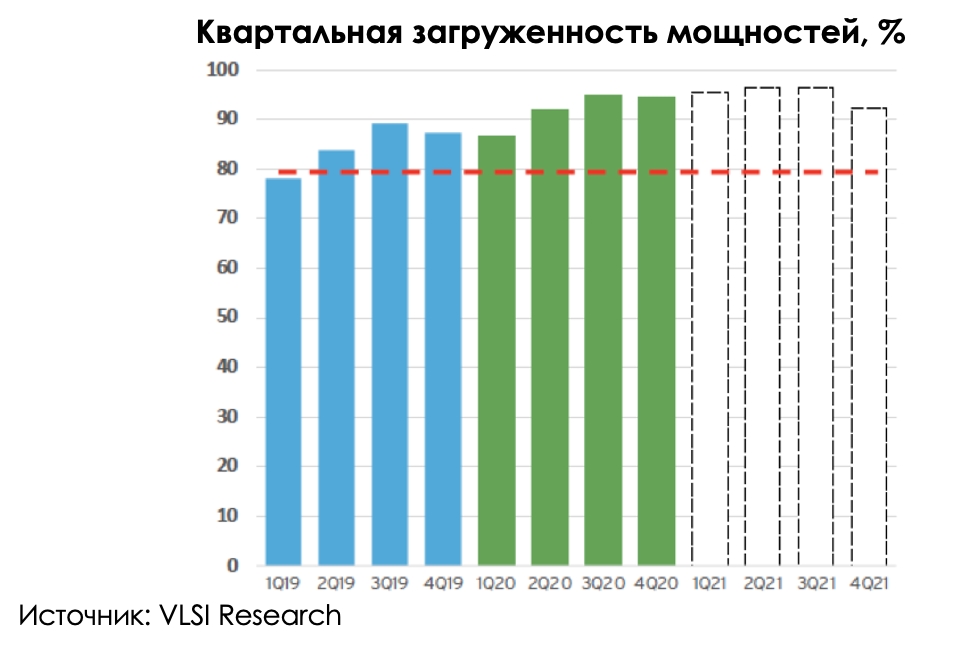

Производители полупроводников сейчас работают как пчелы, чтобы удовлетворить весь спрос. По данным VLSI Research, на конец 4 кв. 2020 года загруженность мощностей составляла более 90%, а к 3 кв. 2021 года должна достигнуть практически 100%. Однако загруженность мощностей растет не за счет введения в строй новых заводов, а за счет модернизации существующих производств. То есть делают более эффективным.

Увеличение номинальных производственных мощностей — это довольно медленный (может занимать 3–5 лет) и капиталоемкий процесс. Поэтому в перспективе следующего года не стоит ожидать роста номинальных мощностей. Иными словами, кризис может перекинуться и на 2022 год.

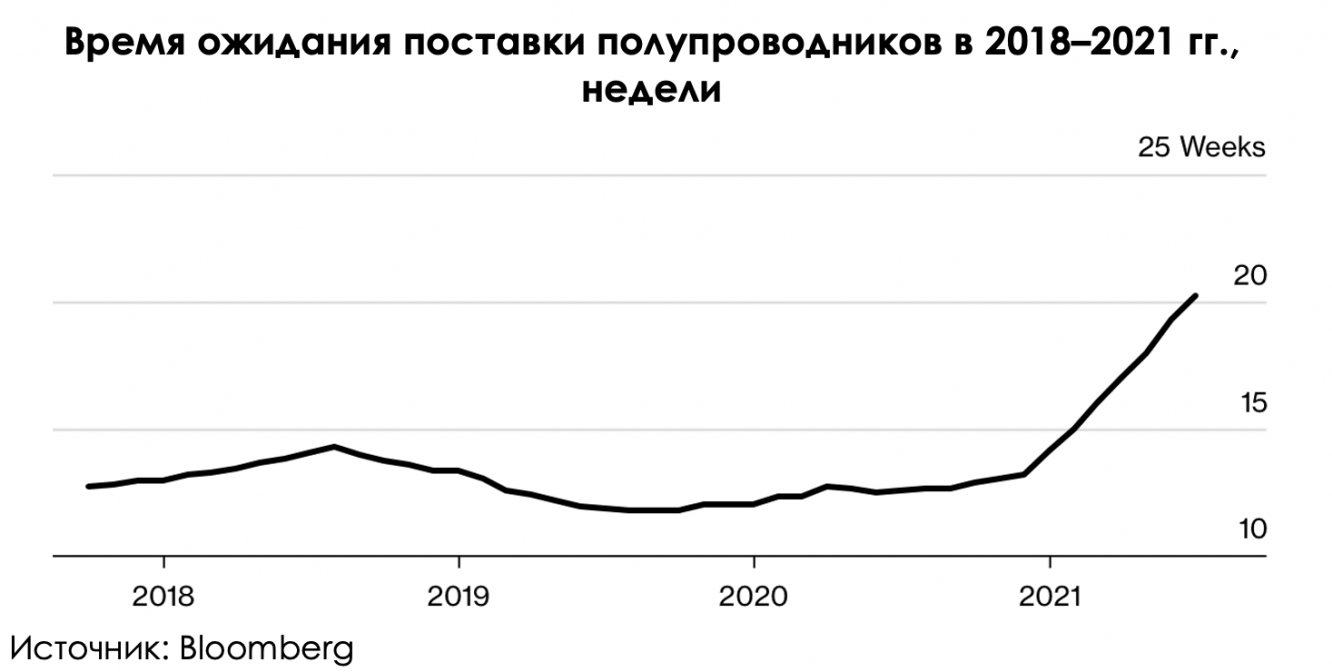

А сколько надо ждать, чтобы получить свой заказ?

Увы, ждать придется довольно долго. По данным Bloomberg, в августе среднее время ожидания заказа увеличилось до 20 недель. Это практически на 70% больше среднего времени ожидания за последние 2 года. Мы думаем, что количество недель ожидания будет оставаться в близи локальных максимумом до конца 2021 года.

Кто остается под давлением?

Автопроизводители сейчас под самым сильным ударом. Многие гиганты индустрии в лице General Motors (NYSE:GM), Ford (NYSE:F), Toyota (T:7203) и так далее останавливают производства. Например, по данным WSJ, Toyota снизит производство автомобилей в сентябре на 40%, а суммарное снижение производства с учетом новой волны штамма составит около 600 тыс. авто (~7% от годовой цели). Также General Motors отчитался о полной приостановке завода в Миссури (производство пикапов) и завода по производству EV Bolt до конца сентября ввиду повышенных проблем с поставкой полупроводников. В связи с чем производитель не стал давать прогнозов по производству на 2021 год.

Производители потребительских электронных товаров также остаются под давлением. С ростом потребности в удаленном формате работы выросла потребность на компьютеры и периферию, но производители пока что не могут удовлетворить такой спрос. Поэтому вынуждены повышать свои цены. Например, по данным WSJ, производитель HP (NYSE:HPQ) поднял цены на принтеры минимум на 20%. Также крупнейшие производители смартфонов в лице Apple (NASDAQ:AAPL) и Xiaomi (HK:1810) ожидают дальнейшего повышения средней стоимости новых смартфонов.

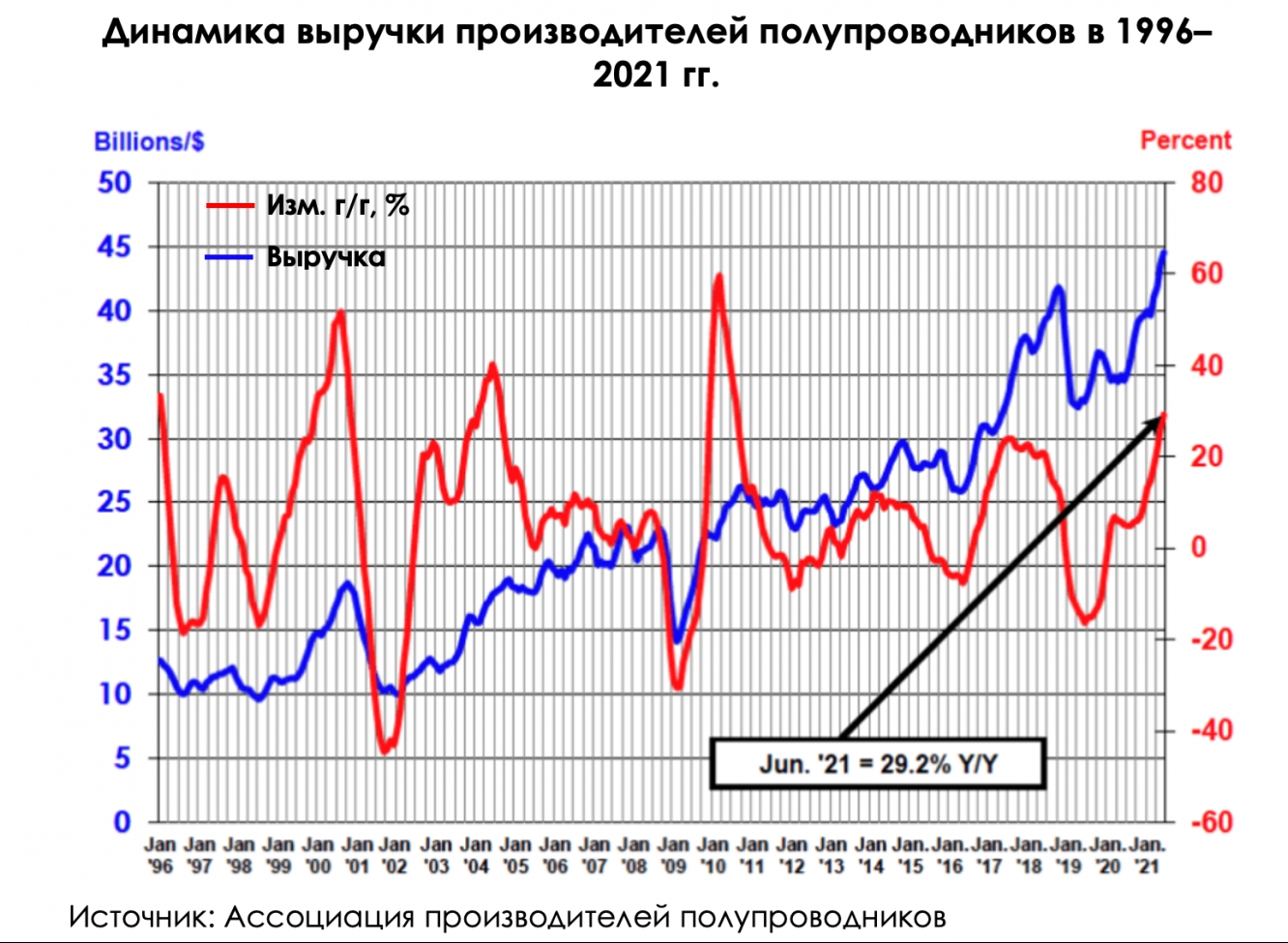

Производителям полупроводников это на руку

Однако в этой бочке дегтя есть и ложечка меда. В таких условиях производители полупроводников зарабатывают рекордные прибыли. По данным Ассоциации производителей полупроводников, темп роста выручки компаний в июне ускорился до рекордных 29,2% г/г, а совокупная выручка обновила максимумы месячные максимумы и составила $50 млрд.

На данный момент лидерами в области производства полупроводников являются:

Intel (NASDAQ:INTC)— один из старейших и самых крупных производителей полупроводников в мире. Однако 40% выручки Intel приносят 3 потребителя: Dell (15%), Lenovo (15%) и HP (10%). Все эти компании в основном ориентированы на PC и схожие продукты личного использования.

Samsung (KS:005930)в основном производит полупроводники для собственных устройств, но также имеет долгосрочные контракты с Apple, Deutsche Telekom (DE:DTEGn) и Verizon (NYSE:VZ) — основными бенефициарами распространения 5G-технологии.

Taiwan Semiconductor Manufacturing (NYSE:TSM)— один из лидеров рынка и самый крупный контрактный производитель в мире с долей рынка в 56%. Контрактный производитель продаёт то же самое оборудование, что используют конкуренты, но позволяет выпускать его под их маркой. Поэтому в числе крупных клиентов встречаются: AMD (NASDAQ:AMD), NVIDIA (NASDAQ:NVDA), Qualcomm (NASDAQ:QCOM) и Intel. Также услугами компании пользуются MediaTek (TW:2454), Apple. Таким образом, TSM выигрывает от роста всего рынка полупроводников и перспективных секторов одновременно.

SK Hynix (KS:000660) — южнокорейская компания, главным акционером которой является SK Telecom (KS:017670) — лидер южнокорейской сотовой связи с долей рынка в 50,5%. Также среди топа клиентов находятся Apple, Asus (TW:2357), IBM (NYSE:IBM), Dell (NYSE:DELL) и HP.

Вывод

Кризис полупроводников может продлиться вплоть до конца 2022 года, что напрямую будет влиять на всю потребительскую цепочку. Постепенная нормализация баланса спроса и предложения, а также нормализация цепочки поставок в 2022 году прольет свет на тень кризиса. Однако до этого нужно быть готовым к снижению производства в автомобильной индустрии и потребительского сектора. В свою очередь, сложившаяся ситуация помогла производителям полупроводников заработать рекордные прибыли и увеличить стоимость для акционеров. Мы будет следить за ситуацией и дальше.

Статья написана в соавторстве с аналитиком Андреем Кураповым