Биткоин на краю обрыва: почему быкам стоит отойти в сторону

Обзор рынка FX за 3 июня 2020 года

Скорее всего, в четверг Европейский центральный банк объявит о наращивании денежно-кредитного стимулирования. Он станет единственным крупным центральным банком, который продолжит смягчать политику на этой неделе, а также одним из немногих регуляторов, которые предпримут аналогичные шаги в этом месяце. Однако вместо того, чтобы снижаться в преддверии публикации решения по ставке, евро смог зафиксировать самое продолжительное ралли против доллара США за более чем 6 лет. В последний раз пара EUR/USD закрывалась в зеленой зоне на протяжении семи торговых дней подряд в декабре 2013 года. Столь противоречивая ценовая динамика может сбить с толку, особенно если учитывать, что центральный банк должен опубликовать весьма мрачные экономические прогнозы.

Так почему же евро растет на фоне смягчения политики ЕЦБ? Можно привести несколько обоснований.

Во-первых, доллар США резко упал на фоне улучшения аппетита к рисковым активам, что естественно сыграло на руку единой валюте. Недавняя корреляция между фондовым рынком и евро была очень сильной. Во-вторых, экономические отчеты по еврозоне, опубликованные на этой неделе, были в основном оптимистичными, а показатели деловой активности — пересмотрены в сторону повышения. Да, количество безработных и уровень безработицы Германии подскочили сильнее, чем ожидали эксперты, но рост числа заявок на пособия по безработице замедлился. Наконец, перспективы наращивания программы количественного смягчения на 500 миллиардов евро были четко озвучены и, возможно, уже полностью учтены в котировках.

На прошлой неделе глава ЕЦБ Кристин Лагард заявила, что «мягкий сценарий ЕЦБ мог утратить актуальность», и экономику, скорее всего, ждут «умеренные или серьезные последствия». Это означает, что ВВП в 2020 году может упасть на 8-12%. Член правления ЕЦБ Изабель Шнабель была более прямолинейна и заявила о готовности расширить инструментарий для достижения заявленных целей. Вице-председатель ЕЦБ Луис де Гиндос сказал, что центральный банк готов к рекалибровке программы стимулирования, а главный экономист Лейн отметил, что экономический шок требует стимулирующих мер бюджетной и монетарной политики. Это практически гарантирует «голубиный» прогноз центрального банка и дальнейшее смягчение политики, что ставит под угрозу ралли единой валюты.

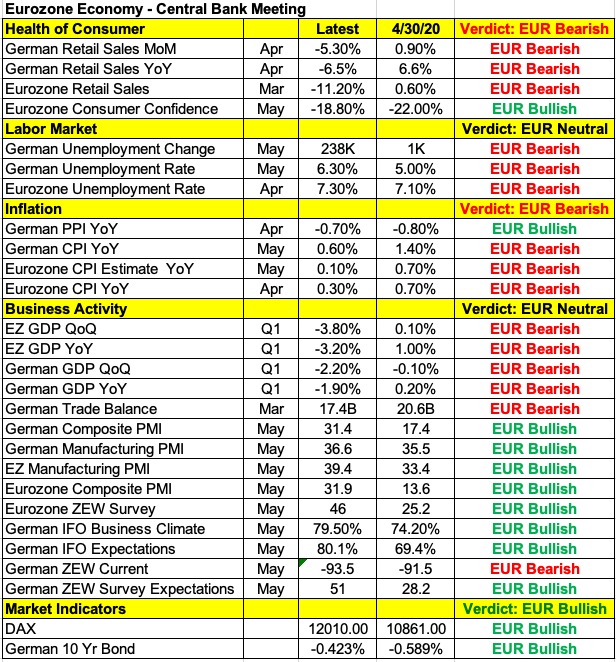

Участники рынка не только твердо настроены на смягчение политики ЕЦБ, но и ожидают наращивания стимулов в июле или сентябре. Пока регулятор потратил только треть своей программы объемом 750 миллиардов евро, и, хотя карантин в Европе постепенно снимается, до полного восстановления еще далеко. Если центральный банк нарастит программу QE более чем на 500 миллиардов евро, этот шаг остановит ралли единой валюты и отправит EUR/USD под отметку 1,10. Если чиновники нарастят стимулирующий пакет на 500 млрд евро, это понизит прогнозы экономического роста на 2020 и 2021 гг., а также отметит перспективы дальнейшего смягчения политики; вероятным сценарием станет фиксация прибыли по EUR. Однако если на фоне наращивания программы выкупа облигаций президент ЕЦБ Лагард отметит хорошие темпы восстановления экономики, пара EUR/USD может обновить 2-месячные максимумы. Тем не менее, мы считаем этот сценарий маловероятным, поскольку этот шаг сильно ударит по рынку облигаций. Представленная ниже таблица показывает, что макростатситика по еврозоне по большей части ухудшилась, но рост деловой активности, а также, показателей опросов ZEW и IFO являются важным опережающим индикатором.

Банк Канады решил обойтись без сюрпризов и не стал корректировать процентные ставки. Это было последнее заседание под руководством Стивена Полоза, и оно не сопровождалось пресс-конференцией. Тифф Маклем сменит Полоза уже в четверг, а следующее важное заседание состоится в июле. Фактически, взгляд регулятора на перспективы экономики улучшился: сейчас ожидается, что кризис обойдется экономике в 12-22% ВВП, тогда как предыдущий прогноз предполагал падение показателя на 15-40%. В результате пара USD/CAD обновила свои минимумы за 2,5 месяца.

Новозеландский доллар продолжил укрепляться по отношению к доллару США, а вот ралли австралийского доллара захлебнулось, несмотря на сильную макростатистику. В первом квартале ВВП упал на 0,3%, тогда как эксперты прогнозировали снижение показателя на 0,4%. Число выданных разрешений на строительство снизилось на 1,8% против прогнозируемых 10,7%, а индекс деловой активности в строительстве вырос с 21,6 до 24,9. Розничные продажи также сократились не так сильно, как ожидалось, но национальная валюта осталась под давлением.

Доллар США демонстрировал неоднозначную динамику, несмотря на позитивную статистику от ADP и ISM. Число лиц, занятых вне сельского хозяйства, упало всего на 2,76 млн против прогноза в 9 млн. Данные прошлого месяца также были пересмотрены в сторону повышения. Индекс менеджеров по снабжению непроизводственного сектора от ISM также превысил ожидания и составил 45,4. Компонент занятости отражает улучшение (хотя и незначительное) условий на рынке труда, укрепившись с 30 до 31,8. Наилучшую динамику продемонстрировали показатели деловой активности и промышленных заказов, что является многообещающим признаком для экономики.