Investing.com — В этот вторник Федеральный комитет по открытым рынкам (FOMC) ФРС США начал предпоследнее в этом году заседание, и все ставки делаются на то, что монетарные власти объявят о сохранении процентной ставки на текущем уровне — от 5,25 до 5,50%, т. е. на том же уровне, который поддерживают с момента принятия июльского решения.

Однако рынок и аналитики еще не полностью исключили возможность дальнейшего ужесточения денежно-кредитной политики, что означало бы дальнейшее повышение процентной ставки.

Барометр ставки ФРС от Investing.com, основанный на 30-дневных ценах на фьючерсы на федеральные фонды, дает 25%-ную вероятность того, что политики повысят ставку на 25 базисных пунктов в декабре до максимального уровня 5,75%, а для заседания в январе 2024 году эта вероятность превышает 30%.

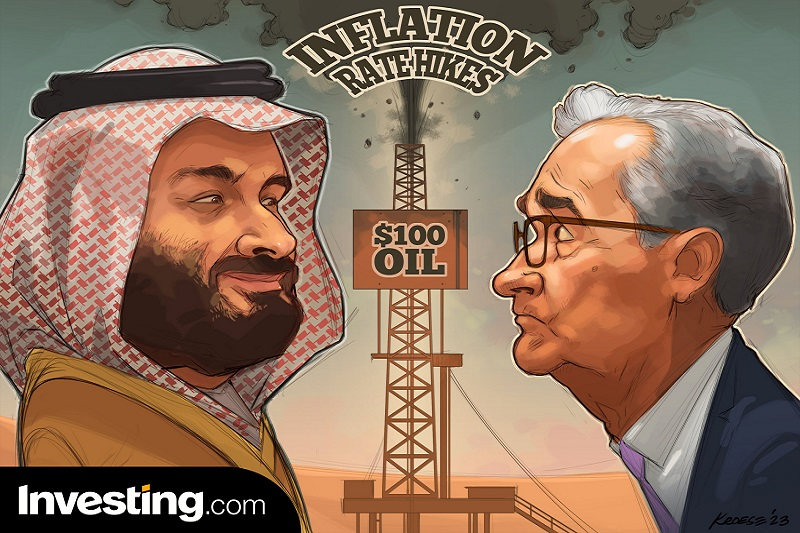

Хотя ряд чиновников ФРС заявили, что в дальнейшей корректировке ставки больше нет необходимости, по-прежнему существуют 2 фактора, которые могут оказать инфляционное давление и поставить вопрос о еще большем ужесточении кредитно-денежной политики: рост цен на нефть и «перегрев» экономики США.

Габриэла Силлер Пагаза, директор по экономическому и финансовому анализу Grupo Financiero Base, отметила, что давление оказывает энергетика, развязанная начавшейся 7 октября войной в Израиле, а также тот факт, что нефть уже поднялась выше $95 за баррель из-за роста мирового спроса, обусловленного экономическим ростом в США и стимулированием экономики в Китае.

«Учитывая давление со стороны энергоносителей, мы можем даже увидеть инфляцию в октябре на уровне 3,6% вместо первоначально прогнозировавшихся 3,4%. А если цены на нефть и бензин продолжат расти, то мы увидим инфляцию на уровне 4% в ноябре и 4,3% в декабре, то есть влияние на инфляцию в США составит 0,8%. И это при условии, что цена на нефть, конкретно на WTI, будет находиться между $95 и $100 за баррель в конце этого года», — прокомментировала специалист в ходе пресс-конференции.

К этому следует добавить возможность того, что экономика США будет демонстрировать большую динамику. Grupo Financiero Base ожидает, что в четвертом квартале 2023 года квартальный рост в годовом исчислении составит 2,42%, а в целом за 2023 год рост составит 2,48%. В 2024 году рост ВВП оценивается в 2,2%, а в 2025 году ожидается замедление или небольшой спад, и рост составит 1,3%.

«Помимо энергетического давления, на экономический рост также оказывает повышенное давление увеличение государственных заимствований США», — пояснили там.

Даже если ФРС решит завершить цикл повышения ставки на текущем уровне, факт остается фактом: процентная ставка будет оставаться высокой в течение длительного периода времени, что означает отсутствие снижения ставки, по крайней мере, в первой половине 2024 года.

«Снижение ставки связано с замедлением экономического роста или рецессией, поэтому мы не можем говорить о снижении ставки ни в этом году, ни в начале 2024 года, когда правительство наверняка продолжит увеличивать расходы в связи с выборами», — пояснила Габриэла Силлер Пагаза.

При этом специалист считает, что начало снижения процентной ставки в США произойдет до второй половины 2024 года, опустившись примерно до 75 и до 100 базисных пунктов в конце года, в зависимости от динамики инфляции.

«ФРС будет очень осторожна, особенно наблюдая за тем, что происходит с экономикой и с инфляцией, и если она действительно увидит замедление экономики в последнем квартале 2024 года, тогда мы считаем, что она может снизить процентную ставку», — прогнозирует она.

И далее Габриэла Силлер прогнозирует, что процентная ставка в США вернется к нейтральному уровню к 2026 году, что соответствует ожиданиям, что ставка останется на высоком уровне в течение длительного времени.

Читайте нас в Telegram и «ВКонтакте».