Вершины по индексу S&P не препятствие институциональным вложениям, а по-прежнему мягкая монетарная политика ФРС только способствует росту стоимости активов. Розничный инвестор может заставить деньги работать двумя способами. Первый - это вложения в ликвидные, проверенные временем ценные бумаги международных компаний с крупной капитализацией. Это консервативно и надежно, в текущей конъюнктуре такие инвестиции, конечно, приносят доход выше среднего около 14% в год в среднем. Уже почти восемь лет прогнозы о возможности обвала мировых фондовых индексов, наступления эры общемировой анархии (а некоторые «аналитики» выдают и более мрачные прогнозы) разбиваются о скалы новых волн роста после очередных плато и слабых коррекций, и это не предел.

Второй логичный способ сделать себе капитал из массы свободных денег, обесценивающихся под нарастающим инфляционным давлением, - это инвестиции в первичные размещения ценных бумаг. Высокие котировки рынка создают привлекательную возможность для привлечения дополнительного финансирования в реальные инновационные проекты.

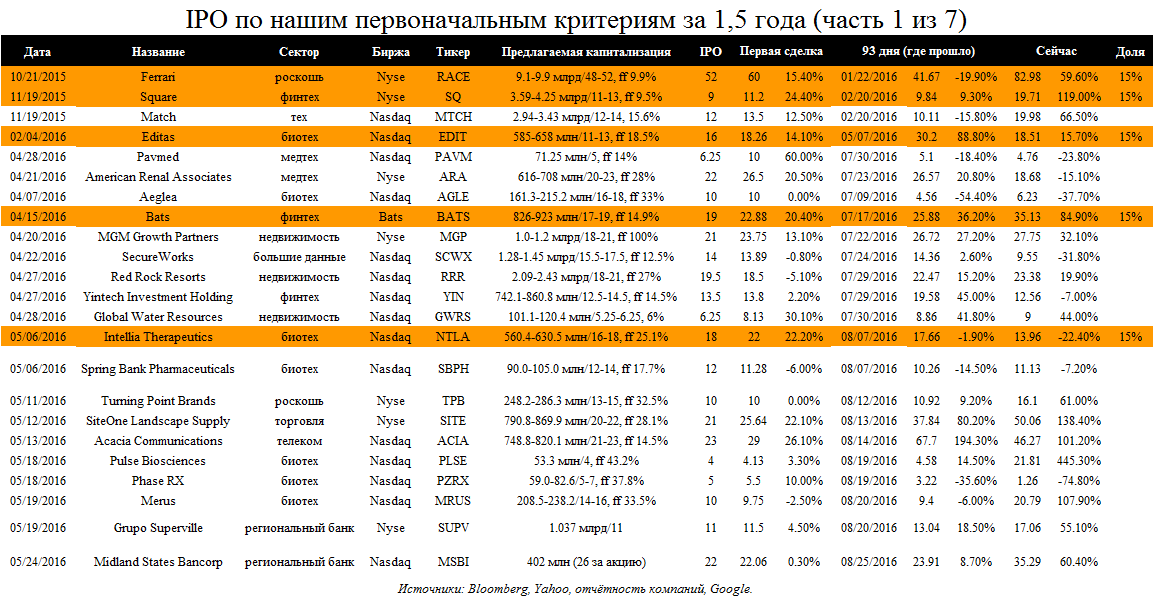

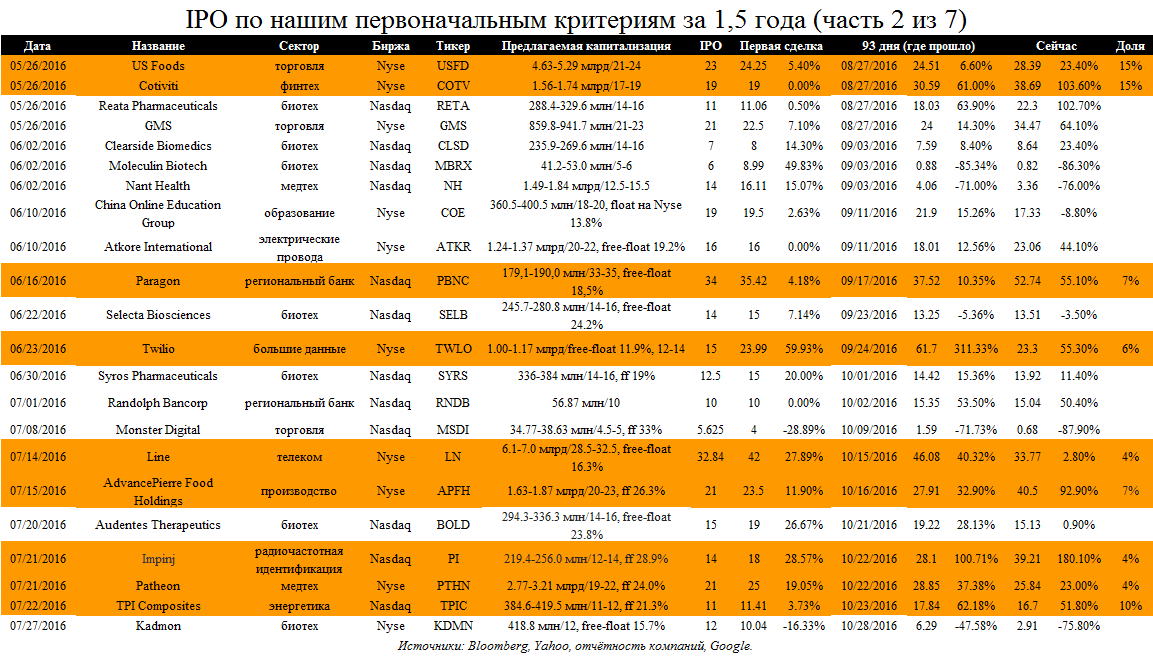

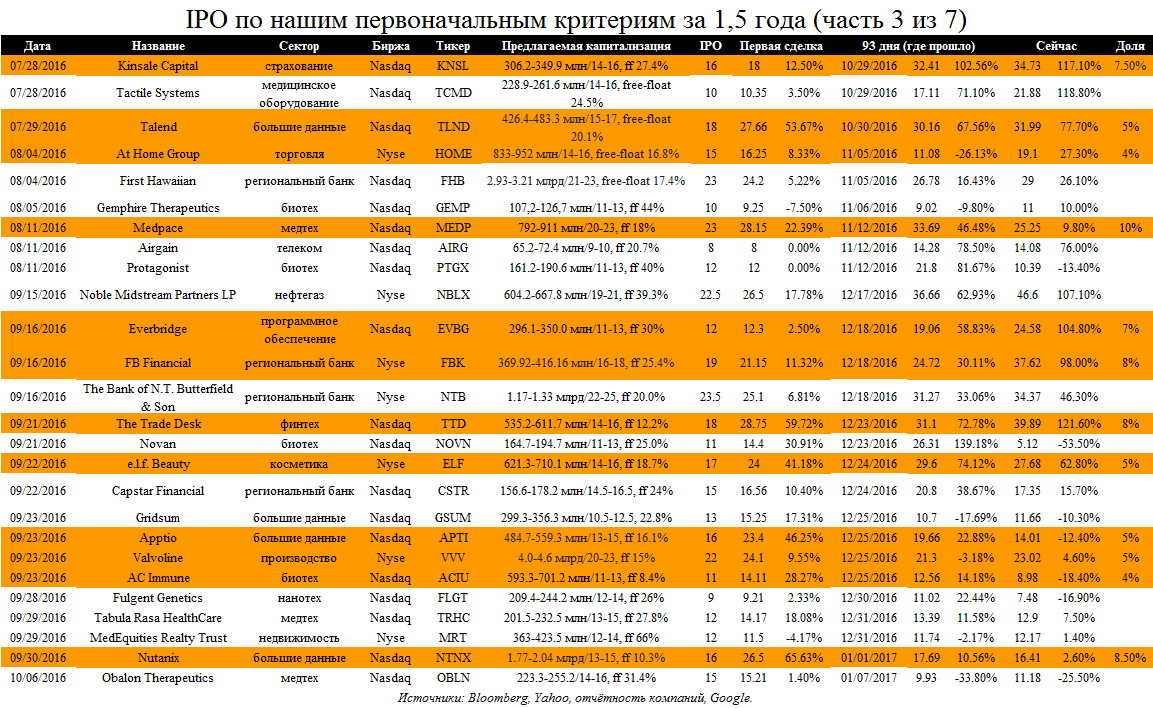

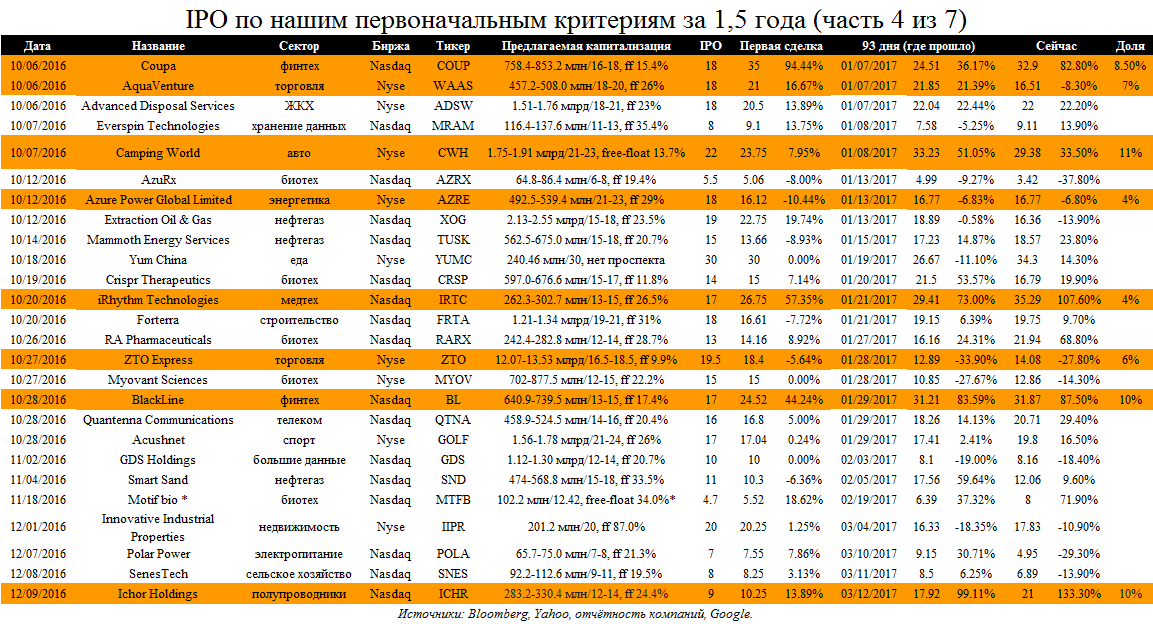

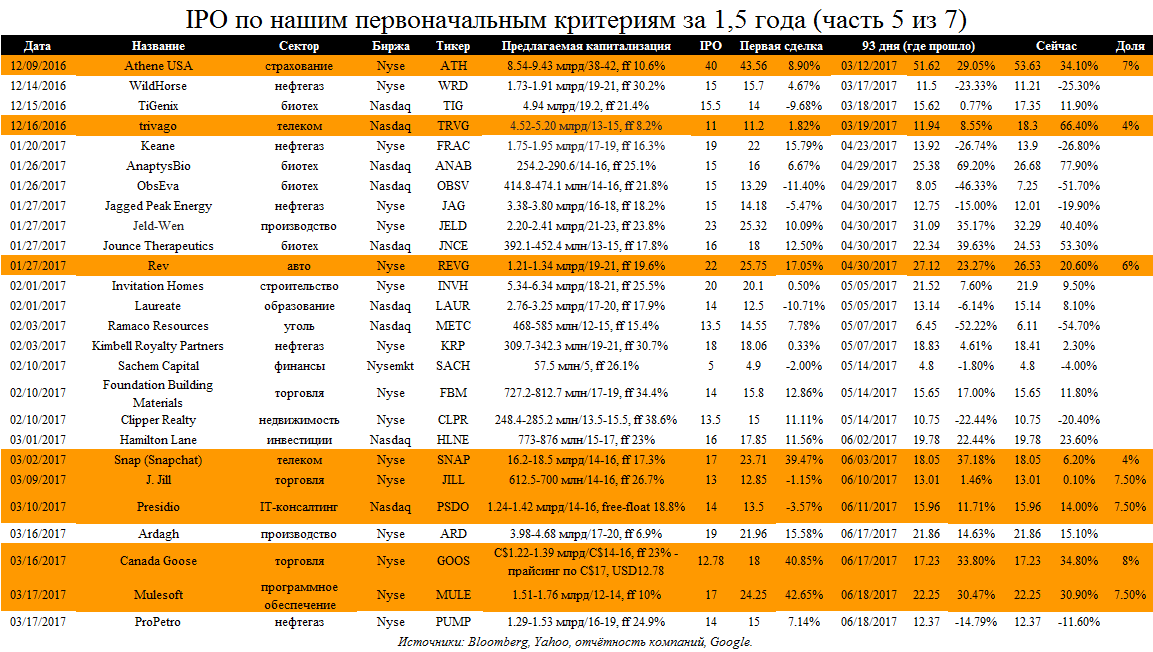

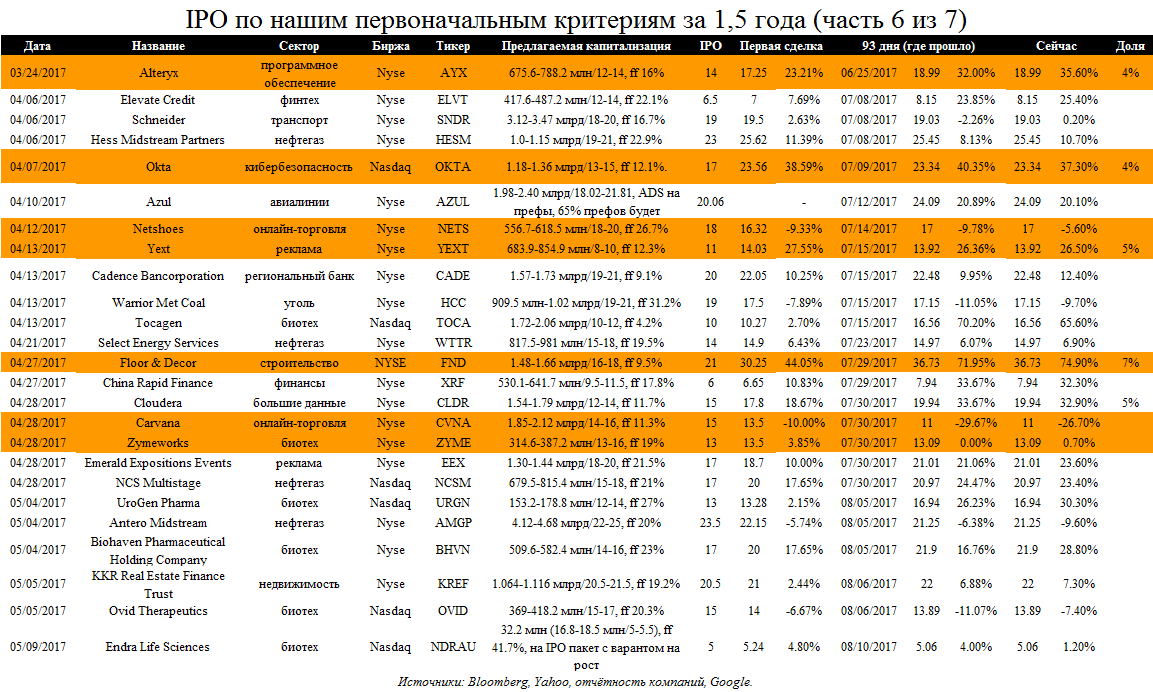

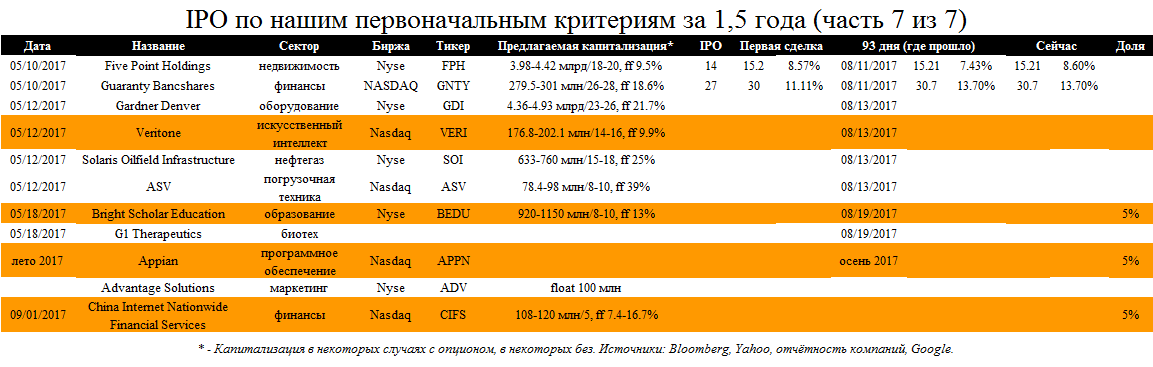

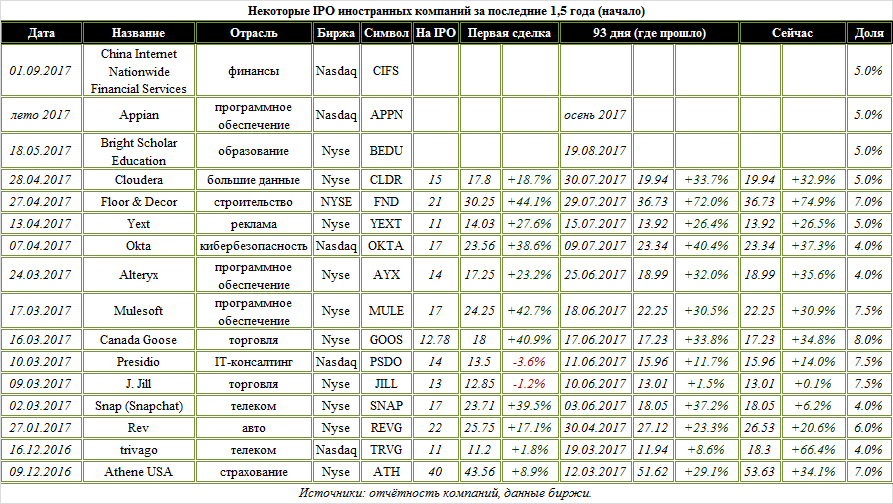

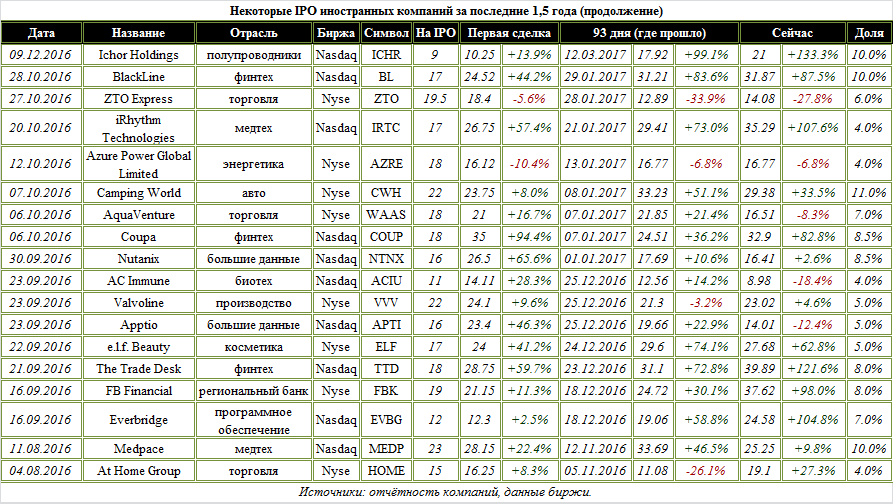

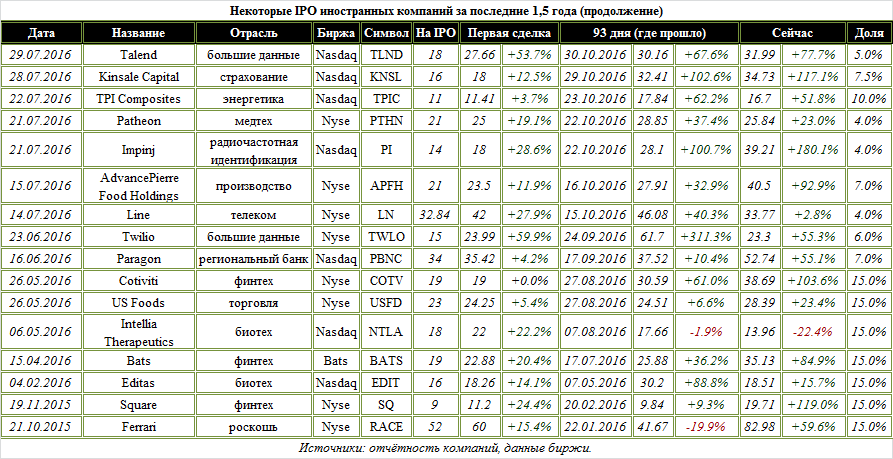

Эмпирические данные свидетельствуют о существенном успехе инвестиций в IPO. По статистике, активная доходность, которая угадывается за новыми IPO, отбираемыми в рекомендуемый нами портфель, при сопоставлении с имеющимися на рынке бенчмарками в виде биржевых фондов на IPO, может быть и больше +30%. При этом средняя доходность IPO, подходивших нам по критериям первоначального отбора, за последний год достигала +20,74% по завершении 93-дневного ограничения на продажу акций (lock-up). Более надёжный показатель срединной доходности +14,75% в квартал.

Потенциал роста международных IPO реализуется в основном в течение первых 93 дней, поэтому, естественно, не стоит экстраполировать в накопленную доходность с возможностью повторного вложения денег, полученных по результатам одной сделки, в другую.

У зарубежных брокеров аллокация розничным инвесторов может быть и 2-3%, поэтому иностранные IPO выгоднее покупать в РФ. Тем не менее, если же всё-таки рассматривать возможность реинвестирования, нужно иметь в виду, что аллокация по "горячим" IPO у зарубежных институциональных инвесторов, через которых работают корпоративные участники рынка в России, обычно в районе 40% до 60%.

Предположим, 5% клиентского портфеля - это 20 тысяч долларов, которые он несёт брокеру для вложений в первичное размещение, например, пожарных машин Rev Group (Nyse: REVG). За время lock-up данное IPO показывает рост на +23,3%. При 40% аллокации инвестор покупает REVG на только $8000, и $240 снимаются в виде комиссий. По завершении lock-up, если продавать актив через 93 дня, то доход за вычетом 0,5% брокерской комиссии за выход из сделки составит около $1814,68, или +9,1%. За календарный год такую операцию можно успеть провернуть раза два-три, вследствие чего накопленная доходность составит +29,8%.

По отдельным размещениям, показатели и вправду сравнительно изменчивы. Тем не менее, с учётом доли в портфеле, среднее отклонение общей доходности в результате включения одного IPO по итогам lock-up всего 3,92%, при среднем арифметическом выигрыше на одно размещение +3,12%. Согласно результатам исследования, если IPO рассматривать как единовременную инвестицию и продавать строго по окончании 93 дней, то нацеливаться можно на +18-26% доходности. При высоком качестве портфельного управления, может быть достаточно двух IPO в год для того, чтобы с 20 тысяч долларов заработать +28,14% прибыли при аллокации 40% и срединной доходности включённых IPO +33,67% за 93 дня.

Ещё раз повторюсь, что при отсутствующей возможности ребалансировки или пополнения рекомендуемого портфеля на каждое отобранное IPO, доля в портфеле, умноженная на доходность размещения по итогам 93 дней, окажется и вовсе трёхзначной, но если сумма для инвестирования конечная, это, вероятно, ограничит доходность +28- +30% в год.

Кроме этого, что касается распределения, то значительный вес в общем показателе модельного портфеля приходится на супердоходные размещения первого API-единорога на бирже Twilio и первого редактора генов Editas, производителя ветряков TPI Composites, полупроводников Ichor и облачных сервисов для бухгалтеров Blackline и Cotiviti (Nyse: TWLO, COTV, TPIC; Nasdaq: EDIT, ICHR, BL).

Вероятно, рационально выбрать некую золотую середину, потому что в долгосрочной перспективе пополнение портфелей ни в коем случае нельзя использовать в качестве посыла при построении моделей в инвестиционном структурировании, разве что для крупнейших клиентов.

В силу слабой сопоставимости таких высоких доходностей с биржевыми фондами на IPO, приходится пока оценивать результативность рекомендуемого портфеля не по бенчмаркам, а по срединной доходности и внутренней статистике накопленной прибыли на счетах. И всё же, даже в этом случае, что касается выводов из настоящего исследования, то преимущество профессионального выбора IPO наглядно: доходность около +28-30% в год для инвестиций в два типичных горячих IPO, отобранных в портфель, по сравнению с +18,0% в год с инвестиций в три IPO, прошедшие только первичный скрининг и показывающие срединный апсайд в районе +14,75% в квартал (разница за счёт аллокации и реинвестирования).

Михаил Крылов, директор аналитического департамента «Golden Hills – КапиталЪ АМ»