Обвал биткоина стер с крипторынка почти полтриллиона долларов

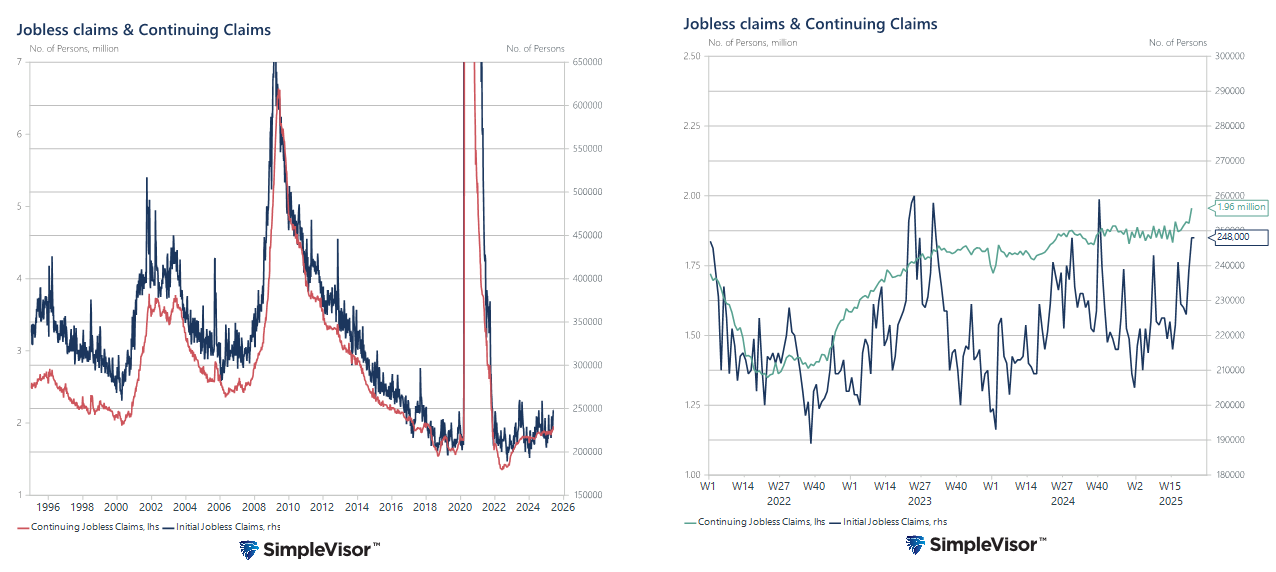

Первичные и продолжающиеся заявки на пособие по безработице являются наиболее оперативным показателем состояния занятости. Хотя они и не имеют такого же значения для рынков, как ежемесячные данные BLS, их стоит отслеживать, особенно когда тенденции меняются, как возможно сейчас. Два графика ниже показывают долгосрочные и более свежие тенденции в первичных и продолжающихся заявках на пособие по безработице.

График слева предоставляет долгосрочный обзор текущих данных по первичным и продолжающимся заявкам на пособие. Недавний рост обоих показателей заметен, но незначителен в контексте последних тридцати лет. Однако стоит отметить, что и первичные, и продолжающиеся заявки выше уровней, предшествовавших пандемии.

Кроме того, выплаты по безработице от штатов не поспевали за инфляцией. Поэтому широко распространено мнение, что меньше людей подают заявки, поскольку они могут больше заработать на фрилансе в гиг-экономике, работая в таких компаниях, как Uber (NYSE:UBER) и DoorDash (NASDAQ:DASH).

Краткосрочный график справа вызывает большее беспокойство. Как показано, продолжающиеся заявки на пособие достигли трехлетнего максимума, в то время как первичные заявки близки к аналогичным уровням. Рост продолжающихся заявок указывает на то, что людям, подающим заявки, сложнее найти новую работу.

Хотя первичные и продолжающиеся заявки не заставляют ФРС беспокоиться, они, безусловно, отмечают рост этих тенденций и одновременное ослабление ежемесячных данных BLS.

Что стоит отслеживать сегодня

Отчёты о доходах

Сегодня нет выпусков отчетов о доходах

Обновление торгов на рынке

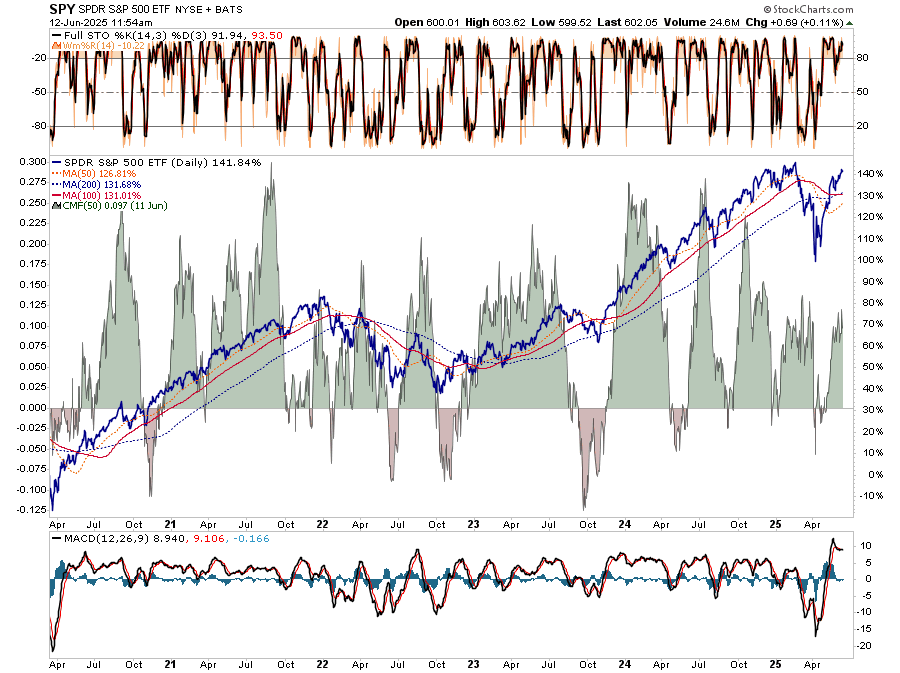

Вчера мы обсуждали быстрое восстановление "большой тройки" индексов, что сулит хорошие перспективы для будущих доходов. Однако это не означает, что рынок не испытает краткосрочную коррекцию или корреляцию, которая предоставит инвесторам более выгодную точку входа с учетом риска и вознаграждения для увеличения вложений. Как мой коллега Майк и я обсудили вчера утром на #RealInvestmentShow, мы готовы оставаться терпеливыми, прежде чем использовать наличные средства.

«Рынок остается перекупленным в краткосрочной перспективе, но часто рынки остаются перекупленными дольше, чем многие ожидают. Мы терпеливо ждем отката для увеличения доли портфеля, но это может занять еще некоторое время.

Критически важно, что мы не ищем НИЖЕ цены для увеличения вложений. Мне нормально платить более высокие цены. Однако мы ищем лучшую возможность риска/вознаграждения для увеличения вложений. Таким образом, период консолидации, который позволит относительной силе или моменту несколько остыть, предоставит лучшую возможность для покупки, чем в текущих условиях. У нас уже достаточно большая доля на рынке, чтобы получать доход, когда рынки растут, но вложение капитала на этих уровнях более "рискованно", чем я предпочел бы».

Поскольку рынок все еще перекуплен по многим показателям, но вернулся к бычьим сигналам покупки, риск/вознаграждение от инвестирования капитала на этих уровнях не является оптимальным. Однако откат к уровням поддержки скользящей средней, который уменьшит краткосрочные перекупленные условия, значительно улучшит результаты инвестирования. Однако терпение в "ожидании" — это самая сложная часть.

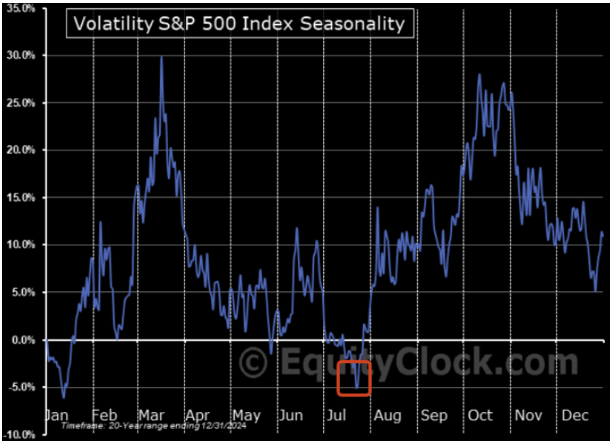

Почему рынок может откатиться? Существует множество причин, в том числе продолжающийся дисбаланс спроса и предложения, сокращение корпоративных программ выкупа акций и продолжающийся риск от тарифных переговоров. С началом нового сезона отчетности также есть риск разочарований, так как экономика продолжает замедляться. Как я отметил на «X» вчера, мы также входим в сезонный период слабости для цен на акции, что может привести к увеличению волатильности.

Хотя может показаться, что рынок не собирается останавливаться, помните, что он все же отступит. Терпение — это самая сложная часть.

PPI Разочаровывает

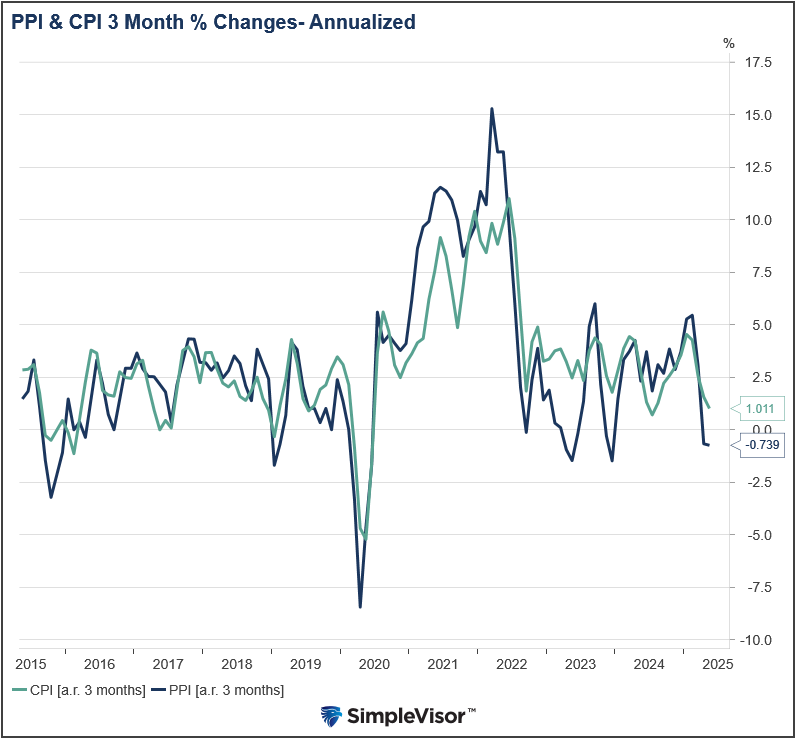

Как и ИПЦ, ИПЦ производителей оказался слабее ожиданий. Индекс цен производителей и базовый индекс выросли на 0,1%, тогда как ожидания составляли 0,2% и 0,3%, соответственно. Данные за март и апрель были пересмотрены в сторону повышения: апрель изменился с -0,5% до -0,2%, а май увеличился с -0,4% до 0%.

Как показано ниже, трехмесячное изменение в PPI в годовом исчислении, с учетом текущих данных и пересмотров, составляет -0,74%. Для сравнения, ИПЦ находится чуть выше 1%.

С точки зрения тарифов, PPI, вероятно, покажет влияние тарифов раньше, чем CPI. Обычно изменения цен проходят через PPI в CPI, так как PPI измеряет цены на сырье, которое используют производители для создания конечной продукции, впоследствии продаваемой другим корпорациям или частным лицам. Разницу в изменениях PPI и CPI можно также считать показателем корпоративных маржей прибыли.

Первоначальный вывод с точки зрения тарифов заключается в том, что иностранные продавцы товаров берут на себя расходы по тарифам. Очевидно, потребуется еще несколько месяцев данных, чтобы полностью оценить влияние.

Твит дня