Промышленное производство в Германии неожиданно рухнуло

- Известный индикатор Уоррена Баффетта, используемый для оценки переоцененности/недооцененности рынка, приближается к рекордным максимумам.

- Ширина рынка тоже близка к тревожным по историческим меркам значениям.

- Несмотря на это, текущий сезонный паттерн благоволит «быкам».

- Оформите подписку на InvestingPro! Летняя распродажа уже началась!

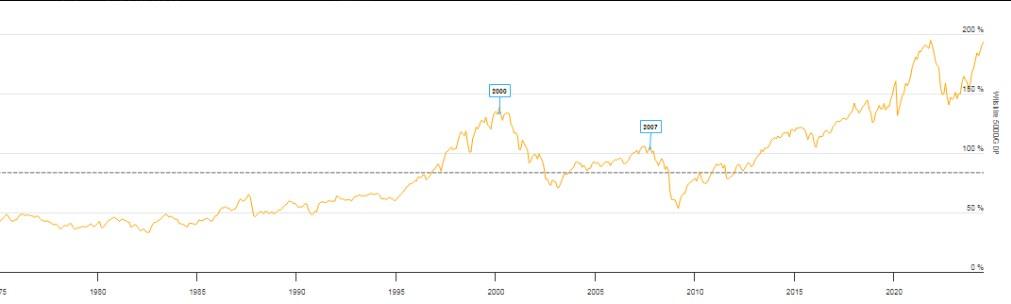

Индикатор Баффетта появился в 2001 году, когда легендарный «оракул из Омахи» заявил, что о переоцененности/недооцененности рынка позволяет лучше всего судить соотношение капитализации фондового рынка к валовому внутреннему продукту (ВВП).

Для расчета показателя совокупная рыночная капитализация всех зарегистрированных на биржах США акций делится на последний квартальный ВВП США.

Если соотношение составляет меньше 0,7, рынок можно считать недооцененным.

Если оно составляет от 0,9 до 1,0, рынок можно считать справедливо оцененными.

Соотношение выше 1,2 указывает на переоцененность рынка.

В настоящее время этот показатель приближается к рекордному максимуму.

Источник: Longtermtrends

В этом нет ничего удивительного, поскольку средний мультипликатор P/E для S&P 500 тоже указывает на дороговизну акций.

Это отчасти связано с очень высокими прогнозами для корпоративной прибыли, которые компании, тем не менее, продолжают превышать. Именно по этой причине на рынке сохраняется «бычий» настрой, несмотря на высокие оценки.

Ширина ухудшается, сезонные паттерны пока благоволят «быкам»

Индекс S&P 500 вырос на 14,5% за первую половину 2024 года — это 15-й результат за последние 96 лет, если говорить о лучшем старте года. Однако без NVIDIA (NASDAQ:NVDA) рынок вырос бы на 11%, а без «великолепной семерки» — лишь на 6%.

На долю 10 ведущих компаний S&P 500 сейчас приходится 77% общего роста индекса. Выше эта доля была лишь в 2007 году.

На длинном горизонте нынешний «бычий» рынок тоже начинает выглядеть чрезмерным, особенно если сравнивать с другими рынками акций. Американский фондовый рынок показал доходность 502% всего за 16 лет. Доходность глобального фондового рынка за этот период составляет 104%, развивающихся рынков — 65%. Никогда ранее североамериканский рынок так сильно не обгонял остальной мир на временном отрезке 15–16 лет.

С учетом сильного влияния технологического сектора на американский рынок акций, сравнения с такими периодами, как пузырь доткомов, сейчас неизбежны. Правда ситуации не совсем одинаковые. Хотя S&P 500 за последние пять лет вырос на 85%, это скромный результат по сравнению с ралли на 220% за последние пять лет интернет-пузыря.

Вместе с тем сезонные факторы продолжают играть на руку «быкам». За последние 96 лет индекс S&P 500 повышался за первые шесть месяцев по крайней мере на 10% всего 29 раз и завершал те годы со средней доходностью 24%.

А теперь давайте посмотрим на самые популярные акции в составе портфелей хедж-фондов после первого полугодия. Обошлось без сюрпризов, правда некоторые могут обратить внимание на отсутствие Tesla (NASDAQ:TSLA). Список выглядит следующим образом:

- Microsoft (NASDAQ:MSFT)

- Amazon (NASDAQ:AMZN)

- Alphabet (NASDAQ:GOOGL)

- Apple (NASDAQ:AAPL)

- Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ)

- NVIDIA

- Visa NYSE:VZ)

- JP Morgan (NYSE:JPM)

- Berkshire Hathaway (NYSE:BRKa)

- Mastercard (NYSE:MA)

- UnitedHealth (NYSE:UNH)

- Johnson & Johnson (NYSE:JNJ)

- ExxonMobil (NYSE:XOM)

- Eli Lilly and Company (NYSE:LLY)

Рейтинг фондовых рынков за текущий год

А вот как выглядит рейтинг основных фондовых рынков по результатам истекшего периода года:

- Nikkei +22,26%

- Nasdaq +22,14

- S&P 500 +16,47%

- FTSE MIB +11,98

- DAX +10,29%

- Euro Stoxx 50 +10,13%

- IBEX 35 +9,12%

- FTSE 100 +6,09%

- Hang Seng +4,41%

- Dow Jones +4,26%

- CAC +1,76%

***

Надоело следить за тем, как акулы рынка зарабатывают прибыль, пока вы отсиживаетесь в стороне?

Получите доступ к секретному оружию Уолл-стрит — отбору акций с использованием ИИ — благодаря ProPicks, революционному инструменту InvestingPro на базе технологий искусственного интеллекта.

У нас отличная новость!

Сейчас купить подписку на InvestingPro и InvestingPro+ стало еще выгоднее. Summer Sale в самом разгаре! Не упустите возможность присоединиться.

А с этим промокодом вы сэкономите еще больше — RUINVESTOR0124.

Не упустите свой шанс! Оформите подписку на InvestingPro сегодня и начинайте инвестировать по-новому!

Дисклеймер. Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.