Статья содержит демонстрацию актуальных точек разворота тренда (краткосрочный и среднесрочный тренды). В каждой статье мы будем вести хронологию событий по данным целям и выделять новые точки разворота тренда при их появлении. Оцените реализацию и качество данных точек начала тренда в руках трейдера в динамике развития событий на рынке. ВАЖНО учесть, что трейдер обязан защищать каждую сделку (как минимум, с помощью СТОП ЛОСС) даже в начале тренда.

Границы актуальных трендов сегодня и цели по основным котировкам (GOLD, BTC, EUR/USD, GBP/USD, ИНДЕКС ДОЛЛАРА) на 5 - 6 июля 2024 года Вы также найдете в конце статьи (видео версия статьи с пояснениями).

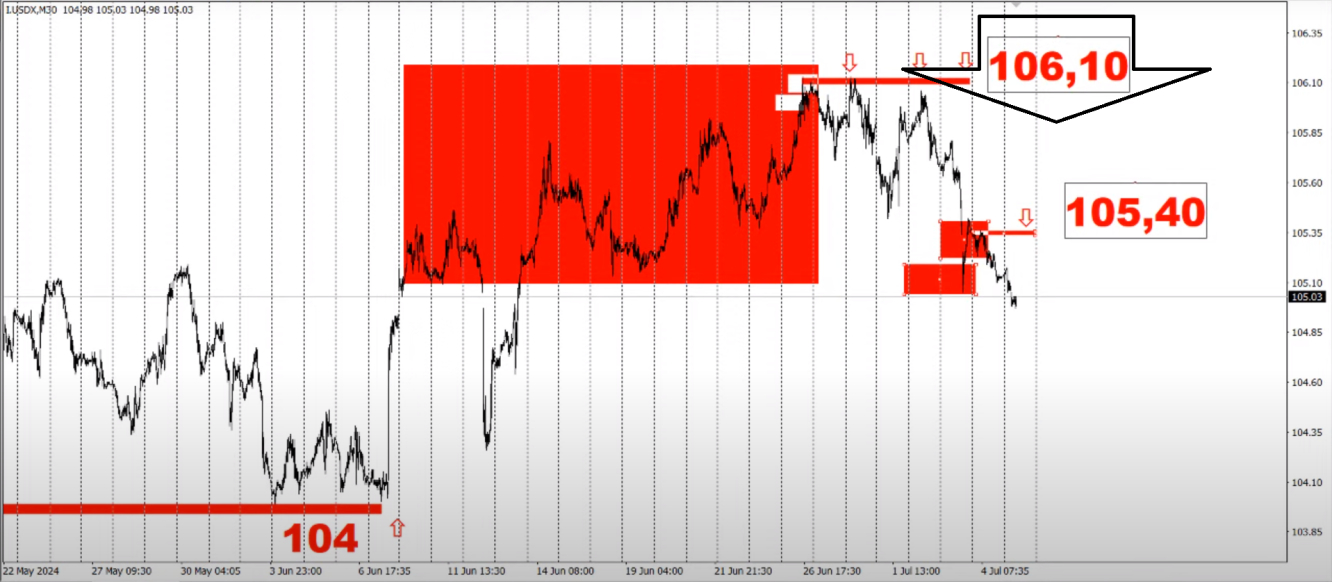

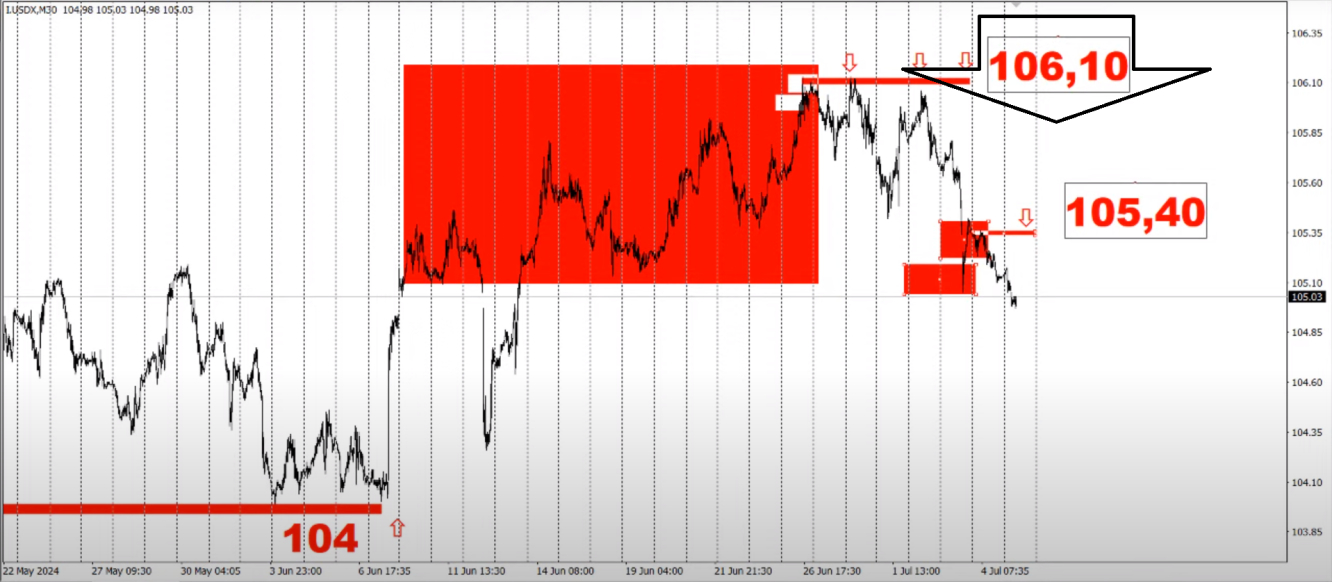

Индекс доллара:

Фокус внимания на NFP... Так звучат события в глазах трейдера сегодня на фоне уже известных фундаментальных факторов для USD: протоколы очередного заседания ФРС США вновь оказали давление на доллар по итогам публикации от 3 июля. Два заметных тезиса, которые были озвучены Дж. Пауэллом: признаки дезинфляции и стагнация темпов роста в экономике. Подобная ситуация по логике требует снижения процентной ставки, что и вызывает реакцию на продажу USD в моменте, а также сохраняет нисходящий тренд от 106,10 и сегодня. Однако Федрезерв не смог обойтись без традиционного "тумана" - заметая следу и сглаживая однозначность, Пауэлл подчеркнул, что пока не стоит спешить со снижением процентной ставки на основании текущих макроэкономических данных.

Подобные тезисы от ФРС могут быть усилены более скромными отчетами по NFP, что дополнительно активизирует работу продавцов в Индексе USD. При этом замедления в деловой активности в секторе производства в США продолжили тренд на этой неделе, а рынок труда продемонстрировал рост заявок на пособия и уменьшение в количестве новых рабочих мест по данным ADP. Кроме того, темпы ВВП в Америке по-прежнему не дают участникам рынка уверенности в устойчивости роста.

Таким образом, Индекс USD торгуется ниже 106,10 и его присутствие в структуре нисходящего тренда не позволяет спешить с покупками доллара на рынке, но есть нюанс - обсудим его в видео в конце к данной статье.

В случае роста уровня заработных плат или превышения прогнозных значений по NFP (то есть выше 200К), покупатели вновь вернутся к попыткам создать импульс на рост в развитие восходящего (среднесрочного) тренда, который начался от 104 еще в апреле в USD. Однако пока данных оснований нет, поэтому важность цели 106,10 остается в приоритете у продавцов и сегодня.

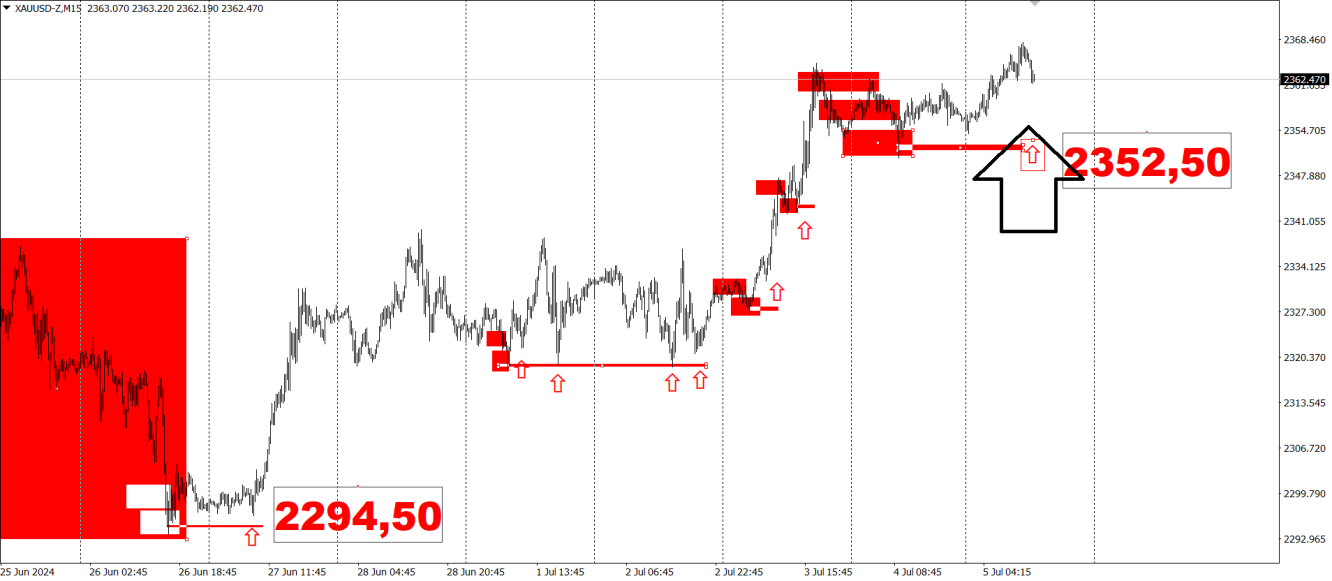

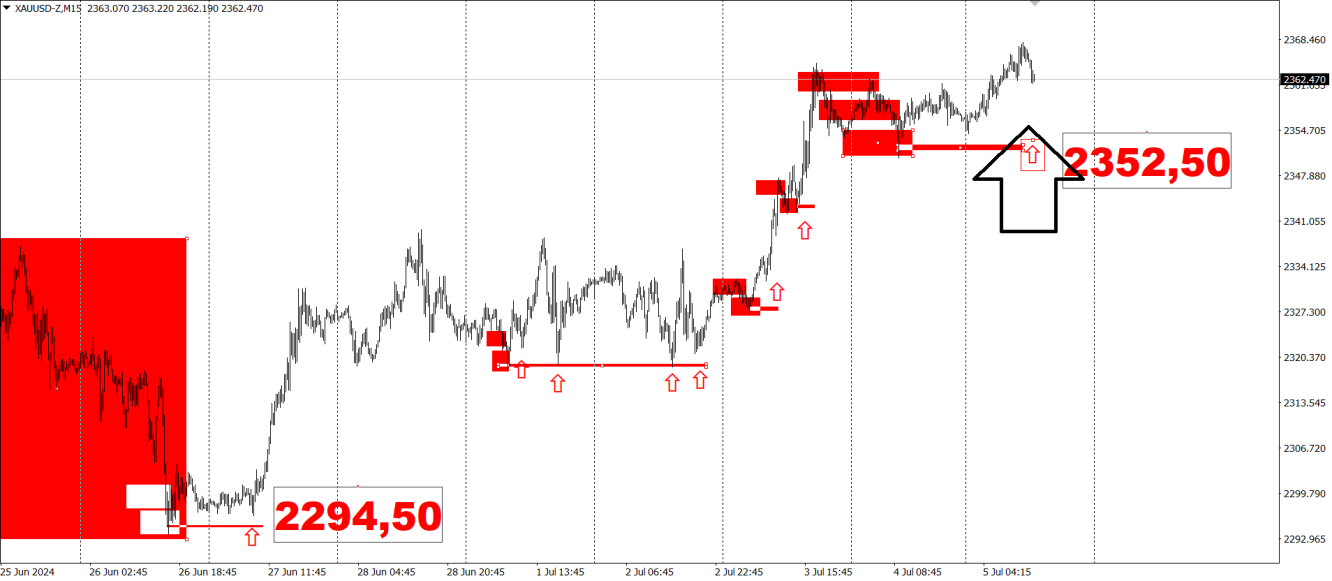

GOLD:

Пике доллара США вновь провоцирует покупателей в котировке Gold и формирует разворот в структуре краткосрочного тренда от 2352. Начиная с 2295 в золоте мы регулярно находили импульсы в продолжение восходящего (среднесрочного) тренда. Мягкость Федрезерва и сложности в экономике являются стимулами для перетока ликвидности в Gold. В результате начался новый импульс со стороны покупателей в области 2353, возврат к которой является приоритетной ценой для работы и сегодня.

Все-таки не будем забывать о восходящем (среднесрочном) тренде в Gold от 2295, что также является аргументом в пользу поиска новых целей в условиях присутствия Индекса USD ниже 106,10.

https://www.youtube.com/watch?v=3FXQ71HUIsI

Границы актуальных трендов сегодня и цели по основным котировкам (GOLD, BTC, EUR/USD, GBP/USD, ИНДЕКС ДОЛЛАРА) на 5 - 6 июля 2024 года Вы также найдете в конце статьи (видео версия статьи с пояснениями).

Индекс доллара:

Фокус внимания на NFP... Так звучат события в глазах трейдера сегодня на фоне уже известных фундаментальных факторов для USD: протоколы очередного заседания ФРС США вновь оказали давление на доллар по итогам публикации от 3 июля. Два заметных тезиса, которые были озвучены Дж. Пауэллом: признаки дезинфляции и стагнация темпов роста в экономике. Подобная ситуация по логике требует снижения процентной ставки, что и вызывает реакцию на продажу USD в моменте, а также сохраняет нисходящий тренд от 106,10 и сегодня. Однако Федрезерв не смог обойтись без традиционного "тумана" - заметая следу и сглаживая однозначность, Пауэлл подчеркнул, что пока не стоит спешить со снижением процентной ставки на основании текущих макроэкономических данных.

Подобные тезисы от ФРС могут быть усилены более скромными отчетами по NFP, что дополнительно активизирует работу продавцов в Индексе USD. При этом замедления в деловой активности в секторе производства в США продолжили тренд на этой неделе, а рынок труда продемонстрировал рост заявок на пособия и уменьшение в количестве новых рабочих мест по данным ADP. Кроме того, темпы ВВП в Америке по-прежнему не дают участникам рынка уверенности в устойчивости роста.

Реклама третьих лиц – не является предложением или рекомендацией Investing.com. См. подробности здесь или удалите рекламу.

Таким образом, Индекс USD торгуется ниже 106,10 и его присутствие в структуре нисходящего тренда не позволяет спешить с покупками доллара на рынке, но есть нюанс - обсудим его в видео в конце к данной статье.

В случае роста уровня заработных плат или превышения прогнозных значений по NFP (то есть выше 200К), покупатели вновь вернутся к попыткам создать импульс на рост в развитие восходящего (среднесрочного) тренда, который начался от 104 еще в апреле в USD. Однако пока данных оснований нет, поэтому важность цели 106,10 остается в приоритете у продавцов и сегодня.

GOLD:

Пике доллара США вновь провоцирует покупателей в котировке Gold и формирует разворот в структуре краткосрочного тренда от 2352. Начиная с 2295 в золоте мы регулярно находили импульсы в продолжение восходящего (среднесрочного) тренда. Мягкость Федрезерва и сложности в экономике являются стимулами для перетока ликвидности в Gold. В результате начался новый импульс со стороны покупателей в области 2353, возврат к которой является приоритетной ценой для работы и сегодня.

Все-таки не будем забывать о восходящем (среднесрочном) тренде в Gold от 2295, что также является аргументом в пользу поиска новых целей в условиях присутствия Индекса USD ниже 106,10.

https://www.youtube.com/watch?v=3FXQ71HUIsI

Какую акцию купить во время следующих торгов?

В 2024 году многие инвесторы опасаются вкладывать больше денег в акции. Не уверены, куда инвестировать дальше? Получите доступ к нашим проверенным портфелям и откройте для себя высокопотенциальные возможности.

Только в 2024 году ProPicks AI выявил 2 акции, которые выросли более чем на 150%, 4 дополнительных акции, которые подскочили более чем на 30%, и еще 3 акции, которые поднялись более чем на 25%. Это впечатляющие результаты.

С портфелями, адаптированными под акции Dow, S&P, технологические и акции средних компаний, вы можете исследовать различные стратегии для увеличения своего капитала.