Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Индексу S&P 500 вчера удалось прибавить около 16 базисных пунктов. В остальном торги завершились преимущественно снижением. Индекс Russell 2000 потерял 20 базисных пунктов, биржевой фонд равновзвешенного S&P 500 (NYSE:RSP) — 40 базисных пунктов. В составе S&P 500 снижение показали акции 327 компаний, а выросли акции 173 компаний.

С начала года S&P 500 набрал 14,8%, RSP — 3,9%, IWM — всего 0,3%.

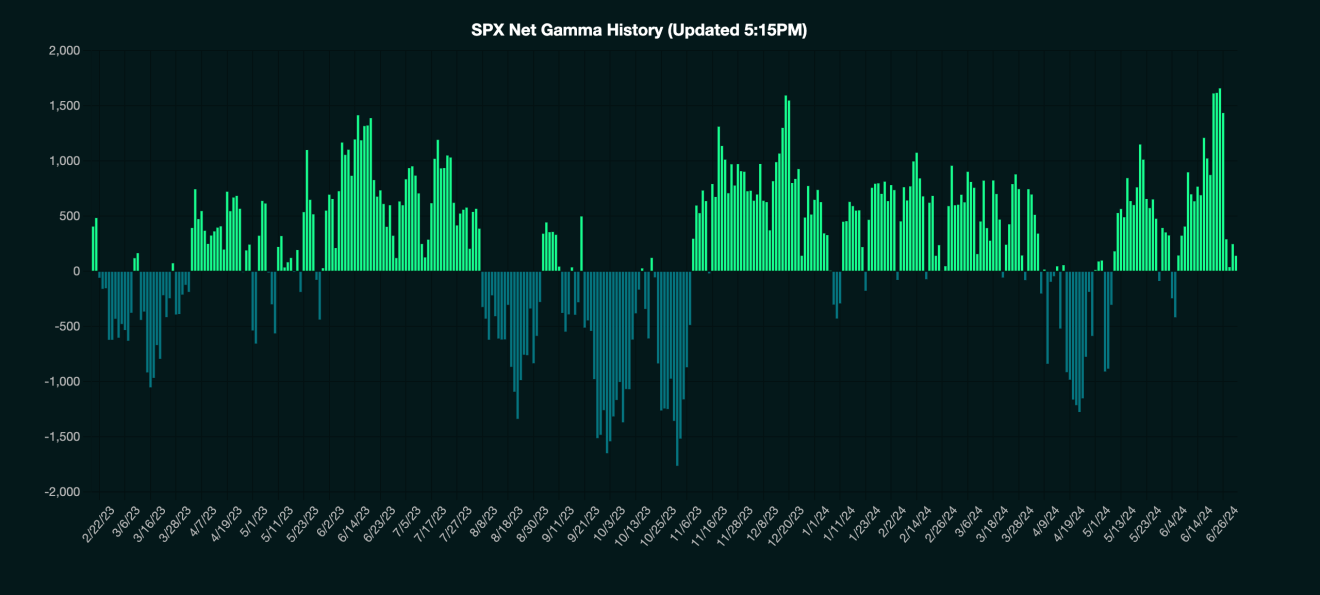

По крайней мере вчера существенную поддержку S&P 500 оказал уровень нулевой гаммы 5450. Этот уровень должен быть пробит, чтобы уровни гаммы стали отрицательными, и чтобы могла вырасти волатильность для взвешенного по рыночной капитализации S&P 500. За последние несколько дней этот уровень пару раз уже проявлял устойчивость.

Данные GammaLab свидетельствуют о коллапсе уровней гаммы, что обычно приводит к всплеску волатильности на рынке. При очень высоких уровнях гаммы, как правило, наблюдаются очень узкие торговые диапазоны. С учетом этого ценовая динамика первых трех дней этой недели была очень странной.

(Gammalabs)

Кроме того, за последние несколько дней резко сократился баланс резервов, о чем свидетельствует увеличение объемов по обратному РЕПО. С учетом изменения резервов и объемов на рынке фондирования «овернайт» ликвидность сейчас низкая, а S&P 500 обычно следует за ликвидностью.

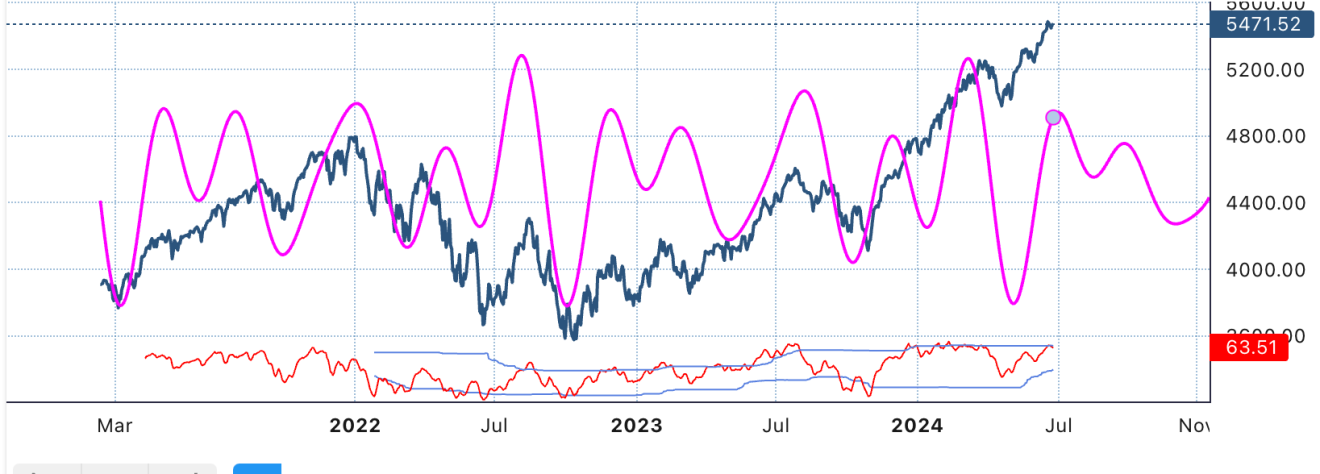

Так что сформировались условия, которых мы ждали в конце прошлой недели, и S&P 500 сейчас должен находиться в шатком положении, но эти условия пока не проявились. Даже циклы указывают на потенциальный разворот индекса на данном этапе с учетом перекупленности цикличного RSI.

(Cycles.org)

Доллар продолжает укрепляться перед PCE

Доллар растет в последние дни и почти пробил верхнюю границу симметричного треугольника.

Отчасти это связано с падением японской иены до минимумов с 1986 года, причем баланс рисков указывает в пользу дальнейшего роста USD/JPY.

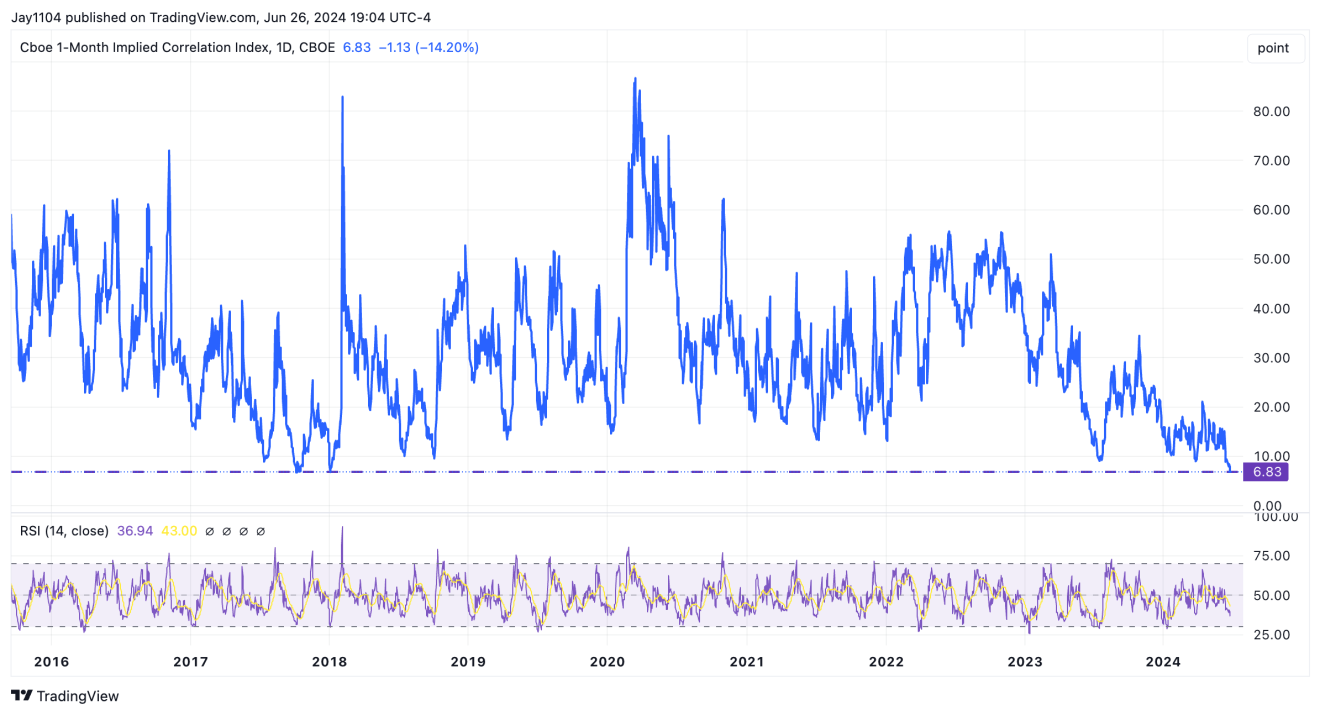

Индекс 1-месячной подразумеваемой корреляции вчера почти достиг нового рекордного максимума на закрытии, вероятно ввиду ставок на дисперсию подразумеваемой волатильности.

Тем временем на графике SMH ETF сформировался гигантский восходящий расширяющийся клин.

Результаты Micron за третий квартал оказались чуть лучше ожиданий, а прогнозы на четвертый квартал совпали с оценками. Руководство компании на конференц-колле выразило оптимизм, не вдаваясь при этом в подробности. С учетом этого интересно будет посмотреть, пробьет ли SMH нижнюю границу линии тренда.

Акции Micron (NASDAQ:MU) упали примерно на 7% после закрытия регулярных торгов. Уровень $130 стал для них ключевым.

Между тем Nvidia (NASDAQ:NVDA) заявляет, что фабрики ИИ будущего создадут возможности на $100 триллионов. Это почти как мировой ВВП. Согласно Statista, в 2024 году мировой ВВП составит около $110 триллионов, к 2029 году — почти $130 триллионов.

Будут ли эти $100 триллионов напечатаны? ФРС проведет гигантскую программу QE? Быть может, Министерство финансов США планирует выпустить векселя на $100 триллионов, либо же фабрики ИИ, подобно матрице, перетянут на себя все производство в каждом уголке мира. Поживем — увидим. Кто-нибудь вообще задумывается над тем, что значат эти цифры? Как вообще можно делать такие подсчеты?

(Nvidia)