Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Выходящие завтра данные по инфляции в США за апрель, как ожидается, будут свидетельствовать о замедлении цен, хотя достаточно велика вероятность сохранения устойчивого ценового давления, если верить различным прогнозам и опубликованным на сегодняшний день данным по ценовым трендам. Судя по имеющимся сведениям, дезинфляция продолжается, но выходящий в пятницу, 31 мая, отчет, вероятно, покажет, что ФРС достигла лишь ограниченного прогресса в борьбе с инфляцией.

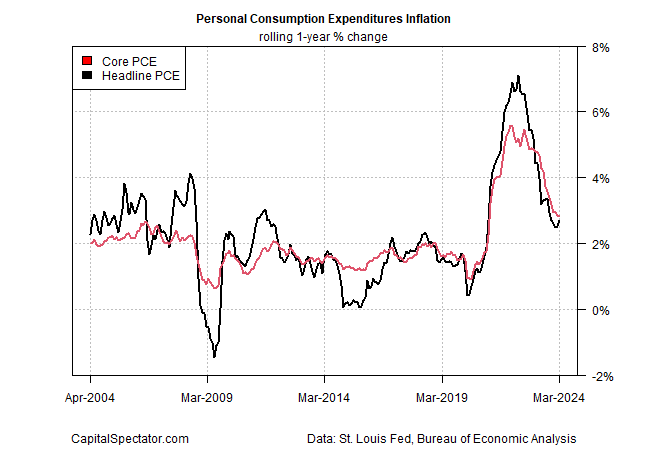

По мнению экономистов, данные по PCE за апрель обрисуют неоднозначную картину. Согласно Econoday.com, месячный PCE останется на уровне 0,3%, а базовый PCE (именно на этот показатель, как считается, предпочитает ориентироваться ФРС) должен опуститься до 0,2%. Тревогу вызывает тот факт, что годовой общий и базовый PCE, по мнению экономистов, останутся на уровнях 2,7% и 2,8% соответственно, не изменившись по сравнению с мартом.

Склонность PCE к снижению, вероятно, будет сохраняться в ближайшие месяцы, но прогресс все же застопорился в последнее время, как можно видеть на годовом графике общего и базового PCE по март включительно:

«Для прояснения перспектив инфляции нам нужно будет собрать больше данных в ближайшие месяцы», — заявила ранее в мае президент ФРБ Кливленда Лоретта Местер, которая обладает правом голоса в FOMC. Местер добавила: «Я теперь считаю, что у нас уйдет больше, чем ожидалось ранее, времени на то, чтобы достигнуть цели 2%».

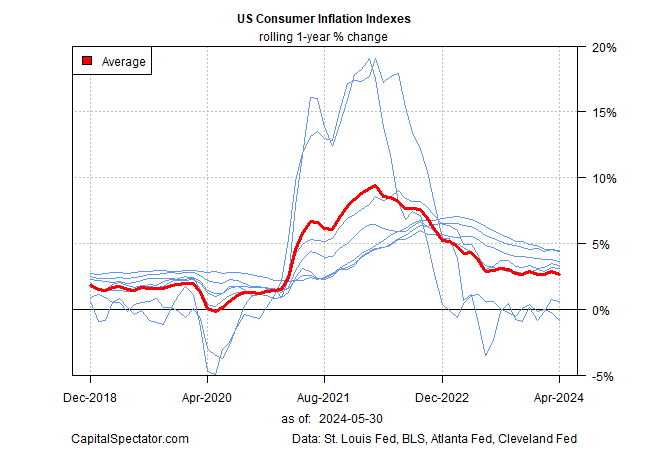

Завтрашние данные по PCE, вероятно, подтвердят ее точку зрения. И тем не менее, если посмотреть на подборку нескольких индикаторов инфляции, она подразумевает, что дезинфляционный тренд сохраняется, хоть он и замедлился и стал прерывистым.

Посмотрим на среднее значение семи различных метрик инфляции, публикуемых ФРС. За период по апрель включительно оно демонстрирует склонность к флэтовой динамике либо к небольшому снижению. Это напоминает нам о том, что инфляционное давление сохраняется, но риск нового ускорения инфляции по-прежнему низок.

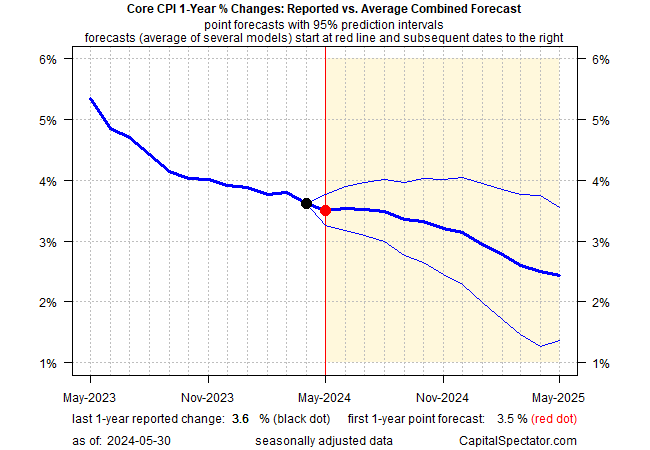

Если заглядывать вперед, прогнозная модель CapitalSpectator.com для изменения базового индекса потребительских цен в ближайшие 12 месяцев по-прежнему указывает на продолжение вялой дезинфляции.

Изменились только и продолжают меняться ожидания в отношении первого понижения ставок. В середине апреля в котировках фьючерсов на ставку по федеральным фондам ФРС закладывалась 70%-ная вероятность понижения ставок на заседании 18 сентября. Теперь остается только гадать, и наиболее вероятным сроком для первого изменения политики, согласно данным CME, кажется заседание 7 ноября.

Слова президента ФРБ Атланты Рафаэля Бостика стали лучом надежды для тех, кто ждет смягчения денежно-кредитной политики. Выступая на конференции 29 мая, он отметил, что несколько показателей инфляции по-прежнему движутся в сторону целевого диапазона центробанка, а понижение ставок в четвертом квартале этого года по-прежнему возможно.

Вывод: пока инфляция продолжает двигаться в сторону цели ФРС 2%, центробанк продолжит откладывать понижение ставок. Следует также учесть дополнительный усложняющий фактор в виде ноябрьских выборов и желание центробанка не создать впечатление, что он поддерживает кого-либо из кандидатов. Тогда получается, что новым наиболее вероятным сроком для понижения ставок становится 18 декабря. Выходящие завтра данные по PCE вряд ли дадут нам повод думать иначе.