Япония в одностороннем порядке распечатает нефтяные резервы, Германия тоже готова

Индекс S&P 500 финишировал накануне у флэтовой линии в ожидании квартальных результатов Nvidia (NASDAQ:NVDA) в эту среду. Уровни подразумеваемой волатильности были не самыми высокими, но у рынка будет еще вся среда на то, чтобы подготовиться к релизу.

Акции Nvidia вчера выросли. В остальном торги проходили спокойно, если не учитывать падение акций JPMorgan (NYSE:JPM) более чем на 4% после заявления Джейми Даймона о том, что он может уйти на пенсию раньше, чем предполагали инвесторы.

Вместе с тем со своих октябрьских минимумов акции JPMorgan подскочили более чем на 50% и почти вернулись к пробитой линии тренда. Пробитые линии тренда нередко повторно тестируются, но пока что в этом случае линия тренда играет роль сопротивления.

Тем временем S&P 500 в последние дни тоже сталкивается с сопротивлением в районе 5300.

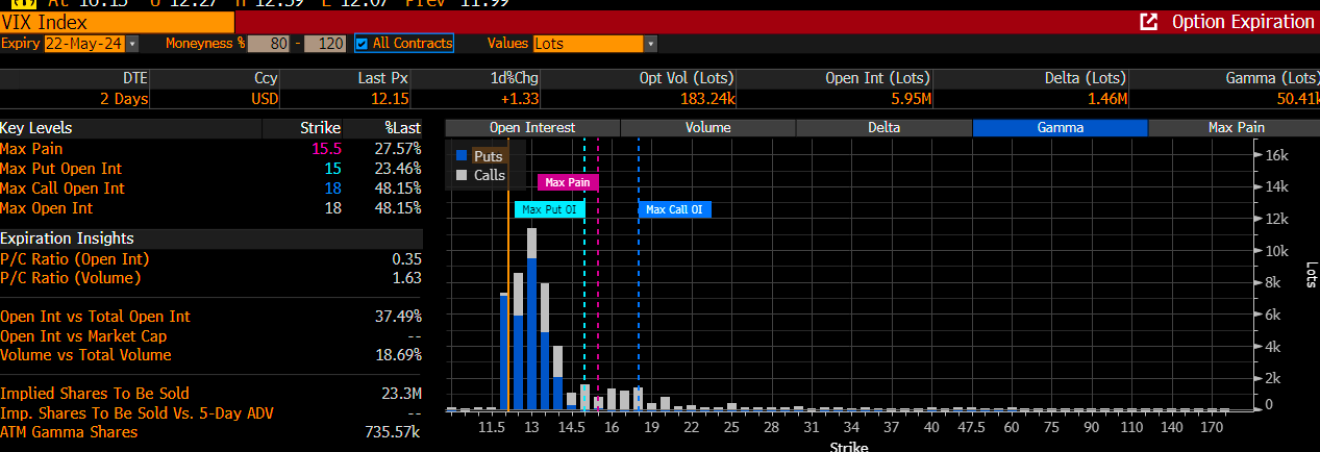

Здесь стоит учитывать предстоящую в среду экспирацию опционов на VIX. Если VIX застопорился, у рынка акций не будет импульса для роста за счет снижения подразумеваемой волатильности. После среды ситуация изменится.

Сейчас мы можем видеть скопление гаммы пут для опционов на VIX на уровнях 12 и 13. Видимо, именно по этой причине последние два дня VIX удерживался в этой области. Сегодня эти уровни, вероятно, снова устоят, либо VIX может даже вырасти.

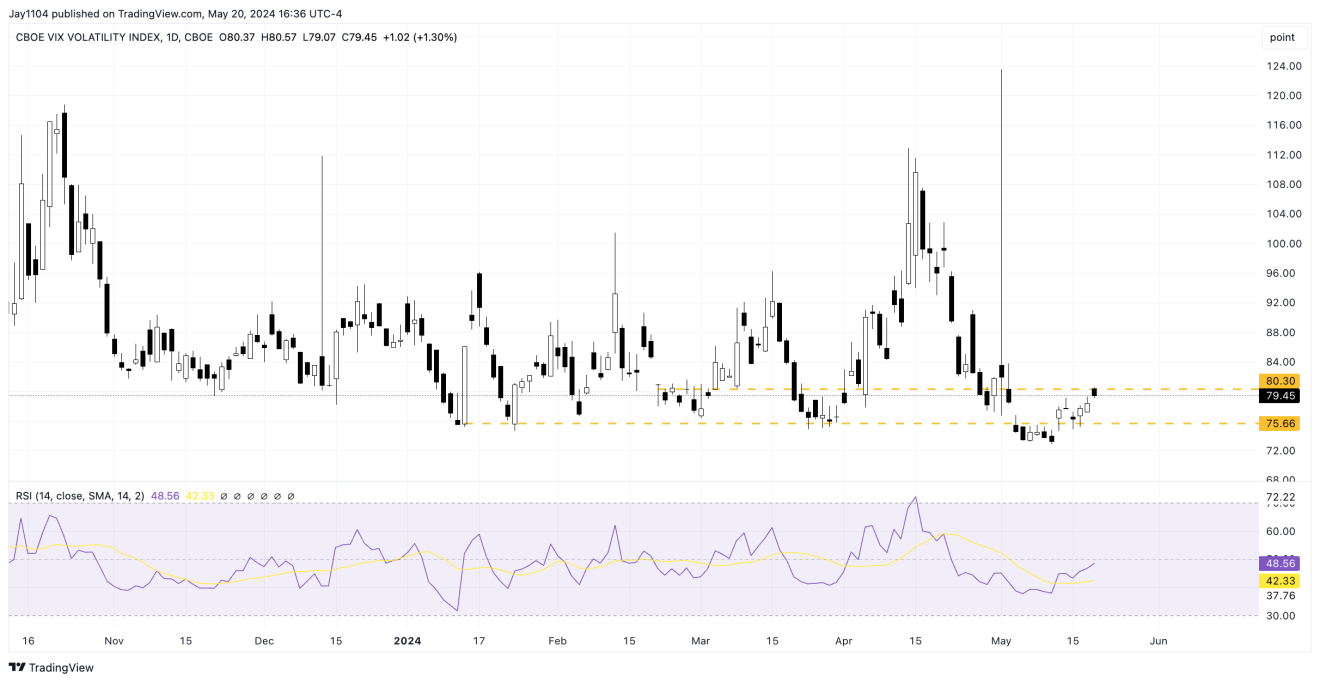

Индекс VVIX, нацелившийся на 80, тоже вырос третий день подряд. Иногда VVIX можно использовать в качестве сигнала и даже опережающего индикатора для {44336|VIX}}.

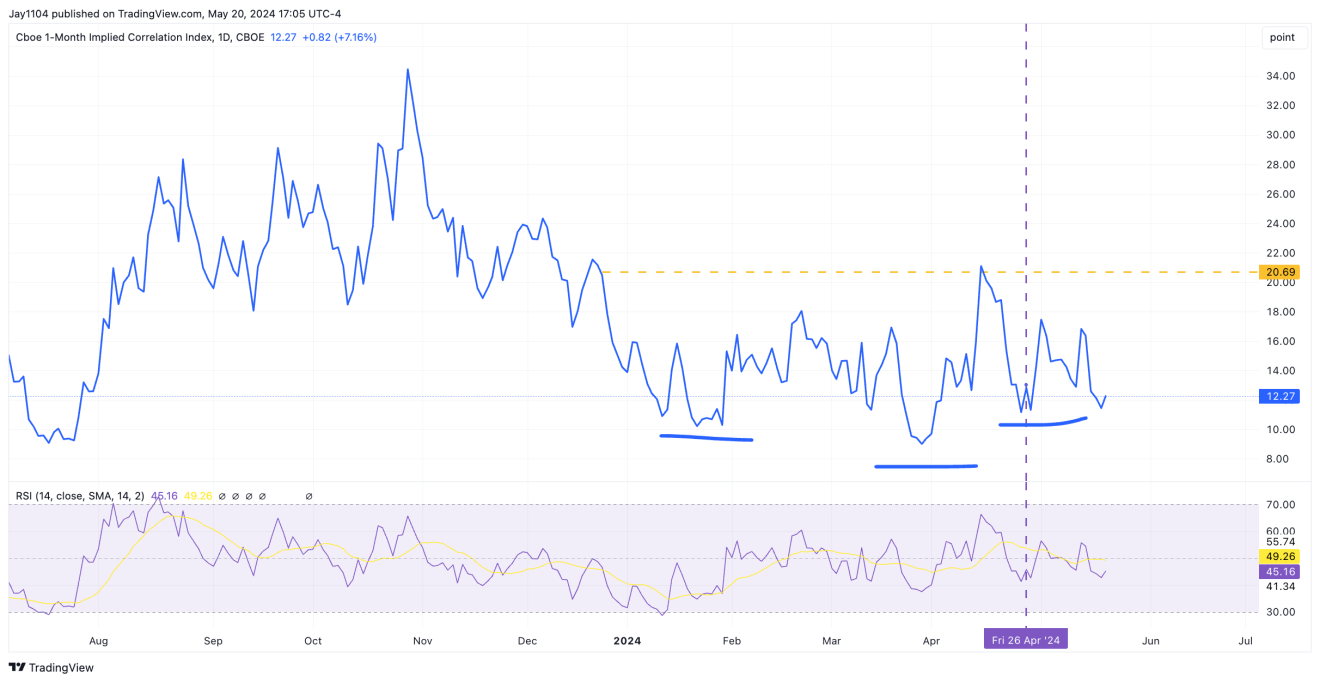

Индекс подразумеваемой корреляции вырос на фоне повышения VIX. Мы продолжим за этим следить.

Доходность 10-летних трежерис повысилась, полностью скорректировав снижение, произошедшее вслед за публикацией ИПЦ.

Увеличению доходности сейчас, вероятно, способствуют сразу три фактора: повышение цен на медь (проинфляционное явление), комментарии нескольких руководителей ФРС о более высокой нейтральной ставке и рост ставок в Японии. Доходность 10-летних гособлигаций Японии вчера закрылась на максимумах с 2012 года.

После «перезагрузки» этого глобального ориентира низких ставок рост доходности в Японии теперь будет способствовать росту доходности в других регионах.

Тем временем инвесторы корректируют свои ожидания относительно понижения ставок ФРС в ноябре и теперь ждут в этом месяце 1,06 понижения по сравнению с 1,35 в день публикации ИПЦ. Так что нам очень важно не реагировать слишком эмоционально на события, происходящие вслед за публикацией ИПЦ. В конце концов рынок не сразу усваивает поступающие данные.

Хорошего вам дня!