Акции Honda упали почти на 7% на фоне первого убытка за 70 лет

Апрель был непростым месяцем для инвесторов, но отскок цен на активы в начале мая снова позволил им надеяться, что худшее позади. Ключевым катализатором изменения настроений стали опубликованные в пятницу данные по числу рабочих мест вне сельского хозяйства США, которые оказались существенно слабее, чем в апреле. Инвесторы восприняли это как в целом позитивную новость, поскольку такие данные увеличивают вероятность понижения процентных ставок ФРС в этом году.

Даже если они правы, а с этим можно поспорить, есть риски. Многое будет зависеть от того, насколько быстро и сильно замедлится американская экономика. Умеренное замедление экономической активности, вероятно, поможет смягчить инфляцию, которая в последних данных превышала прогнозы. Если же это замедление будет сопровождаться существенным импульсом, последствия будут очень неприятными.

«Пока несколько рано заявлять, что американская экономика совершила мягкую посадку, поскольку ФРС по-прежнему удерживает процентные ставки на ограничительных уровнях, — отмечает главный экономист Comerica Bank Билл Адамс. — Однако апрельский отчет по занятости помогает расчистить путь к этому пункту назначения».

Впрочем, некоторые аналитики видят значительный риск того, что экономика замедлится сильнее, чем предполагает консенсус.

«Причина, по которой ФРС увидит достаточно поводов для понижения [процентных ставок], заключается в том, что мы ближе к жесткому концу диапазона», — считает главный эксперт по американской экономике в Citi Эндрю Холленхорст.

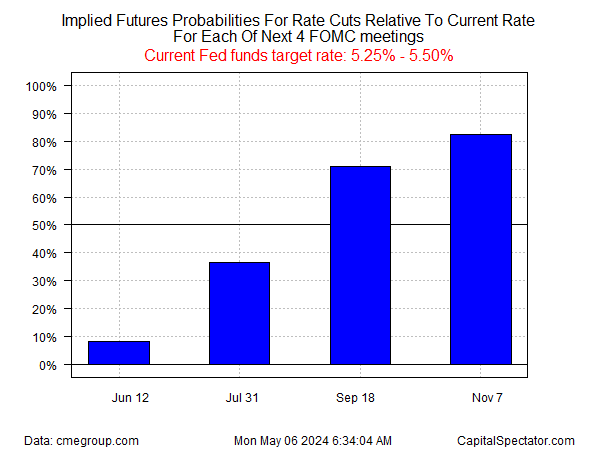

Что сейчас очевидно, так это сдвиг в ожиданиях относительно процентных ставок: фьючерсы на ставку по федеральным фондам ФРС в понедельник утром указывали на умеренно высокую вероятность первого понижения ставок в сентябре — это заметное изменение по сравнению с прошлой неделей.

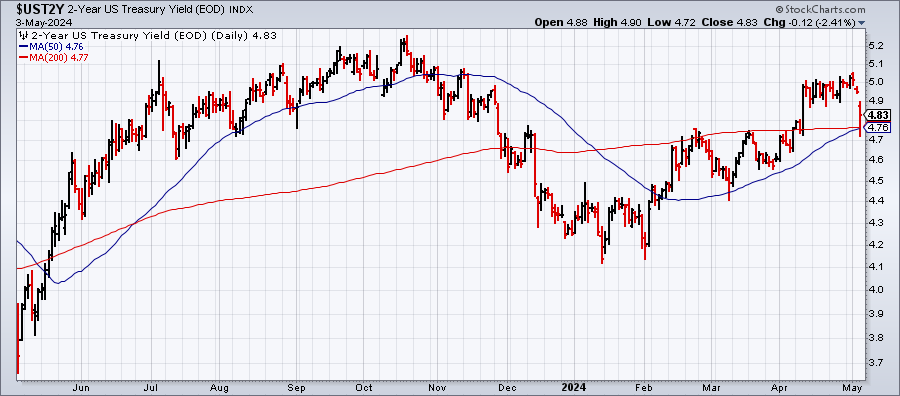

С этим согласен долговой рынок: доходность 2-летних трежерис начала торговую неделю на уровне 4,83% после резкого падения прошлой недели, в результате которого доходность оказалась на минимуме почти за месяц.

Оптимальный сценарий означает смягчение инфляции и небольшое замедление экономической активности, которое притормаживает инфляцию и приводит к снижению процентных ставок, но при этом не увеличивает проблемы для прибыли компаний и рынка акций, правда в этом оптимальном сценарии много неизвестных переменных. Уверенности в нем нет, тем не менее, сейчас снова активно ведутся обсуждения о том, что ситуация, возможно, будет развиваться именно по этому сценарию.

Предстоящая неделя станет для него проверкой, однако скудный календарь макроданных США вряд ли склонит чашу весов в том или ином направлении.

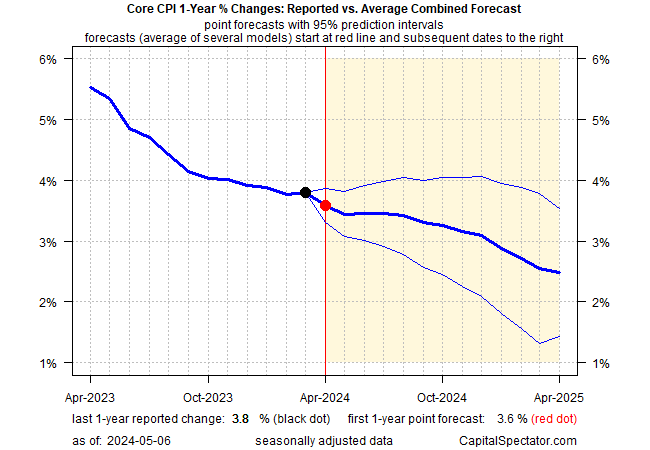

Ключевым событием станет публикация на следующей неделе (15 мая) индекса потребительских цен (ИПЦ) за апрель. Согласно составной модели CapitalSpectator.com, застопорившаяся недавно дезинфляция возобновилась в апреле, что должно найти проявление в годовом базовом ИПЦ. Рынки пока склонны с этим согласиться.

Как бы то ни было, выходящий на следующей неделе ИПЦ «окажет влияние на траекторию денежно-кредитной политики и на то, как рынок отражает эту траекторию в котировках», отмечают аналитики Morgan Stanley (NYSE:MS) во главе с Майклом Уилсоном.

«Реакция цен активов на эти данные может оказаться даже более важной, чем сами данные, учитывая, насколько сильное влияние стала оказывать эта реакция на настроения инвесторов в условиях макроэкономической неопределенности», — добавляют они.