МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

- Доллар США теряет позиции, а сырьевые валюты растут на фоне повышения склонности к риску и сильного квартального отчета NVIDIA.

- Несмотря на первоначальный рост, ослабление доллара продолжилось на европейской сессии под влиянием разочаровывающего немецкого PMI.

- Если только не ухудшатся макроданные США, снижение доллара, вероятно, будет ограниченным, а такие факторы, как разница в процентных ставках, указывают на потенциал роста.

- Инвестируйте, как крупные фонды, всего за $9 в месяц с помощью нашего фильтра акций ProPicks на базе ИИ.

Доллар США накануне снизился, в то время как сырьевые валюты показали сильную динамику на фоне высокой склонности инвесторов к риску.

Позднее настроения улучшились еще сильнее благодаря более высоким, чем ожидалось, квартальным результатам и оптимистичным прогнозам NVIDIA (NASDAQ:NVDA), после публикации которых фьючерсы на Nasdaq 100 взлетели к новым рекордным максимумам и укрепились также азиатские рынки.

В начале европейской сессии ослабление доллара продолжилось, а немецкий индекс DAX достиг нового рекордного максимума. Валютные пары EUR/USD и GBP/USD выросли благодаря более высокому, чем ожидалось, индексу PMI Франции.

Однако опубликованный позднее PMI Германии оказался слабее ожиданий — индекс производственной активности упал до 42,3 с 45,5. Это не позволило паре EUR/USD подняться выше отметки 1,09.

Несмотря на текущее ослабление американской валюты, «медведям» будет все сложнее находить основания для сильного падения. Баланс рисков смещен скорее в сторону роста.

Фундаментальные торговые идеи

Если только не ухудшатся макроэкономические данные США, ставить на падение доллара будет проблематично. Тем не менее, как и раньше, сейчас крайне важно выбрать правильную валютную пару для торговли долларом независимо от того, «бычью» вы занимаете позицию или «медвежью».

«Медведям» следует обратить внимание на валюты с относительно высокими процентными ставками, в том числе на новозеландский доллар и фунт. Для коротких позиций против доллара больше всего подходят такие валюты, как швейцарский франк и особенно японская иена, которая остается главной валютой фондирования с отрицательными процентными ставками.

По крайней мере именно такая тенденция превалирует по ходу 2024 года, с начала которого иена упала к доллару приблизительно на 6%. На существенное восстановление иены, как мне кажется, не следует рассчитывать до тех пор, пока Банк Японии не просигнализирует об отказе от отрицательных процентных ставок, либо пока Федеральная резервная система (ФРС) не намекнет на скорое понижение ставок.

Даже таким валютам с сильной динамикой, как фунт и новозеландский доллар, будет нелегко продолжить недавний рост без явных признаков надвигающегося спада в американской экономике, который потребовал бы от ФРС смягчения денежно-кредитной политики.

«Медведям» нужно, чтобы макроданные США ухудшились

Несмотря на опубликованные на прошлой неделе более высокие, чем ожидалось, данные по инфляции, доллар не смог обрести дополнительную поддержку. Выше прогнозов оказались как индекс потребительских цен, так и индекс цен производителей, тем не менее, американская валюта все равно снизилась.

За этим отчасти, вероятно, стоит фиксация прибыли, особенно с учетом относительно более скудного экономического календаря на эту неделю. Данные по инфляции привели к росту доходности трежерис, но валютные рынки их в целом проигнорировали. И все же, если только ралли доллара в этом году не помешают важные данные и новости, трудно себе представить, что его текущее ослабление будет долго продолжаться.

Доходность 10-летних трежерис, которая сейчас составляет приблизительно 4,30%, вероятно, продолжит оказывать поддержку доллару против других валют с относительно низкой доходностью (например, иены) и валют со слабыми макроданными (например, евро).

Поэтому для существенного ослабления доллара необходимо, чтобы заметно ухудшились макроданные США. Опубликованный в среду протокол заседания FOMC послужил напоминанием о том, что ФРС не спешит понижать процентные ставки, в чем нет ничего удивительного с учетом «ястребиного» тона недавних высказываний руководителей центробанка.

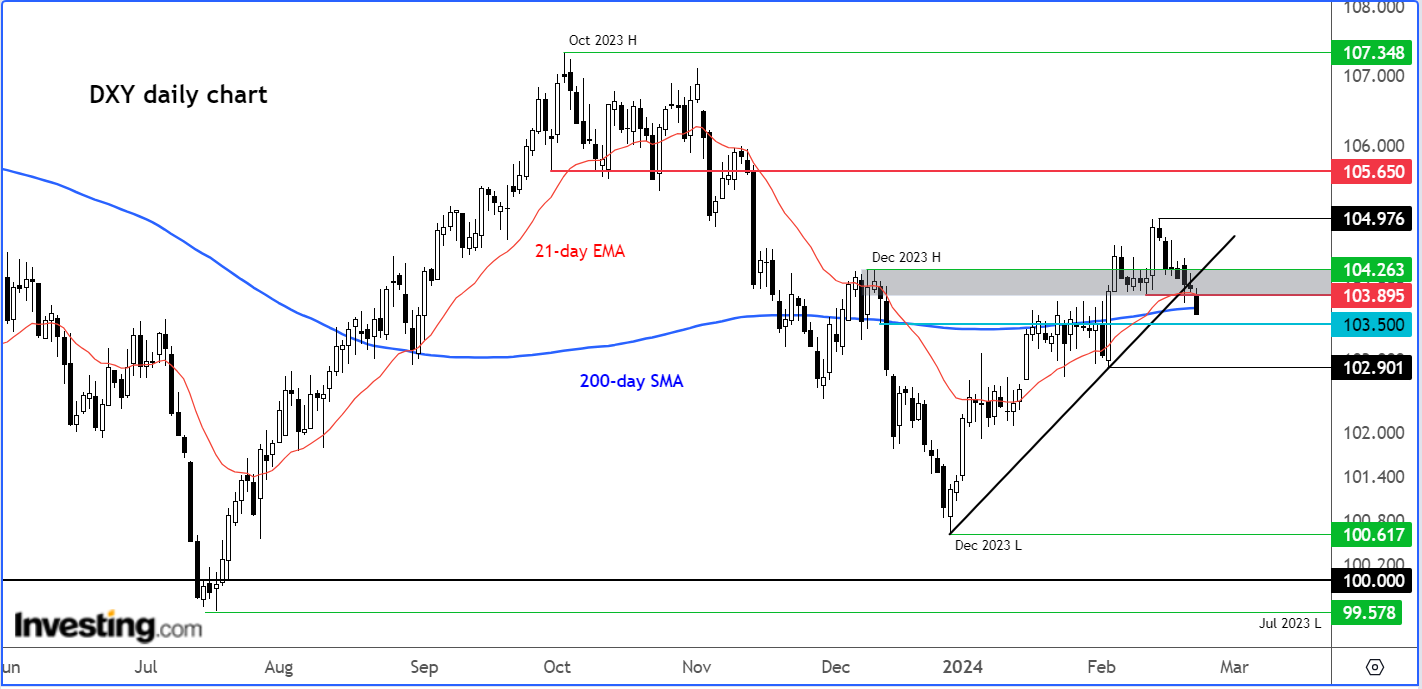

Технический анализ для индекса доллара

DXY – дневной таймфрейм

Индекс доллара пробил несколько уровней поддержки с тех пор, как сформировал пик на прошлой неделе чуть ниже 105,00.

Были, в частности, пробиты максимум декабря 104,26 и минимум прошлой недели 103,90. Чтобы сохранять давление, «медведям» теперь нужно будет защищать район 103,90–104,26 при любом отскоке доллара.

Однако с учетом макрофакторов, о которых мы говорили выше, я сильно сомневаюсь в продолжении ослабления доллара, и поэтому мне кажется вероятным рост выше этого района, который станет новым «бычьим» сигналом. При таком развитии событий следующей целью может стать 105,00 (уровень ликвидности выше максимума прошлой недели).

Что касается поддержки, очень важный уровень находится на 103,50 с учетом того, что в прошлом здесь было мощное сопротивление (тела дневных свечей примерно с середины января во всех случаях формировались ниже этого уровня вплоть до пробоя в начале февраля).

Решающий уровень, по моему мнению, находится на сформированном ранее в феврале минимуме 102,90. Потенциальное падение ниже него, вероятно, послужит сигналом о завершении «бычьего» тренда.

***

Не забывайте заглядывать на платформу InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений. Как всегда в инвестициях, при принятии любого решения крайне важно сначала провести тщательный анализ.

Инструмент InvestingPro помогает инвесторам принимать взвешенные решения с помощью всестороннего анализа недооцененных акций с потенциалом существенного роста.

Оформите подписку и больше никогда не пропускайте «бычьи» рынки!

Не забудьте свой подарок! Используйте коды OAPRO1 и OAPRO2 при оплате и получите скидку 10% на годовую и двухгодичную подписку на Pro.

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.